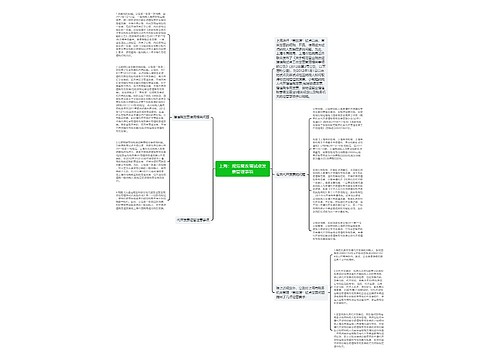

上海营业税改征增值税试点交通运输业政策要点梳理思维导图

青衣衫

2023-03-01

随着财政部、国家税务总局《关于印发〈营业税改征增值税试点方案〉的通知》(财税[2011]110号)和《关于在上海市开展交通运输业和部分现代服务业营业税改征增值税试点的通知》(财税[2011]111号)这两个文件的出台,上海的交通运输业携部分现代服务业即将率先起航,开启我国第二次大型税制改革的破冰之旅。

树图思维导图提供《上海营业税改征增值税试点交通运输业政策要点梳理》在线思维导图免费制作,点击“编辑”按钮,可对《上海营业税改征增值税试点交通运输业政策要点梳理》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:22d8a071fc5202fe12323bd36a36f654

思维导图大纲

相关思维导图模版

骨料和海外双极驱动,一体化布局领跑行业思维导图

U982199398

U982199398树图思维导图提供《骨料和海外双极驱动,一体化布局领跑行业》在线思维导图免费制作,点击“编辑”按钮,可对《骨料和海外双极驱动,一体化布局领跑行业》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9

增值税的税收筹划思维导图

U181780366

U181780366树图思维导图提供《增值税的税收筹划》在线思维导图免费制作,点击“编辑”按钮,可对《增值税的税收筹划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6108318eefb11bb4657091da8a3ed882