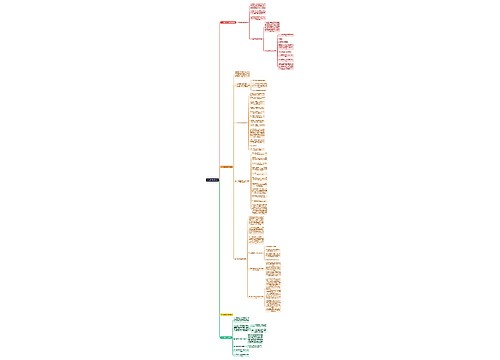

“税务筹划一定要守法,一定要在法律中寻找一些避税的空间。”龚永德认为这是进行税务筹划时要把握的最重要的原则。

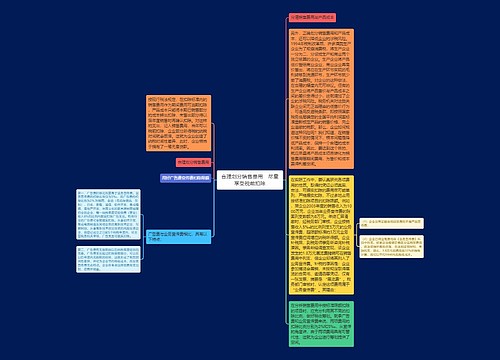

龚永德解释,税务筹划就是根据现行的法律,选择不同的方案,得出不同的结果。比如,是做一般纳税人还是做小规模纳税人,是在广州做生意还是在深圳做生意,是外商投资企业还是来料加工企业,不同的选择算出的税负率都会不同。

“如果你认为你的生意是有前途的,是一盘好生意,将来一定会做大,那么,即使是在生意规模还小时,你就应该筹划好你的税务,不要因为企业早期存在的税务问题,比如两本账之类的问题而令你的企业今后错失更大的发展机会。”龚永德强调。

作为一位与中国税务咨询打了10多年交道的专家,龚永德说,常常看到那些从小公司甚至是从个体户发展起来的大企业存在这样一个问题:在企业发展初期,由于对财务、税法了解不深,并不知道一些做法存在不妥。等到企业做大了,想创造更大的发展空间,或者需要资金想上市筹资时,找到会计师事务所咨询,结果发现报给税局的账不能充分反映业务,简单说来,就是存在两套账的问题。这样一来,令过程变得复杂,往往就错失了好的市场发展机会,很可惜。

龚永德告诫:小企业也有做大的一天,如果你觉得你的企业有前途,你就应该搞清楚你的账,你应该清楚你有没有做好纳税人应该守法的工作。

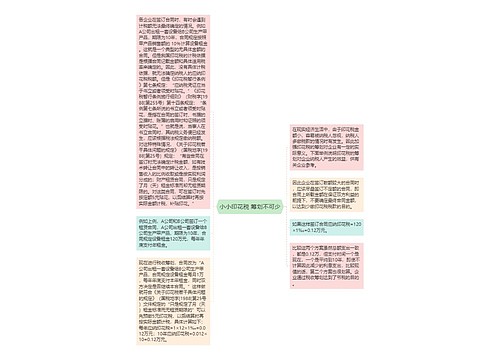

龚永德认为,对于小企业来说,有几个方面值得考虑:是选择做小规模纳税人还是选择做一般纳税人;对发票的管理是否到位;是交个人所得税还是交企业所得税,如果企业所得税税率高到30%以上,如果工资纳的税率比企业所得税税率低,是否可以考虑让老板在企业拿工资,等等。

由于无论是新办企业,还是老企业扩大规模,经常会遇到选择增值税纳税人身份的问题。增值税纳税人分为两类:一般纳税人和小规模纳税人,选择不好,对税负的影响较大。因此,龚永德特别指出,国内企业在这方面应该注意。

龚永德说,目前不少企业在业务发展起来后,仍希望保持小规模纳税人的资格,于是,有销售也不报,或者将公司拆开两间来做。这里实际上存在误区,认为做小规模纳税人税负简单、省事。事实是,在企业毛利并不厚的情况下,选择做一般纳税人,还能合理、合法地降低自己的税负。例如,某商业企业2004年的销售收入 200万元,毛利率18%,若按一般纳税人计税,其税负率为:18%(毛利率)×17%(税率)=3.06%,这比小规模商业企业的税负率4%要低。

龚永德认为,想着永远都做小规模纳税人的心态既不明智,也不符合中国税收征管手段越来越先进的实际。

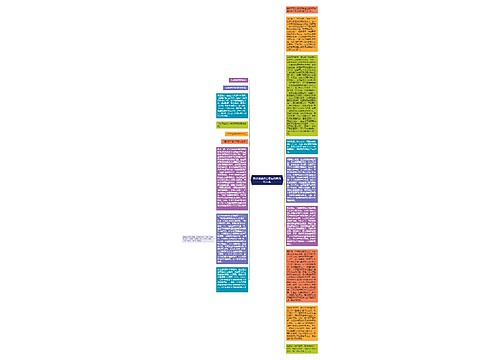

龚永德用“好玩”两个字来描述在中国做税务筹划。他介绍,相对国际上的其他国家,中国的税种多、复杂。在这种情况下,中国的企业一旦走出去,涉及到两个不同的国家和地区,税务筹划的空间就很大。只要税制有差异,税率有高低,就有税务筹划的空间。

大企业在税务筹划时应该注意些什么问题?龚永德简要表述为:尽可能地在低税率的地方多摆放你的利润,但是,一定要合理,要多做事、多承担风险,通过高增值、高风险来取得高回报。

龚永德举例:国内企业去马来西亚或者其他地方投资,如果当地有减免税优惠,那么,就要考虑搭建一个什么样的架构令公司充分享受这些优惠?公司在当地赚到的利润应该留多少用于在当地再投资?有没有办法透过双边税负安排将公司的全球税负降低?国内企业的招牌很值钱,到国外投资时,对这个无形资产的转让要不要收一定的费用;国外对此是否会征收预提所得税,如果征收,在总公司能不能抵扣,如果不收,国外投资的利润会不会变高?诸如此类的问题,往往没有一个简单的方案,因此,必须进行税务筹划。

龚永德说,在众多筹划方案中,纳税人未必一定选择一个最低税的方案,因为这个最低税的方案可能操作起来最繁琐。另外,进行税务筹划时不能只看一种税,既要看企业所得税,还要看海关关税,等等,有关的税都要一一对比。

U181780366

U181780366

U271161135

U271161135