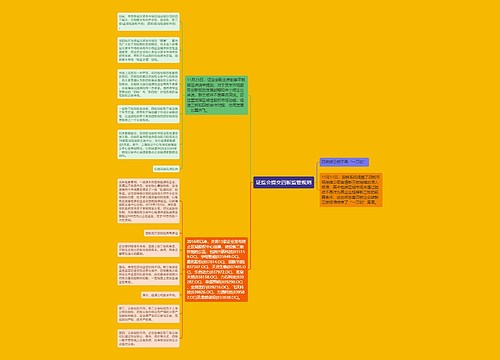

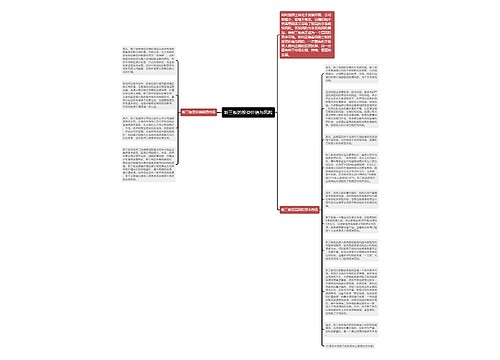

新三板分层制度实施之前,新三板市场的流动性问题主要表现为四个方面:一是从股份转让看,股份转让成交的挂牌公司占比较小。至2016年1季度末,股份转让成交挂牌公司数量占所有挂牌公司数量的比例约为15%左右。7月15日7770家挂牌公司成交家数仅有820家。二是新三板市场整体的换手率较低且存在较为明显的结构问题。一方面,新三板市场的股份转让交投较不活跃,整体换手率较低,另一方面,市值占比较大的金融领域挂牌企业的交投较为活跃使得整体换手率走高。三是新三板市场股份转让价格波动巨大,其定价功能尚未健全。新三板市场由于流动性较差,小额小量的交易就能使得挂牌企业的价格发生巨幅的波动,这对于市场的价格发现功能以及交易功能的发挥是极其不利的。最后是做市商制度没有发挥好流动性创造功能。由于自身资金占用、报价及交易机制的技术性问题以及券商在做市收益与资本利得收益等的平衡总,做市商制度的功能并没有得到充分的发挥,其作用亦没有充分的体现。

那么,新三板分层政策的初衷是否得以实现?这种遴选机制是否发挥了效力?我们需要看看新三板分层之后的流动性情况。针对上述四个方面的问题,我们发现:第一,对于股份成交的公司数量看,6月27日股份交易家数为932家,7月15日为820家,从股份成交的公司数量占比看,过去三周其占比是在缩小的,为此,新三板流动性的第一个问题暂时是没有改善的。第二,从换手率角度看,除了新三板分层之后两日换手率提高之外,换手率在过去3三周基本是稳步下降的。即从市场整体的角度看,虽然创新层流动性是在改善的,但是,从换手率角度看,市场整体的流动性却是有所萎缩的。至2016年7月15日,当日换手率只有0.04%。当然,这与整个资本市场的走势是相关的。第三,从价格稳定性的角度看,创新层公司股份价格波动性有所下降,但是,波动幅度仍然较大,定价功能有待完善。最后是做市商制度的重要性在提升。过去三周做市转让交易的额度占比提升了10个百分点,至61%。这个可能是分层制度实施后,从流动性促进角度上取得较大进展的领域,进一步凸显了做市商的功能。

新三板分层首日,创新层交易的流动性改善较为凸显。新三板创新层953只挂牌企业中,创新层有633家公司为做市交易,320家公司为协议转让。6月27日新三板全市场挂牌公司股票成交8.5亿元,其中,做市方式转让的股票成交4.3亿元,其余为协议转让。6月27日创新层股票公司有成交的公司为460家,交易股份为6043万股,成交规模为5.1亿元,占全市场交易额为59.7%。不到15%的家数创造了仅60%的交易量,创新层挂牌公司的流动性确实大大改善。但是,这也说明超过85%的基础层挂牌企业的交易量占比则仅略高于40%,而且交易家数只有472家,基础层的流动性状况令人担忧。

过去三周,从新三板交易数量的发展状况看,创新层的交易数量占比呈现逐步改善的趋势,但是,基础层交易数量则相对寡淡。2016年6月27日创新层交易股份数量占整个市场约为27.7%,到7月15日上升至了40.8%,而基础层则相对下降。从交易量占比的情况看,市场的走势初步印证了新三板分层制度意见稿和正式实施以来部分市场参与人士的观点:创新层流动性将逐步转好,但是,基础层的流动性可能陷入日益萎缩的状况。当然,由于只有三周的时间,结论需要进一步的观察。

从交易成交金额看,基础层和创新层的占比差异较小,创新层在过去三周成交金额的比重整体略高于基础层。由于创新层的挂牌公司数量不变,而创新层公司有一定的增长,为此,从交易成交金额的角度上,创新层流动性相对是略有改善。这个状况亦较为初步地印证了创新层与基础层流动性差异化走势的判断。

新三板分层制度的设计及实施最主要的目标是提高新三板市场的流动性。通过市场分层机制的建设,相当于建立了一种遴选机制,对不同发展阶段不同风险特征的公司进行分类管理,实现制度的差异化安排。政策的设计意图是明晰且正确的。但是,新三板分层机制对于提高市场流动性目前暂时没有显示出其真正的政策效果来,并且对于整个市场普惠性相对不利的结构性特征开始初步显现。

新三板分层制度与流动性的关系看,分层制度实际上并不带来市场流动性的实质性增加,只是改变了市场流动性的结构。流动性问题可能不仅仅是交易制度的问题,可能还是一个股份供求的匹配问题,实际上与发行制度是紧密相关的。如果发行节奏过快,公司过多,新三板市场供求匹配存在巨大错配、交易定价机制不合理、市场融资及服务实体经济的功能不凸显,那么,处于创新层的挂牌公司慢慢地也会被市场的体制机制问题所影响,其流动性亦可能会慢慢被消蚀,而处于基础层的挂牌公司甚至会慢慢滑入无人问津的底部,成为“僵尸”挂牌企业。新三板市场未来的发展需要在流动性创造等交易制度完善以及股份投资供求匹配相关的发行制度之间取得一个动态的平衡。

U482683014

U482683014

U982226919

U982226919