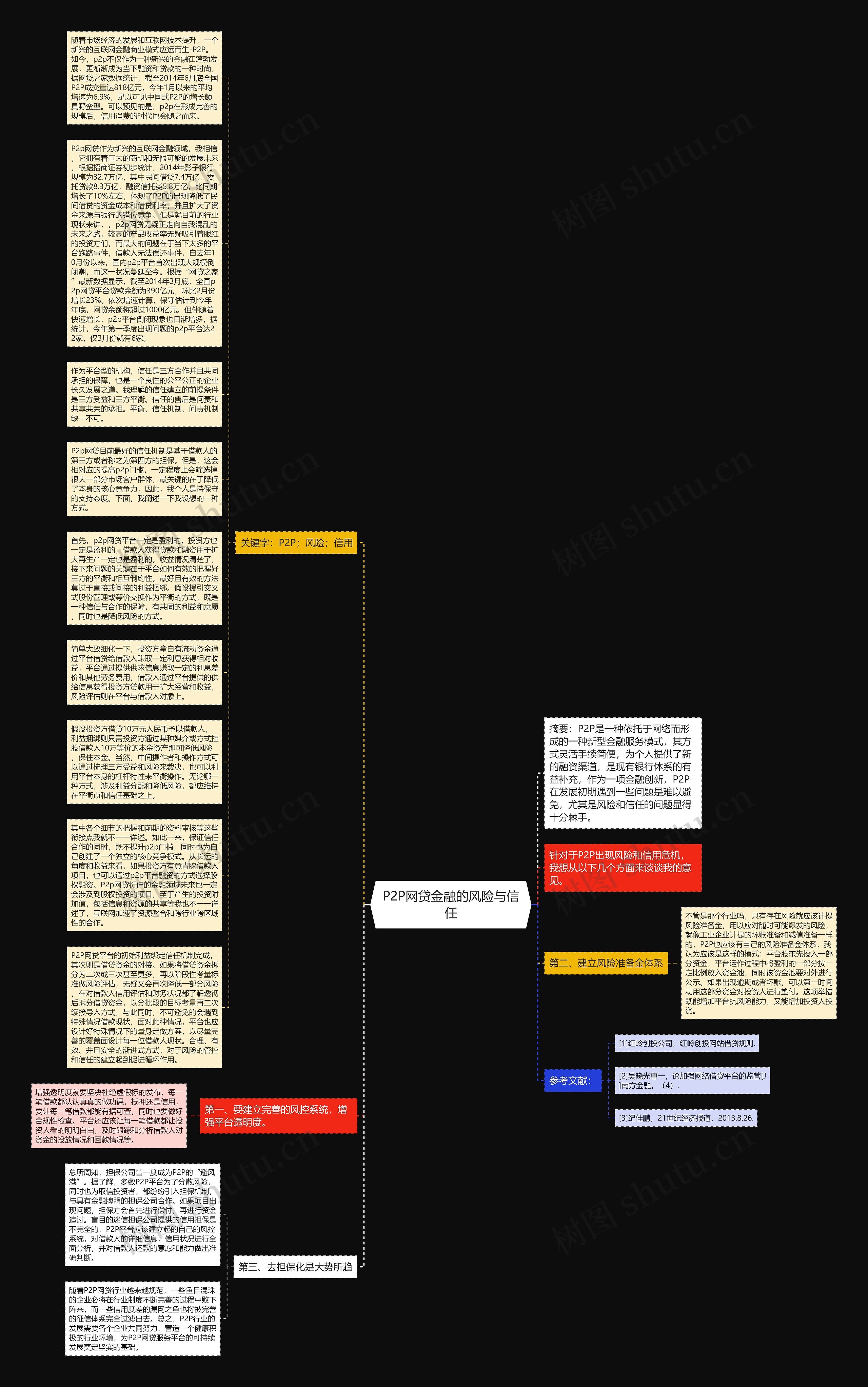

随着市场经济的发展和互联网技术提升,一个新兴的互联网金融商业模式应运而生-P2P。如今,p2p不仅作为一种新兴的金融在蓬勃发展,更渐渐成为当下融资和贷款的一种时尚,据网贷之家数据统计,截至2014年6月底全国P2P成交量达818亿元,今年1月以来的平均增速为6.9%,足以可见中国式P2P的增长颇具野蛮型。可以预见的是,p2p在形成完善的规模后,信用消费的时代也会随之而来。

P2p网贷作为新兴的互联网金融领域,我相信,它拥有着巨大的商机和无限可能的发展未来,根据招商证券初步统计,2014年影子银行规模为32.7万亿,其中民间借贷7.4万亿,委托贷款8.3万亿,融资信托类5.8万亿,比同期增长了10%左右,体现了P2P的出现降低了民间借贷的资金成本和借贷利率,并且扩大了资金来源与银行的错位竞争。但是就目前的行业现状来讲,,p2p网贷无疑正走向自我混乱的未来之路,较高的产品收益率无疑吸引着眼红的投资方们,而最大的问题在于当下太多的平台跑路事件,借款人无法偿还事件,自去年10月份以来,国内p2p平台首次出现大规模倒闭潮,而这一状况蔓延至今。根据“网贷之家”最新数据显示,截至2014年3月底,全国p2p网贷平台贷款余额为390亿元,环比2月份增长23%。依次增速计算,保守估计到今年年底,网贷余额将超过1000亿元。但伴随着快速增长,p2p平台倒闭现象也日渐增多,据统计,今年第一季度出现问题的p2p平台达22家,仅3月份就有6家。

作为平台型的机构,信任是三方合作并且共同承担的保障,也是一个良性的公平公正的企业长久发展之道。我理解的信任建立的前提条件是三方受益和三方平衡。信任的售后是问责和共享共荣的承担。平衡、信任机制、问责机制缺一不可。

P2p网贷目前最好的信任机制是基于借款人的第三方或者称之为第四方的担保。但是,这会相对应的提高p2p门槛,一定程度上会筛选掉很大一部分市场客户群体,最关键的在于降低了本身的核心竞争力,因此,我个人是持保守的支持态度。下面,我阐述一下我设想的一种方式。

首先,p2p网贷平台一定是盈利的,投资方也一定是盈利的,借款人获得贷款和融资用于扩大再生产一定也是盈利的。收益情况清楚了,接下来问题的关键在于平台如何有效的把握好三方的平衡和相互制约性。最好且有效的方法莫过于直接或间接的利益捆绑。假设援引交叉式股份管理或等价交换作为平衡的方式,既是一种信任与合作的保障,有共同的利益和意愿,同时也是降低风险的方式。

简单大致细化一下,投资方拿自有流动资金通过平台借贷给借款人赚取一定利息获得相对收益,平台通过提供供求信息赚取一定的利息差价和其他劳务费用,借款人通过平台提供的供给信息获得投资方贷款用于扩大经营和收益,风险评估则在平台与借款人对象上。

假设投资方借贷10万元人民币予以借款人,利益捆绑则只需投资方通过某种媒介或方式控股借款人10万等价的本金资产即可降低风险,保住本金。当然,中间操作者和操作方式可以通过梳理三方受益和风险来裁决,也可以利用平台本身的杠杆特性来平衡操作。无论哪一种方式,涉及利益分配和降低风险,都应维持在平衡点和信任基础之上。

其中各个细节的把握和前期的资料审核等这些衔接点我就不一一详述。如此一来,保证信任合作的同时,既不提升p2p门槛,同时也为自己创建了一个独立的核心竞争模式。从长远的角度和收益来看,如果投资方有意青睐借款人项目,也可以通过p2p平台融资的方式选择股权融资。P2p网贷衍伸的金融领域未来也一定会涉及到股权投资的项目,至于产生的投资附加值,包括信息和资源的共享等我也不一一详述了,互联网加速了资源整合和跨行业跨区域性的合作。

P2P网贷平台的初始利益绑定信任机制完成,其次则是借贷资金的对接。如果将借贷资金拆分为二次或三次甚至更多,再以阶段性考量标准做风险评估,无疑又会再次降低一部分风险,在对借款人信用评估和财务状况都了解透彻后拆分借贷资金,以分批段的目标考量再二次续接导入方式,与此同时,不可避免的会遇到特殊情况借款现状,面对此种情况,平台也应设计好特殊情况下的量身定做方案,以尽量完善的覆盖面设计每一位借款人现状。合理、有效、并且安全的渐进式方式,对于风险的管控和信任的建立起到促进循环作用。

U582679646

U582679646

U882673919

U882673919