人保成交冠绝港股 港交所重返IPO前三思维导图

南归

2023-03-02

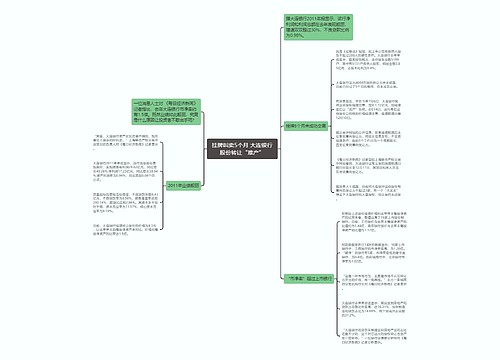

核心提示:作为两年来全球最大的中资企业IPO,中国人保7日成功在香港交易所挂牌上市;以3.59元(港元,下同)开市,较招股价溢价3.2%,收市报3.72元,逆市上涨3.6%,单日成交高达52.45亿元。香港交易所也借此重返今年全球新股发行前三位。中新社香港12月7日电 (记者 江家岱)

树图思维导图提供《人保成交冠绝港股 港交所重返IPO前三》在线思维导图免费制作,点击“编辑”按钮,可对《人保成交冠绝港股 港交所重返IPO前三》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d692a616735555cf9ecc2123f006c622

思维导图大纲

相关思维导图模版

李叔同思维导图

U382114629

U382114629树图思维导图提供《李叔同》在线思维导图免费制作,点击“编辑”按钮,可对《李叔同》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1c3832f07575dd1e3fd4269f204e5935

骨料和海外双极驱动,一体化布局领跑行业思维导图

U982199398

U982199398树图思维导图提供《骨料和海外双极驱动,一体化布局领跑行业》在线思维导图免费制作,点击“编辑”按钮,可对《骨料和海外双极驱动,一体化布局领跑行业》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9