答:今年5月,国务院批转发改委《关于2009年深化经济体制改革工作的意见》,开征物业税旧话重提,再次引起社会热议。比较广泛的意见认为,开征物业税能抑制房价攀升,挤出房产泡沫;部分意见认为,开征物业税困难重重,短期内难以实施;也有人认为,开征物业税弊端不少。作为一种财产税,物业税能减缓房价上升,却不会从根本上改变房价走势。

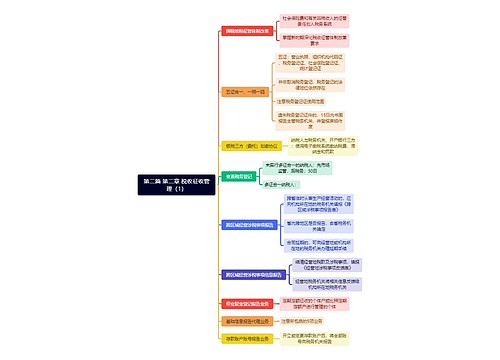

物业税是世界各国通行的一项税种。具体来说,物业税是针对土地、房屋等不动产,要求其保有人(所有者或准所有者)每年缴纳的一定税款,应缴税额会随着不动产市场价值的变化而浮动。本质上,物业税是一种财产税,是针对国民部分固定资产保有阶段所征收的一种税。从房地产市场看,物业税有利于理性消费、节约资源、减少投机、平抑房价等,是促进市场平稳发展的积极因素。

征收物业税,有其依据。政府对国民的固定资产提供了保护和方便,如赋予国民以登记权、交易权、收益权、抵押权、赠与权等并予实施;与此相对,政府在需要时也可以强制要求国民为之缴纳一定的税金以充公用。

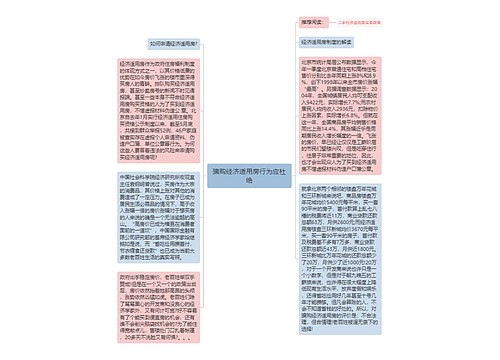

世界上大多数实行市场经济体制的国家或地区,都对房地产征收物业税。当然,征收对象、称谓和税率存在差异。物业税在美国称为财产税,美国各州税率有所不同,约在1%-3%之间。加拿大的物业税税率,也是各地不一,有的省的税率是3年不动产平均值的0.5%。物业税在英国称为住房财产税,最低税率约为1.1%。新加坡物业税的税率,一般为财产年值的13%,自住房屋为4%。我国香港地区也征收物业税。

我国自1956年社会主义改造到改革开放以前,城镇基本上没有新的私房出现,几乎全部城镇的土地和房屋都归于国有。在此背景下,物业税淡出人们的视野。改革开放以后,土地房屋的商品属性逐渐为人们所认识,上世纪80年代末开始实行土地有偿出让,商品房开始大量兴建并为公众广泛保有。作为一项世界通行而又有国民收入再分配意义的物业税,被再次提上日程就理所当然了。

当前,许多人期望开征房地产物业税能有助于抑制房价的上升。这是有一定道理的。按照我国的价格管理体制,商品房的价格是由市场决定的,也就是说,由供需双方形成的均衡价格来决定的。物业税是由保有人来支付的,这意味着,对房屋买方增加了持有成本。从理论上看,持有成本的上升,将导致需求曲线整体向下方移动,也使价格均衡点下移,即导致房地产市场价格的下降。此外,由于物业税是需要每年交纳的,这使它持续具有抑制价格上升的功能。

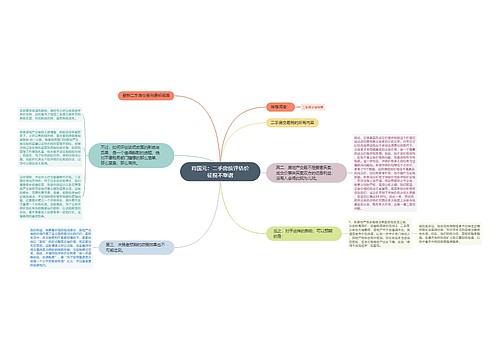

但房地产的价格形成是复杂的,单靠征收物业税不足以阻止房价上升。简单而言,从供应角度看,土地是极其稀缺的,其价格刚性程度大,上升趋势是长期不变的,这是导致房价长期上升的主要因素之一。从需求角度看,我国工业化和城市化的长期趋势将不变,对房地产的需求长期上升,这也是导致房价长期上升的主要因素。此外,从宏观经济角度看,我国金融将长期保持货币供应比较充分的局面(不排除短期的短缺),这导致对股票、房地产等资本品的追逐是一个长期现象,也会推动房价的上升。粗略看来,单靠物业税一己之力挡住房地产价格长期上升之势,是不可能的。这也不是征收物业税的根本目的。

房地产物业税不足以阻止价格上升,也可以从海外的经验中得到证明。世界上大多数实行市场经济体制的国家或地区,都对房地产征收物业税。但没有找到由此导致房地产价格不上升的案例。可见,在我国,物业税具有降低房地产价格、抑制泡沫的作用,但是长期看并不能阻止价格的上升。

当前,我国要全面开征房地产物业税,确实是一个复杂的课题。难题至少有:被征税的房地产客体范围多宽,行政划拨的土地以及农村房地产是否纳入?一个人或一个家庭在一市或多市保有多套房屋,如何计算和征收?在种种问题背后,核心则是物业税牵涉到的利益与公平问题。

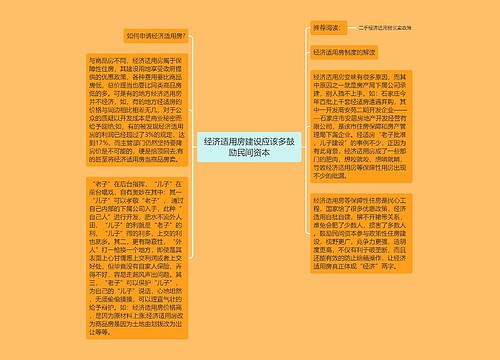

在物业税设计方面可从以下几个方面入手:第一,在征税的房地产客体选择上,考虑先缩小牵涉面,只限于商品性土地和房屋,甚至限于其中某一种类土地和房屋,如高价房屋,待条件成熟后再逐步扩大。第二,以产权证为单位作为具体的征税对象,这样,可以避开多地区或多套房的审核难题。第三,房地产的市场价值评估,可以最后购进价加上当地消费物价指数因素、房屋折旧因素统一计算,避免评估的复杂技术问题,从而降低评估成本。第四,起步税率从低,征收范围从窄,降低被征税对象的消极情绪。第五,一定程度上考虑,开征物业税后人们可能采取的消极避税行为及其应对举措。

U280380801

U280380801

U280380801

U280380801