俗话说“花钱买教训”,那么时下印度对中国青霉素提起的反倾销调查,对中国青霉素产业来说,花钱买来的不仅仅是教训,更是机会。

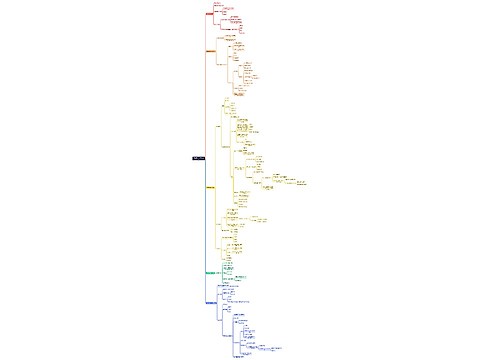

教训就是,不要轻信任何人的承诺。根据健康网的精确跟踪统计,2005年青霉素G工业盐(不包括青霉素G钾/G钠注射粉)出口总量11,337吨,同比2004年10,376吨增长960吨,增长率9.26%。印度仍然是中国青霉素第一大采购方,全年销往印度总量占到全部出口总量的84%,这一比例比2004年的72%扩大了12个百分点。可以肯定,世界青霉素系列产品中,中国和印度是名副其实的两大制造国,并且构成了上下游供应链关系的格局。

但是这一格局下印度的某些青霉素生产企业表现出了不满,于2006年1月提出对中国出口到印度的青霉素工业盐提起反倾销调查。调查期为2004年10月1日至2005年9月30日,凡在调查期内出口该产品到印度的企业均为涉案企业,这给中国青霉素企业带来不小的麻烦。在2004年10月1日至2005年9月30日,根据健康网跟踪的出口统计,出口到印度的中国青霉素工业盐总量9,582吨,出口总额9,424万美元。

早在两年前,中国企业界就已经对印度将向中国提起反倾销调查有了警惕,但是又存有侥幸心态。认为在印度存在两股势力,一股势力是以采购中国青霉素作为生产阿莫西林等半合成系列产品的中间体的企业为代表,例如阿拉宾度、鲁宾公司,他们似乎热衷于购买中国物美价廉的原料;另一类是生产青霉素工业盐的厂家,例如印度南方石化工业公司(简称SPIC)。中国企业认为前者的势力更强,理由是印度国家为鼓励出口,对进口原料后再出口的成品实行退税制,印度从中国采购的青霉素也主要是用于印度企业生产出口产品,这对印度企业更有利,并且一些印度商家还承诺,不会发生印度提出反倾销事件,即使有,印度采购方也会出面抵挡,甚至愿意承担关税。再加上从印度建立“特保”方案到去年7月的暂停进口中国青霉素,多次的烟幕弹更让中国青霉素厂家摸不着北。中国大部分青霉素生产企业由此放松了警惕,没有抓住应该涨价或限产的机会。谁曾想,这种把宝押在别人头上的事真不保险。

中国企业和贸易管理机构也做过许多努力,防止反倾销的发生,提醒企业注意。然而,是祸躲不过,该发生的还是要发生。印度反倾销调查成为2006年青霉素产业的一个重要看点,最终判决结果对中国企业无论是胜是负,都没有比让中国企业从中学到贸易方法、积累经验更为重要,特别是如果能以此为契机扭转中国青霉素长期低价经营的状态,就更是件好事了。

2005年青霉素工业盐出口测算平均离岸价格6.18$/BOU,同比2004年价格略高0.19$/BOU,相当于3.15%。从这个比值看似乎没有明显差异。再看全年的价格曲线,虽然没有大起大落,但是各月均表现出了持续下滑走势。年初时测算平均出口离岸价为6.39$/BOU,到12月就降到5.96$/BOU,全年下降幅度达到6.73%。这就充分说明连续两年青霉素工业盐调整仍未走出市场低谷,2005年的情况还在继续恶化。

中国青霉素该不该涨价?能不能涨价?涨价的契机何在?简明利索的答案就是中国青霉素涨价合情合理,机会就在眼前。

自2005年7月份人民币升值后,处在成本线边缘的青霉素工业盐价格却并没有随之做出调整。这其中内在原因业内人士心知肚明,几大巨头谁都不敢轻举妄动,害怕首先打破了平衡,自己反而成了牺牲者。但是人人又都知道,这样一个“家家日子不好过”的僵持局面是不能够也不应该继续下去的。虽然在去年8月业界首脑们齐聚呼和浩特互相传递限产涨价的主张,旨在谋求业内同步、避免未来危机。与此同时,长期处于低于成本的经营风险是任何企业都不愿看到的结果。但是这次人民币升值并没有阻挡住中国青霉素价格下降的脚步,下降速度反而比原先有过之而无不及。因此,2005年已经失去了涨价机会的青霉素,在2006年不能再继续低价。

不是反倾销调查有6个月的应诉期吗?那么,此时正是涨价的良机。等把声势酝酿成熟了,印度采购方也觉得不接受也不行了,正好到了6个月的期限截止,那时候让世界所有买方都不要再打中国青霉素低价格的主意了。

能源成本、环保成本的提升,是直接影响青霉素生产企业盈利能力的关键,在全球性资源成本提升的环境下,中国企业不会长期视而不见地放任自己的资源在消耗而价值在萎缩吧?涨价的条件完全具备,就看各家企业对自己的眼前利益与未来利益权衡后谁先带个头。就在本文即将完成之际笔者获悉,河南新乡华星药厂春节后青霉素价格涨到了6.3$/BOU,低于这个价不卖。

2005年的中国青霉素产业新格局已明朗,现以生产企业自营出口为统计参考,河南新乡华星药厂以29%的份额再度位居出口企业榜首。其实厦门边克药业集团出口的青霉素中,大部分也是华星药厂的产品,只是无法从统计数据上分离出来。换句话说,华星药厂占中国青霉素工业盐出口的30%以上。排名第二的是张家口吉斯特-布罗卡德斯制药有限公司,占出口份额的14%,该公司产品应当有另外的理解,该厂定向为DSM设在印度的合资药厂供应原料,与普通商业出口不同。第三位是哈药集团,占出口份额的9.28%。第四位是华药集团倍达公司,占8.09%。第五位是石药集团中润制药(内蒙古)有限公司,这个公司值得一提。众所周知,石药集团中润制药(内蒙古)公司是在2005年1月开工建设的中国最大的青霉素生产企业,5月份之后正式投产,6月份就有产品外销。虽然只有半年时间,就已看出它的实力不一般,无论在规模上还是在生产成本上,它是惟一能与华星药厂比拼的企业。石药集团中润(内蒙古)公司与华星药厂两家是中国新的青霉素格局中的两大实力派。

华北制药股份公司、山东鲁抗股份公司、四川制药股份有限公司、唐山华青生化药业有限公司各自的出口份额不到2.5%,另外江西东风药业2005年更是彻底告别了青霉素工业盐,没有一点出口。

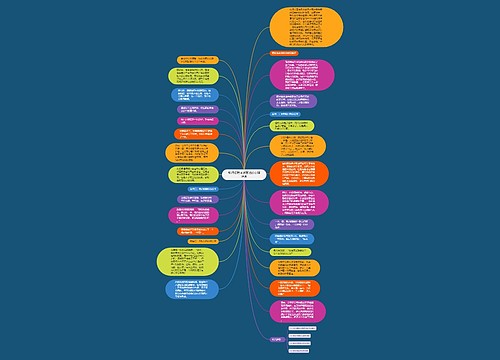

如果青霉素工业盐市场有变化,对其下游半合成产品的影响有多大?从产品链上下游结构上看:由青霉素起始继续向下延伸的产品有三大系列,数量不下30多种。即有青霉素G系列的注射剂、普鲁卡青霉素等;或由青霉素再向6-APA下面延伸的半合成青霉素族产品(氨苄西林、阿莫西林、舒他西林、美洛西林等),再有7-ADCA系列的头孢类产品头孢氨苄、头孢拉啶、头孢羟氨苄,也是以青霉素为前体。所以从这样的链条关系来看,青霉素产业的任何变化都直接牵动下游每个产品的动向。

这些下游产品中有一部分是年产千吨以上的大宗量产品,如青霉素G钾/钠盐注射粉、氨苄西林、阿莫西林、头孢拉啶、头孢氨苄、普鲁卡因青霉素。对于大宗产品来说,上游产品的价格调整所产生的联动效应更为明显。这是因为,大宗产品价格偏低,上游原材料涨跌一点,都会直接转移到下游产品上。那么,青霉素工业盐涨价也正好让这些长期处于成本边缘挣扎的下游产品有个转机,恰好这些产品也是“中国制造”的优势品种,近年开始走向国际市场。可见青霉素涨价大有众望所归的势头,由此预计2006年β内酰胺类半合成原料药将有一定的价格回升空间。

好戏需要同台演员共同努力,在青霉素这个舞台上,无论是青霉素生产企业还是下游需求企业,每个企业有自己的切身利益,要想步调一致不是靠说说就行。中国企业此时应该放弃眼前自己与整个产业利益相悖的那部分利益,来奋力保住行业的整体利益和未来利益,这实际上也是保护了自己的利益。

图表1:2004~2005年青霉素工业盐出口离岸价走势