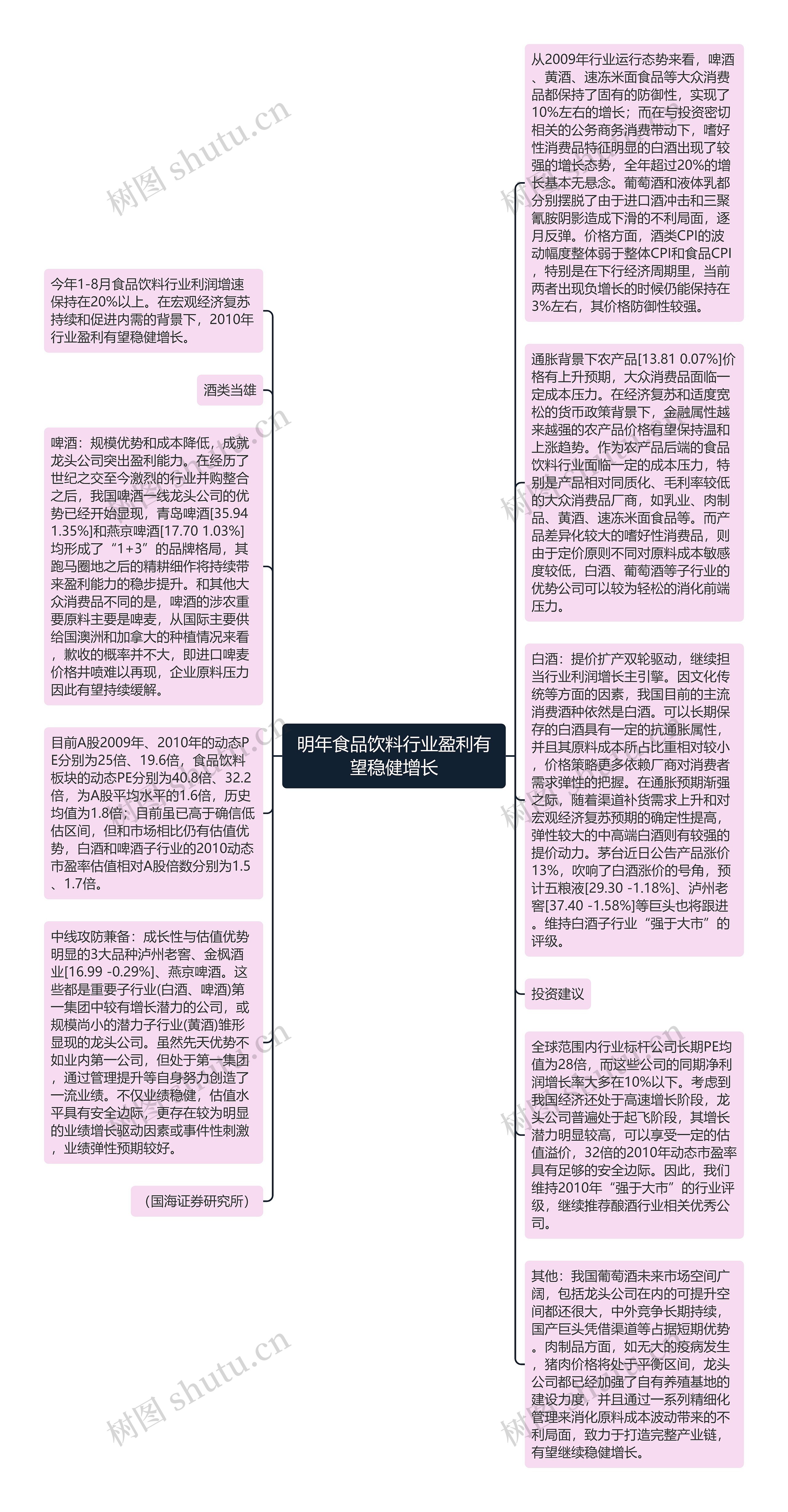

从2009年行业运行态势来看,啤酒、黄酒、速冻米面食品等大众消费品都保持了固有的防御性,实现了10%左右的增长;而在与投资密切相关的公务商务消费带动下,嗜好性消费品特征明显的白酒出现了较强的增长态势,全年超过20%的增长基本无悬念。葡萄酒和液体乳都分别摆脱了由于进口酒冲击和三聚氰胺阴影造成下滑的不利局面,逐月反弹。价格方面,酒类CPI的波动幅度整体弱于整体CPI和食品CPI,特别是在下行经济周期里,当前两者出现负增长的时候仍能保持在3%左右,其价格防御性较强。

今年1-8月食品饮料行业利润增速保持在20%以上。在宏观经济复苏持续和促进内需的背景下,2010年行业盈利有望稳健增长。

通胀背景下农产品[13.81 0.07%]价格有上升预期,大众消费品面临一定成本压力。在经济复苏和适度宽松的货币政策背景下,金融属性越来越强的农产品价格有望保持温和上涨趋势。作为农产品后端的食品饮料行业面临一定的成本压力,特别是产品相对同质化、毛利率较低的大众消费品厂商,如乳业、肉制品、黄酒、速冻米面食品等。而产品差异化较大的嗜好性消费品,则由于定价原则不同对原料成本敏感度较低,白酒、葡萄酒等子行业的优势公司可以较为轻松的消化前端压力。

白酒:提价扩产双轮驱动,继续担当行业利润增长主引擎。因文化传统等方面的因素,我国目前的主流消费酒种依然是白酒。可以长期保存的白酒具有一定的抗通胀属性,并且其原料成本所占比重相对较小,价格策略更多依赖厂商对消费者需求弹性的把握。在通胀预期渐强之际,随着渠道补货需求上升和对宏观经济复苏预期的确定性提高,弹性较大的中高端白酒则有较强的提价动力。茅台近日公告产品涨价13%,吹响了白酒涨价的号角,预计五粮液[29.30 -1.18%]、泸州老窖[37.40 -1.58%]等巨头也将跟进。维持白酒子行业“强于大市”的评级。

啤酒:规模优势和成本降低,成就龙头公司突出盈利能力。在经历了世纪之交至今激烈的行业并购整合之后,我国啤酒一线龙头公司的优势已经开始显现,青岛啤酒[35.94 1.35%]和燕京啤酒[17.70 1.03%]均形成了“1+3”的品牌格局,其跑马圈地之后的精耕细作将持续带来盈利能力的稳步提升。和其他大众消费品不同的是,啤酒的涉农重要原料主要是啤麦,从国际主要供给国澳洲和加拿大的种植情况来看,歉收的概率并不大,即进口啤麦价格井喷难以再现,企业原料压力因此有望持续缓解。

目前A股2009年、2010年的动态PE分别为25倍、19.6倍,食品饮料板块的动态PE分别为40.8倍、32.2倍,为A股平均水平的1.6倍,历史均值为1.8倍;目前虽已高于确信低估区间,但和市场相比仍有估值优势,白酒和啤酒子行业的2010动态市盈率估值相对A股倍数分别为1.5、1.7倍。

全球范围内行业标杆公司长期PE均值为28倍,而这些公司的同期净利润增长率大多在10%以下。考虑到我国经济还处于高速增长阶段,龙头公司普遍处于起飞阶段,其增长潜力明显较高,可以享受一定的估值溢价,32倍的2010年动态市盈率具有足够的安全边际。因此,我们维持2010年“强于大市”的行业评级,继续推荐酿酒行业相关优秀公司。

中线攻防兼备:成长性与估值优势明显的3大品种泸州老窖、金枫酒业[16.99 -0.29%]、燕京啤酒。这些都是重要子行业(白酒、啤酒)第一集团中较有增长潜力的公司,或规模尚小的潜力子行业(黄酒)雏形显现的龙头公司。虽然先天优势不如业内第一公司,但处于第一集团,通过管理提升等自身努力创造了一流业绩。不仅业绩稳健,估值水平具有安全边际,更存在较为明显的业绩增长驱动因素或事件性刺激,业绩弹性预期较好。

其他:我国葡萄酒未来市场空间广阔,包括龙头公司在内的可提升空间都还很大,中外竞争长期持续,国产巨头凭借渠道等占据短期优势。肉制品方面,如无大的疫病发生,猪肉价格将处于平衡区间,龙头公司都已经加强了自有养殖基地的建设力度,并且通过一系列精细化管理来消化原料成本波动带来的不利局面,致力于打造完整产业链,有望继续稳健增长。

U481330656

U481330656

U982199398

U982199398