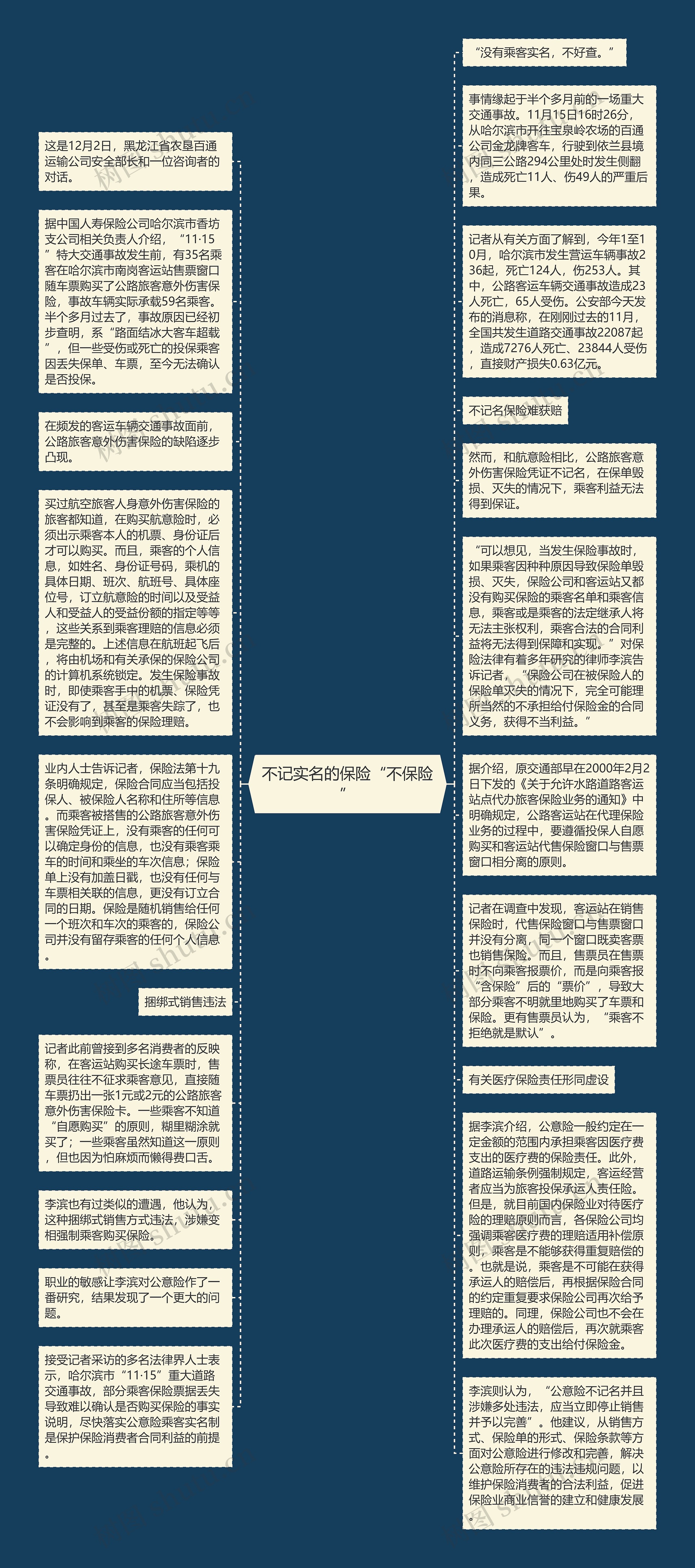

这是12月2日,黑龙江省农垦百通运输公司安全部长和一位咨询者的对话。

事情缘起于半个多月前的一场重大交通事故。11月15日16时26分,从哈尔滨市开往宝泉岭农场的百通公司金龙牌客车,行驶到依兰县境内同三公路294公里处时发生侧翻,造成死亡11人、伤49人的严重后果。

据中国人寿保险公司哈尔滨市香坊支公司相关负责人介绍,“11·15”特大交通事故发生前,有35名乘客在哈尔滨市南岗客运站售票窗口随车票购买了公路旅客意外伤害保险,事故车辆实际承载59名乘客。半个多月过去了,事故原因已经初步查明,系“路面结冰大客车超载”,但一些受伤或死亡的投保乘客因丢失保单、车票,至今无法确认是否投保。

记者从有关方面了解到,今年1至10月,哈尔滨市发生营运车辆事故236起,死亡124人,伤253人。其中,公路客运车辆交通事故造成23人死亡,65人受伤。公安部今天发布的消息称,在刚刚过去的11月,全国共发生道路交通事故22087起,造成7276人死亡、23844人受伤,直接财产损失0.63亿元。

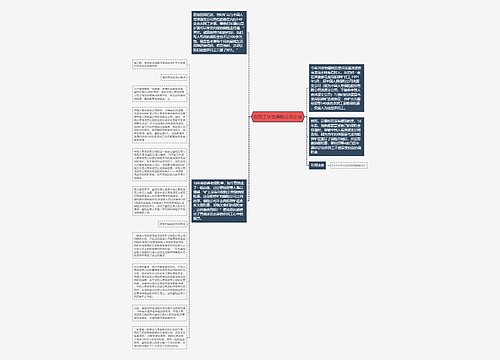

在频发的客运车辆交通事故面前,公路旅客意外伤害保险的缺陷逐步凸现。

买过航空旅客人身意外伤害保险的旅客都知道,在购买航意险时,必须出示乘客本人的机票、身份证后才可以购买。而且,乘客的个人信息,如姓名、身份证号码,乘机的具体日期、班次、航班号、具体座位号,订立航意险的时间以及受益人和受益人的受益份额的指定等等,这些关系到乘客理赔的信息必须是完整的。上述信息在航班起飞后,将由机场和有关承保的保险公司的计算机系统锁定。发生保险事故时,即使乘客手中的机票、保险凭证没有了,甚至是乘客失踪了,也不会影响到乘客的保险理赔。

然而,和航意险相比,公路旅客意外伤害保险凭证不记名,在保单毁损、灭失的情况下,乘客利益无法得到保证。

业内人士告诉记者,保险法第十九条明确规定,保险合同应当包括投保人、被保险人名称和住所等信息。而乘客被搭售的公路旅客意外伤害保险凭证上,没有乘客的任何可以确定身份的信息,也没有乘客乘车的时间和乘坐的车次信息;保险单上没有加盖日戳,也没有任何与车票相关联的信息,更没有订立合同的日期。保险是随机销售给任何一个班次和车次的乘客的,保险公司并没有留存乘客的任何个人信息。

“可以想见,当发生保险事故时,如果乘客因种种原因导致保险单毁损、灭失,保险公司和客运站又都没有购买保险的乘客名单和乘客信息,乘客或是乘客的法定继承人将无法主张权利,乘客合法的合同利益将无法得到保障和实现。”对保险法律有着多年研究的律师李滨告诉记者,“保险公司在被保险人的保险单灭失的情况下,完全可能理所当然的不承担给付保险金的合同义务,获得不当利益。”

据介绍,原交通部早在2000年2月2日下发的《关于允许水路道路客运站点代办旅客保险业务的通知》中明确规定,公路客运站在代理保险业务的过程中,要遵循投保人自愿购买和客运站代售保险窗口与售票窗口相分离的原则。

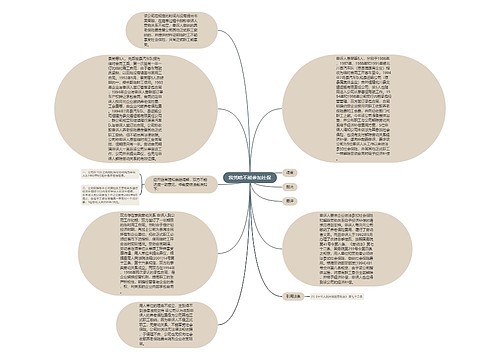

记者此前曾接到多名消费者的反映称,在客运站购买长途车票时,售票员往往不征求乘客意见,直接随车票扔出一张1元或2元的公路旅客意外伤害保险卡。一些乘客不知道“自愿购买”的原则,糊里糊涂就买了;一些乘客虽然知道这一原则,但也因为怕麻烦而懒得费口舌。

记者在调查中发现,客运站在销售保险时,代售保险窗口与售票窗口并没有分离,同一个窗口既卖客票也销售保险。而且,售票员在售票时不向乘客报票价,而是向乘客报“含保险”后的“票价”,导致大部分乘客不明就里地购买了车票和保险。更有售票员认为,“乘客不拒绝就是默认”。

李滨也有过类似的遭遇,他认为,这种捆绑式销售方式违法,涉嫌变相强制乘客购买保险。

职业的敏感让李滨对公意险作了一番研究,结果发现了一个更大的问题。

据李滨介绍,公意险一般约定在一定金额的范围内承担乘客因医疗费支出的医疗费的保险责任。此外,道路运输条例强制规定,客运经营者应当为旅客投保承运人责任险。但是,就目前国内保险业对待医疗险的理赔原则而言,各保险公司均强调乘客医疗费的理赔适用补偿原则,乘客是不能够获得重复赔偿的。也就是说,乘客是不可能在获得承运人的赔偿后,再根据保险合同的约定重复要求保险公司再次给予理赔的。同理,保险公司也不会在办理承运人的赔偿后,再次就乘客此次医疗费的支出给付保险金。

接受记者采访的多名法律界人士表示,哈尔滨市“11·15”重大道路交通事故,部分乘客保险票据丢失导致难以确认是否购买保险的事实说明,尽快落实公意险乘客实名制是保护保险消费者合同利益的前提。

李滨则认为,“公意险不记名并且涉嫌多处违法,应当立即停止销售并予以完善”。他建议,从销售方式、保险单的形式、保险条款等方面对公意险进行修改和完善,解决公意险所存在的违法违规问题,以维护保险消费者的合法利益,促进保险业商业信誉的建立和健康发展。

U633687664

U633687664

U582679646

U582679646