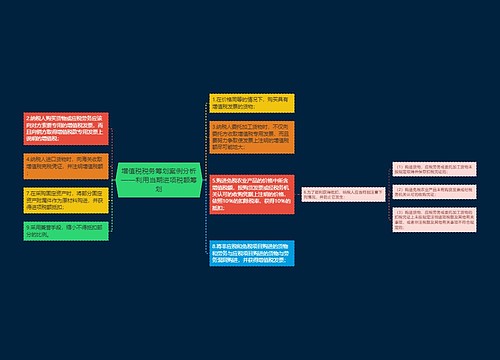

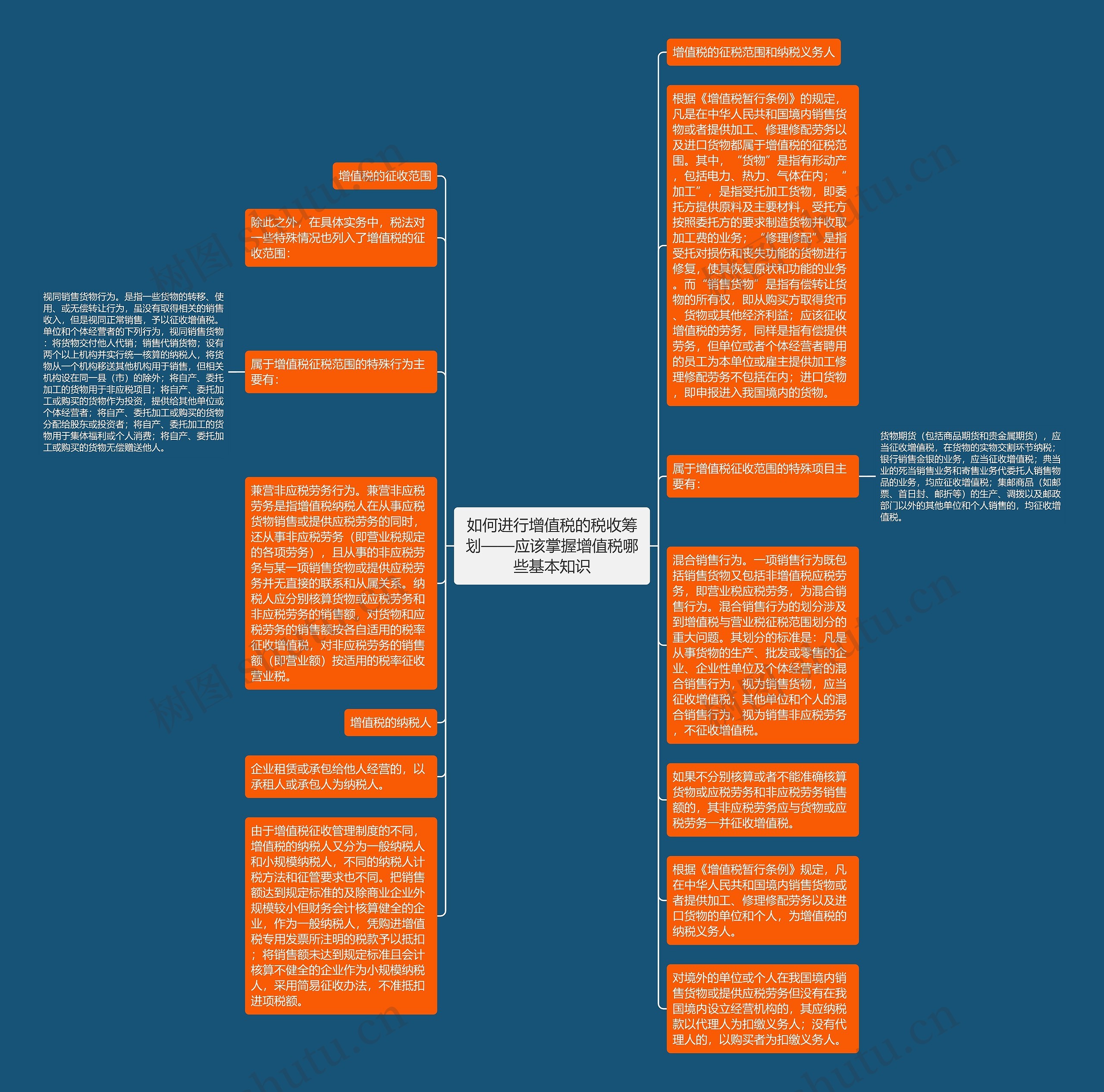

如何进行增值税的税收筹划——应该掌握增值税哪些基本知识思维导图

定格苍凉

2023-03-01

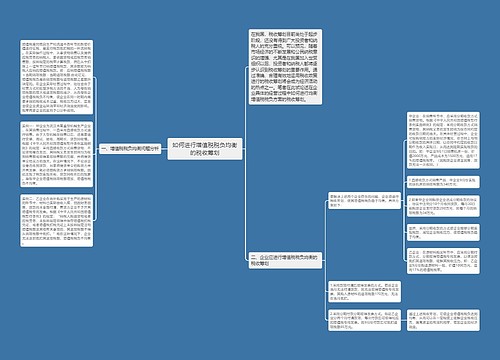

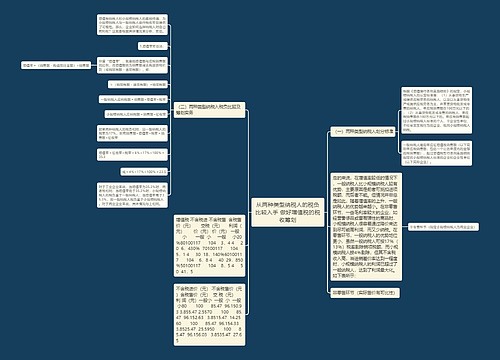

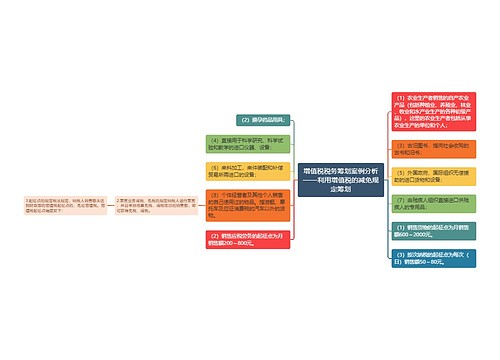

增值税是对我国境内销售货物或提供加工、修理修配劳务以及进口货物的单位和个人,就其销售货物或提供应税劳务的销售额,以及进口货物金额计税,并实行税款抵扣制的一种流转税。从理论上讲,增值税是对商品生产和流通中各环节新增价值或商品附加值进行征税,所以叫做“增值税”。而在实际操作上,由于新增价值或商品附加值是一个难以准确计算的数据,因此,增值税采用了间接计税办法。增值税的征收范围如何确定?增值税的纳税人是谁?如何计算增值税应纳税额?都是纳税人首先应该掌握的。

树图思维导图提供《如何进行增值税的税收筹划——应该掌握增值税哪些基本知识》在线思维导图免费制作,点击“编辑”按钮,可对《如何进行增值税的税收筹划——应该掌握增值税哪些基本知识》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1dd4c632586a4215b7cad347b94afdb3

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a