但是,对于CHC来说,大部分管理费用是间接费用,即无法直接区分服务对象的费用,如技术研究开发费、市场调研费、内部培训费、产品推销费及交际应酬费等等。

我们设计CHC可以通过向其子公司收取“专项技术服务费”的方式分配一部分上述间接费用,即CHC按照实际发生的管理和咨询服务费用(可再加一定的利润率)向其子公司收取专项技术服务费。采用这种安排,CHC需要与其子公司签订符合独立企业原则的服务协议,以备税务机关的确认和审查。CHC在收取其子公司的服务费时,需向其子公司开具服务发票,作为其子公司税前可抵扣费用的凭证,当然,CHC还需要对服务费收入缴纳5%的营业税。

由于这种安排,CHC可以合法、合理地将大部分间接费用在其子公司的所得税前列支,因此即便付出营业税的代价,就其整个集团的税负而言,其税负大大降低。当然,这种安排要掌握一个适度的界限,若CHC分配的间接费用过大,则CHC将会盈利,因其在税收上是非生产性企业,不能享受优惠税率(如15%)和优惠期(如两免三减半),其要按30%缴纳所得税,这样整体税负反而会加大。理论上,企业经过测算可以找到一个较佳的分配比例。

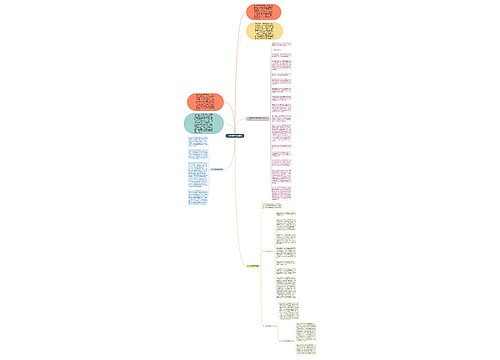

以此思路我们修正上面假设条件如下:我们假设CHC可将其直接费用300万元直接分配给其子公司,其中A公司100万元,B公司200万元。CHC将其间接费用5700万元的40%以专业技术服务费的方式分配给其子公司,分配依据仍为CHC的控股比例。为了体现独立企业的公平交易原则,我们在提供专业技术的成本价之上再加上10%的利润率,即CHC提供专业服务收入为2508万元5700×40%×(1+10%),其应缴营业税约为125万元(2508×5%),因此CHC所剩费用为3317万元(6000-300-2508+125)。CHC按股权比例给A公司分配额为836万元,给其B公司分配额为1672万元,分配后,A公司的费用为5836万元,B公司的费用为5672万元。我们根据修正假设列表如下(见文后)。

虽然CHC付出的营业税代价为125万元,而因此减少的整体所得税为376万元(1650-1274),其整体税负减轻了251万元(376-125)。

案例点评投资公司相关费用分配的基本原则是要符合独立企业原则。不能直接将其相关费用分摊给其子公司,而要以独立企业之间提供专项服务的方式来分配相关费用。其中要注意“专项技术服务费”计价的问题。CHC若以其实际成本计价,肯定会引起税务机关的异议,税务机关有权依照有关规定对CHC进行价格调整。从实际操作来看,CHC可以实际成本为基础加上适当的利润率定价,再通过与税务机关协商,其相关费用的处理可以顺利地得到合法解决。

CHC还应注意选择科学、合理的费用的分配依据,如采取以外方实收资本数的比例为分配技术研发费,以销售收入的比例分配市场调研费,以参加培训人数来分配内部培训费等等,其依据要科学、合理,体现子公司的受益关系。

另外,企业应注意的是这种服务协议的签订,必须要经过与合资企业中方的沟通和协调,尤其是对于中方控股的合资企业,中方很可能不会接受这种费用的分配。因为CHC的相关费用的分配会直接造成合资企业中中方利益的损失。必要时,还应考虑其他补偿方式。