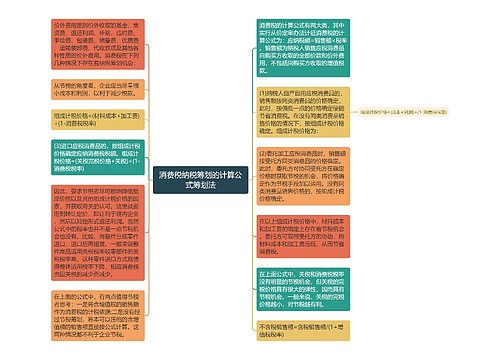

具体缴纳的税款为,应纳增值税额=100万元×17%-10=7(万元),所得税为13万元×33%=4.29(万元),应纳增值税和所得税额合计为11.29万元。

对此,税务代理人员建议:企业应在2001年将生产避孕药品及用具的部门分离出来设立独立企业。原因何在呢?

从增值税角度分析,M企业生产经营的避孕药品及用具,属于增值税免税项目,在企业分立前往往会因为未独立核算等问题而一并征收增值税,没有享受到应有的税收优惠,这对于企业来讲是不利的。当免税项目的生产部门分立出来成立独立企业后,实行独立核算,这样免税项目的产品便不用再因“无法单独核算”而缴纳增值税了。因为分立后,两个企业的销售额都没有达到100万元,已属于小规模纳税人。

从企业所得税角度考虑,假如2001年生产销售情况和2000年一样,则可以获得以下好处。分立出的生产经营免税项目的企业的应纳税所得额为2.94万元,适用18%的优惠税率;对于非免税项目,其应纳税所得额为10.06万元,适用33%的税率,但因为其处于10万元的临界点,可以筹划使其适用税率降到27%。税务代理人员建议,企业通过希望工程基金会向贫困地区捐赠1000元,由于捐赠部分可以扣除,于是扣除捐赠后的应纳税所得额为9.96万元,适用27%的所得税税率。

该企业2001年增值税和企业所得税的具体税负为:应纳增值税额=70万元×6%=4.2(万元),应纳企业所得税额=9.96×27%+2.94×18%=3.22(万元),合计应纳增值税和企业所得税额为7.42万元,比企业未分立时降低税负3.87万元,扣除因捐助的1000元,收益还是可观的。

应注意两个问题:一是企业分立需要办理各种手续,同时会打破原企业的生产格局;二是企业分立后,失去了增值税一般纳税人资格,会给企业的生产经营造成影响。因此对分立的利弊要仔细衡量,以免得不偿失。