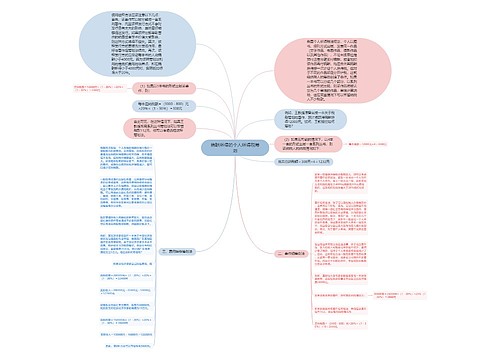

不同收入形式的个人所得税筹划——特许权思维导图

晚间拾梦

2023-02-28

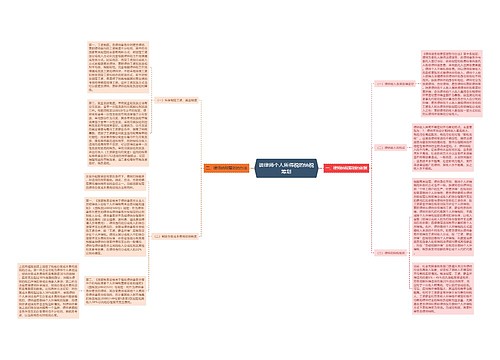

核心导语:个人所得税根据不同的一个收入形式问题,其所得税的筹划是如何适用的呢?特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得。在这方面的税收筹划对于从事高科技研究、发明创造等人来讲,意义非常重大。树图网小编为您整理下文。

树图思维导图提供《不同收入形式的个人所得税筹划——特许权》在线思维导图免费制作,点击“编辑”按钮,可对《不同收入形式的个人所得税筹划——特许权》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:47f7d72824722d7c537a52c60d56c996

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a