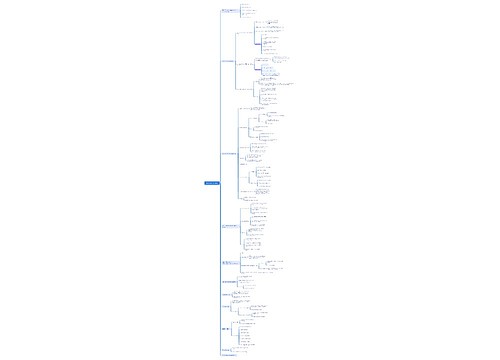

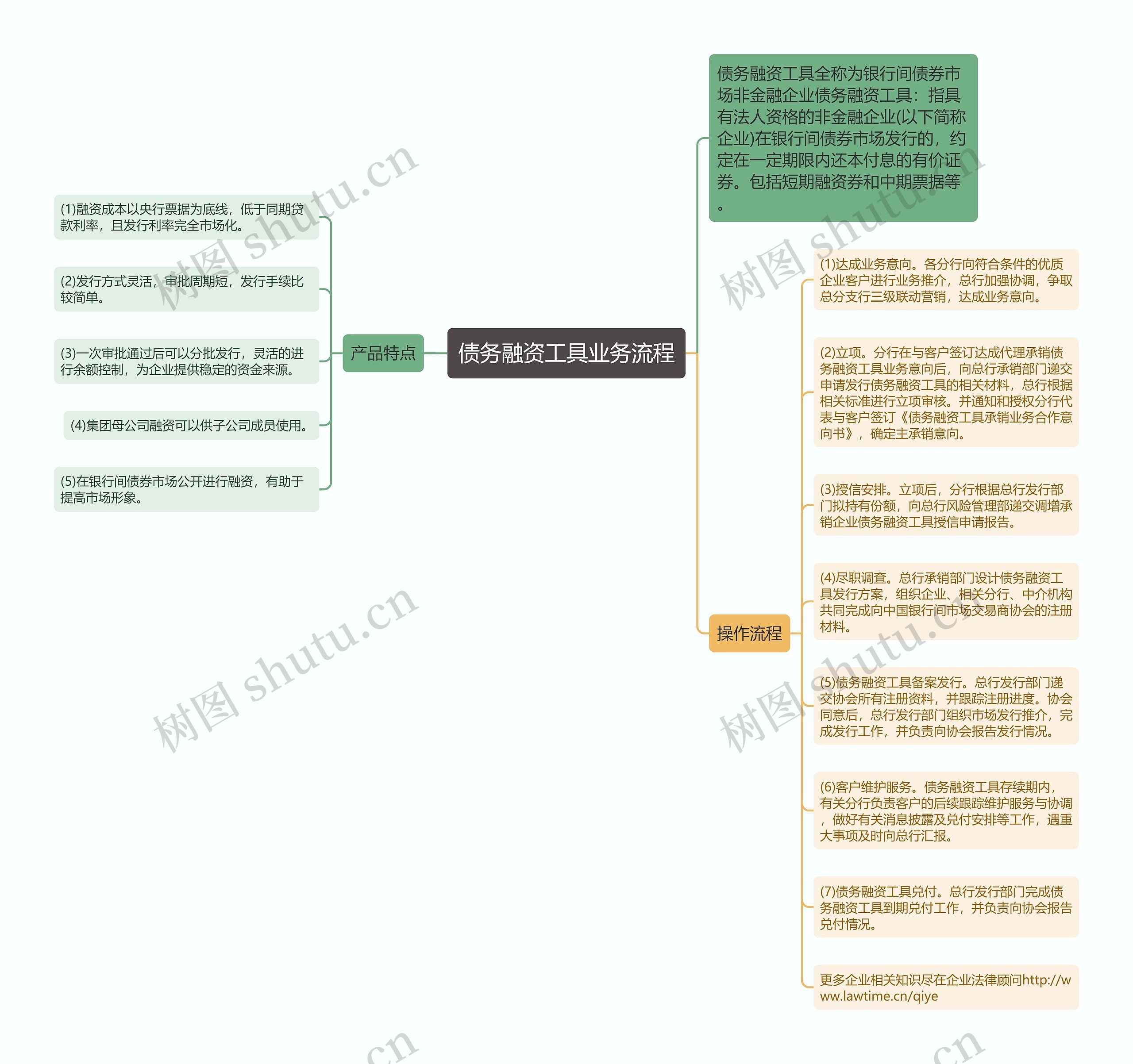

债务融资工具业务流程思维导图

活在故事里

2023-02-26

产品简介

树图思维导图提供《债务融资工具业务流程》在线思维导图免费制作,点击“编辑”按钮,可对《债务融资工具业务流程》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:442e4f93580cd1d21cd38c274c53d749

思维导图大纲

相关思维导图模版

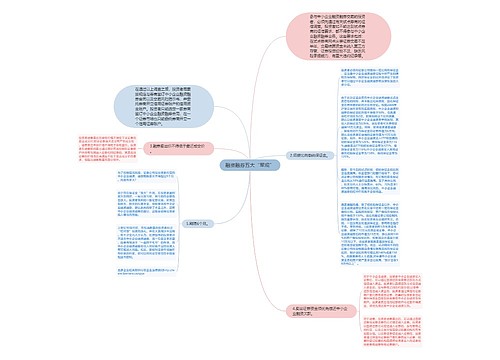

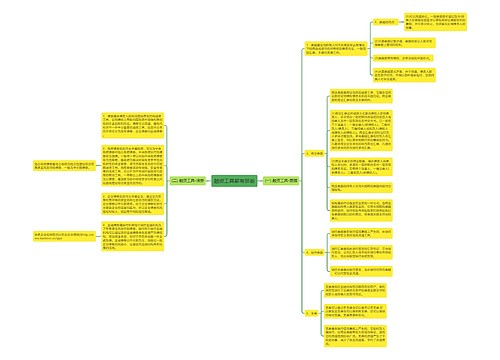

教育工作者AI场景思维导图

U774656410

U774656410树图思维导图提供《教育工作者AI场景》在线思维导图免费制作,点击“编辑”按钮,可对《教育工作者AI场景》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d4b25376634866cb52221299e8391396

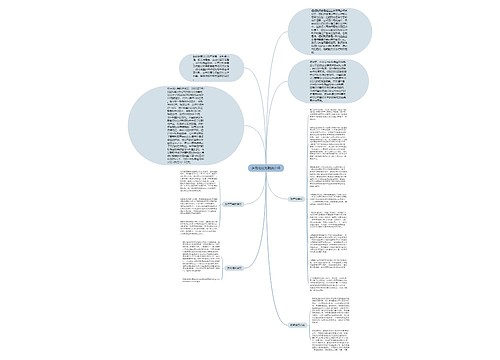

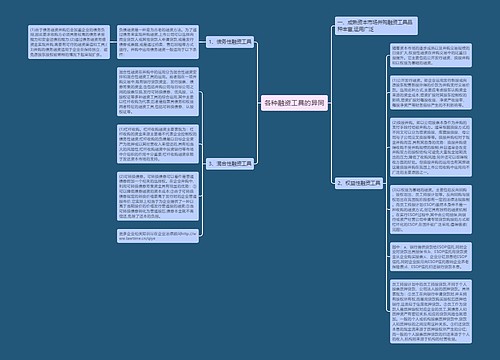

Financing decision思维导图

zzzshujin

zzzshujin树图思维导图提供《Financing decision》在线思维导图免费制作,点击“编辑”按钮,可对《Financing decision》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:326017d06efa489c95bc366a84ccc734