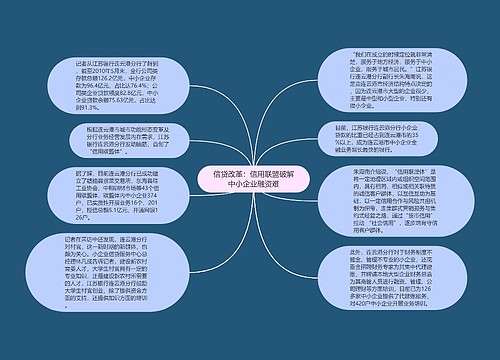

为了使服务小企业从组织框架上得到根本保障,2009年4月,建行在分行级管理层面上,专门成立了小企业金融服务部,对全行小企业金融服务业务进行牵头协调、集中管理。与此同时,在上海小企业相对密集的区域,组建了五家小企业经营中心,其中,浦西小企业经营中心是一个跨区域、专业化的经营机构,集中了评价授信、审批等中后台业务,努力打造“流程银行”、“信贷工厂”,它将浦西中心区域的黄浦、卢湾、静安、徐汇、长宁、闸北、普陀、虹口、杨浦、大客户一部到五部等14家城区管辖行的小企业业务进行归并整合,便于集中各种优势资源,做足做强服务小企业文章。浦东小企业经营中心主要是在原有基础上,进行扩容和优化,完善和提高,进一步赋予它更多更全的服务功能。

据悉,上海市有关部门近期专程视察了浦西小企业经营中心,对建行这样一种创新机制,给予了高度肯定。

从市分行以管理为主要职能的小企业金融服务部,到以营销服务为主的五大经营中心,以及各城区行各营业网点,建行建立了多层面的服务小企业的营销机制,从而建成“大规模、低成本”的营销系统。这种有别于服务大企业、大项目的新的经营模式,折射出建行在服务客户上观念的更新,方式的创新。各经营中心既贴近了市场和客户,扩大了营销服务小企业的辐射面,又实现了大型国有商业银行业务经营增长方式的有效转型。

以成立较早的建行嘉定支行服务小企业经营中心为例,该中心对小企业采用“专注型”跟踪服务法,几年来扶持了多家小企业成长壮大。区内有一家知名游戏用品的公司,原来只是十来人的私营企业,通过建行持续的信贷扶持,目前年产量达到3.4亿元,产品远销欧美亚十多个国家,成为私营企业的排头兵。

再以浦西经营中心为例,通过专业化的经营,使众多客户经理可以有更多时间专业于产品学习、专注于市场营销,集中精力深入小企业,与客户面对面,使服务更具体更精细更具专业性。同时,客户经理可以更靠近营销前沿,有更多机会挖掘市场需求,发现产品优化创新的切入点,以提高服务小企业产品的专业性、技术性的市场满意度。

对此,客户经理小靳深有体会,他以前仅对口营销服务两家电子产品制造小企业,从前期的沟通、了解,到具体经办信贷业务,再到后续台账设立等繁琐工作,感到始终忙得不可开交,被牵制了大量精力。现在,有了经营中心,他可以专心致志做好前期的服务工作,即使又增加了三家小企业的营销任务,他依然做到井井有条,游刃有余,服务工作深得客户赞许,还有精力可以去开拓其他小企业市场。

为了更好地服务小企业,建行在服务方式上作了积极创新,着重搭建各种服务平台,进行集约化的批量操作,把服务小企业的市场份额做得更大、更加稳定、优质。

除了行业,还有各类专业要素市场、工业开发区、产业园区等,也是建行集约化服务小企业的重点。根据上海产业规划和区域经济发展特点,建行了解掌握了小企业集群的经营发展规律,看到了专业市场和园区这种经济模式,为小企业的生存发展提供了有利空间。为此,建行专门为这些小企业客户群体制定相应的金融配套服务方案。

今年4月,建行与全国第二大汽车配件交易市场东方汽配城签订了《银企合作协议》后,在该市场600多家入驻的专营汽配批发的小企业中引起不小的反响,他们在了解了建行相关服务措施后,不少企业跟踪而来,主动找到建行进行探讨,包括信贷方面的细节问题都不放过,一方问得仔细,一方答得具体,便于小企业办理贷款申请。建行专门为此设计、实施了汽配城提供房产抵押和第三方担保的客户批量融资方案。其它如钻石交易市场、建材市场等,建行也广泛开展合作,积极与他们洽谈合作事项。

此外,建行还加强与“第三方”即担保公司、保险公司的合作。目前有二十多家资质优良的担保公司与保险公司已成为建行的合作伙伴。

建行始终将金融产品的创新开发,作为服务小企业的有效载体。目前,在优化升级的“速贷通”等传统产品基础上,已有十多种根据不同小企业群体设计的金融产品,可供客户选择,如“助保金”、“小企业商用物业抵押”、“成长之路”等,以及“组合产品”(小企业法人账户透支、小额无抵押贷款等),使产品营销更具适用性,更受客户的欢迎。“助保金”作为一种融资类平台性产品,已取得积极效果,建行与宝山区开展了小企业“助保金”业务合作,尤其在高科技信息产业中,有些资本金不够雄厚的小企业,将会从中得益。

利用网络银行这一现代信息手段服务小企业,是建行产品创新的重中之重。目前建行联合电子商务平台,开发出“电子商务联贷联保”、“电子商务大买家供应商融资”、“电子商务速贷通”三大类网络银行产品,为网商小企业提供全方位的融资服务。

建行在有关部门的大力支持下,与阿里巴巴(中国)有限公司签订了《网络银行风险池协议》,通过平台交易监管,在风险可控的前提下,可以为在阿里巴巴网络平台进行实时贸易的小企业提供融资服务,开创了上海网络银行业务风险池保障模式的先河。同时,运用网络银行的优势,建行还与市科委及各省市在上海地区的商会组织合作,推广网上金融服务产品。至今年上半年,网络银行相关产品已在小企业中产生一定影响,共发放贷款约5亿元,扶持网商小企业160余家。贷款余额、客户数比去年增长357%和430%。

U678347525

U678347525

U477908106

U477908106