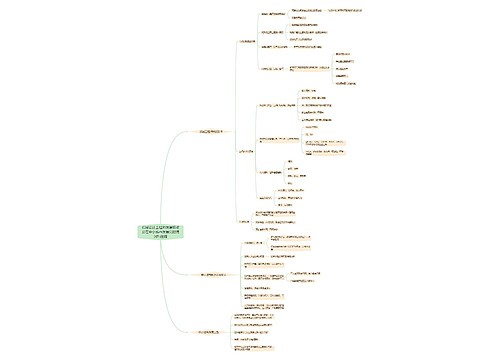

中小城市商业银行信贷业务审计初探思维导图

谁相伴

2023-02-25

商业银行财务报表显示资产方主要项目是贷款,也就是通常所熟悉的一般 企业 负债借款,各项贷款占资产总额的70%左右。本文将初步阐述一下在商业银行信贷资产审计过程中所遇到的具体问题及应对的审核方法。

树图思维导图提供《中小城市商业银行信贷业务审计初探》在线思维导图免费制作,点击“编辑”按钮,可对《中小城市商业银行信贷业务审计初探》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e1864ee0e41ad5551bd748aff9c8ee93

思维导图大纲

相关思维导图模版

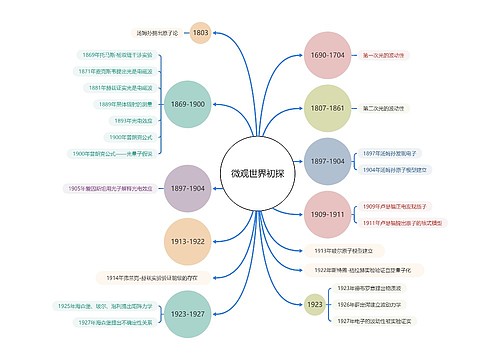

微观世界初探思维导图

U680171132

U680171132树图思维导图提供《微观世界初探》在线思维导图免费制作,点击“编辑”按钮,可对《微观世界初探》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:95c6bbb6ff1f76ebfab35c868dafa662

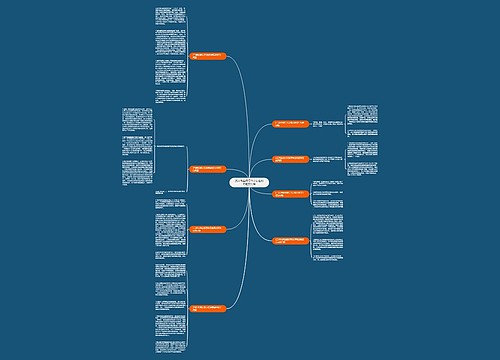

机械设计工程师发展特点及在中小城市发展受限境况和出路思维导图

我爱读书

我爱读书树图思维导图提供《机械设计工程师发展特点及在中小城市发展受限境况和出路》在线思维导图免费制作,点击“编辑”按钮,可对《机械设计工程师发展特点及在中小城市发展受限境况和出路》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a2c4f1251a865b69112bc8757b3319d8