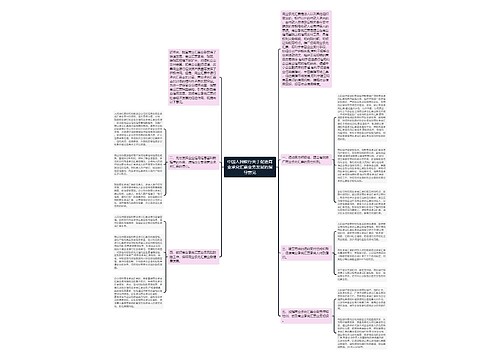

关于平台公司融资风险,蒋定之要求,要严格遵守银监会提出的相关规定,对已发放贷款逐一判定项目合规性、风险程度和农信社承受能力,对未经批准立项、资本金不达比例要求、超过集中度要求或信用社风险承担能力的,要及时采取有效措施,控制和化解金融风险,以保证涉农资金需求。

与其他商业银行一样,在当前地方政府主导投资拉动模式下,农信社等农村合作金融机构的放贷也正向各地方政府融资平台倾斜,风险正在暗暗积聚。

关于票据融资风险,蒋定之要求农合机构严格授信标准和操作规程,加强对申请人的资信审查和开票保证金来源合规性的审查,坚决防止存款业绩驱动下的弄虚作假行为。进一步完善可全面覆盖票据业务的内控制度,持续加大风险排查力度。适当提高检查频率,扩大检查范围。对违规办理业务、风险隐患较大的,要坚决叫停,落实整改。据中国票据网(www.zgpj.net)了解,截止2009年第三季度末,全国银行业金融机构商业汇票逾期垫款金额为111.70亿元,环比下降1.0%,增速较第二季度回落4.9%。商业汇票逾期垫款金额较上季度小幅下降,部分银行机构逾期垫款金额仍在增加,票据风险依旧不容忽视。

关于案件风险,要高度关注案件多发机构、高发环节和高发岗位,防范发生新的案件。未结案件较多的省份,要加强与公检法部门的协调,跟踪案件督办,加快结案进度。对已经结案的,尽快对责任人进行严肃处理,并落实整改措施。

蒋定之同时强调,要科学把握信贷投放的节奏和投向。务必做到保压兼顾,把重心放在“三农”和小企业上。从源头上控制不符合国家产业政策规定和市场准入标准、达不到国家环评和排放要求的项目,不得承接大中型银行限控行业压缩退出的贷款,严格控制流向城市区域的非涉农贷款。

同时,要务必保持信贷均衡增长,根据资本实力和质量合理安排年前这段时间的信贷投放规模,集中资金保证涉农信贷投放。

他还要求,要扎实做好达标升级和进步度考核工作。对于亏损挂账问题,要作为年终决算的重点予以安排。对于化解不良贷款问题,要把注意力集中放在消化不良贷款绝对额上,特别是核销损失类贷款上。要注重资本质量,保持核心资本与附属资本的合理比例,提足贷款损失准备,确保完成今年达标升级规划目标。