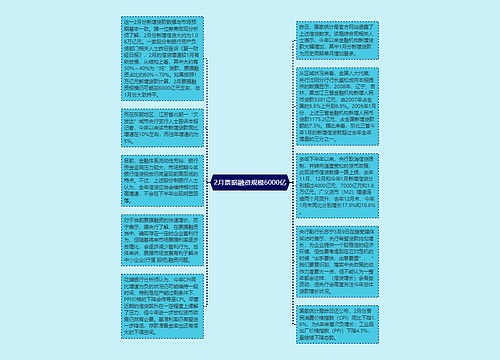

2010年新增贷款规模或至7.5万亿思维导图

落花凄凉

2023-02-25

8月份超出预期的新增信贷规模给了市场不小的惊喜,这种良好的势头能否在四季度得以继续保持?近日,部分券商也给出了自己的预测。综合来看,普遍较为乐观,四季度的月均新增信贷规模将保持在3000亿至5000亿之间,下半年市场仍“不差钱”。

树图思维导图提供《2010年新增贷款规模或至7.5万亿》在线思维导图免费制作,点击“编辑”按钮,可对《2010年新增贷款规模或至7.5万亿》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d081b9ec55cf0a7aa2edc347bfe6655a

思维导图大纲

相关思维导图模版

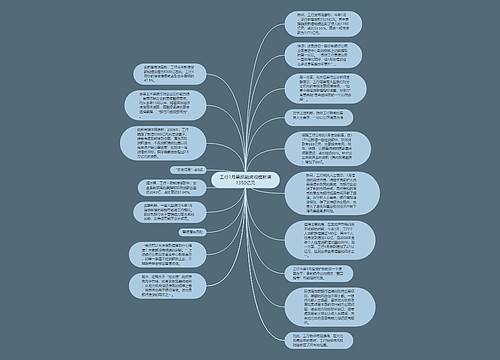

3A Unit 1 A Proper Job思维导图

U237990653

U237990653树图思维导图提供《3A Unit 1 A Proper Job》在线思维导图免费制作,点击“编辑”按钮,可对《3A Unit 1 A Proper Job》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:8d966446cda22e33b426cba15d3d981e

PRAGMATICS思维导图

U782058360

U782058360树图思维导图提供《PRAGMATICS》在线思维导图免费制作,点击“编辑”按钮,可对《PRAGMATICS》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5c88b9d082a71ef59715fa269758e09b