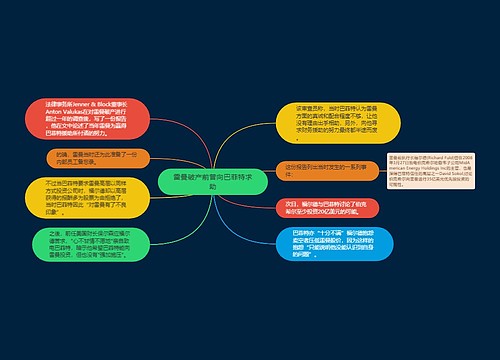

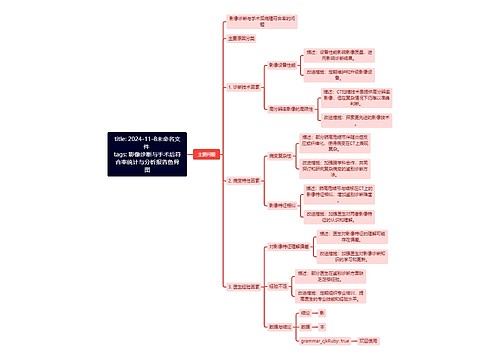

■报告提交者:司法部下属机构“美国托管项目”委托Jenner&Block律师事务所负责人安东·沃卢克斯

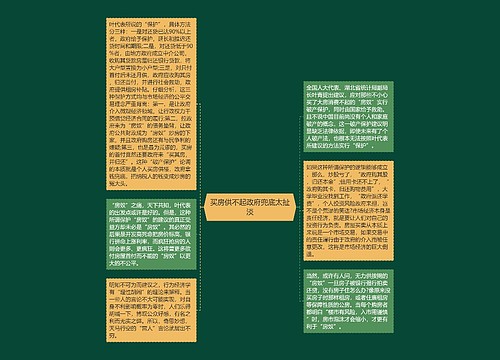

报告说,雷曼兄弟公司前首席执行官理查德·富尔德“犯有严重疏忽”。时任财政部长保尔森曾提醒富尔德,如果雷曼兄弟公司无法稳定财务状况或找到买家,可能会走向破产。

雷曼兄弟公司全球财务控制人员马丁·凯利说,所谓回购协议“唯一目标或动机是减记资产负债表”的负债项目,“交易本身毫无实际内容”。他曾提醒,如果公众知道真相,企业将“声名扫地”。

前首席运营官赫伯特·麦克达德说,他曾与富尔德详细讨论这类交易。麦克达德在2008年4月一封电子邮件里写道:“我们在吸毒。”

报告说,在雷曼兄弟公司走向破产的过程中,摩根大通、花旗集团等金融机构“趁火打劫”。

摩根大通为雷曼兄弟公司提供贷款。前者2008年9月11日认定,后者的贷款抵押物“估值远远低于它自己所称”,要求后者追加50亿美元资产作为抵押物。

花旗集团调整向雷曼兄弟公司提供抵押贷款的协议条款,进一步降低后者流动性。“债主们所提抵押贷款要求直接影响雷曼兄弟公司的流动性”。

对不少企业而言,销售和回购协议是常用的短期融资手段。通常做法为,企业把旗下资产转移给其它机构,从对方获取资金,约定晚些时候购回相应资产。在资产负债表内,这相当于贷款,体现为资产增加、负债增加。

不过,如果所售资产估值不低于所获资金的105%,会计准则允许把这种情形记为“销售”。这意味着企业不再拥有这些资产,同时可用所获资金偿还部分债务。在资产负债表内,这体现为资产减少、负债减少。业内人士称这种做法为“回购105”。

报告说,雷曼兄弟公司2001年开始诉诸这种手段,2007年下半年使用频率“急剧”增加。这家企业通常在一个季度即将结束时售出资产,编制财务报表后再购回资产,以隐藏债务、降低账面所显现的财务杠杆比率,进而维持信用评级。

雷曼兄弟公司固定收益部管理人员2008年第一季度末在一封“求助信”里写道:“我们面临绝境,需要从你们那里再获取20亿美元,不管是以‘回购105’方式还是直接销售。不考虑成本。我们需要这样做。”

雷曼兄弟公司2007年第四季度隐藏390亿美元“问题资产”,2008年第一季度隐藏490亿美元,同年第二季度隐藏500亿美元。

分析师认为,报告为检方和金融市场玩家提供大量证据、资料,犹如一份“路线图”,将产生多重影响。

报告没有说明雷曼兄弟公司高管是否触犯法律,但认定有足够证据对他们提起民事诉讼。

负责雷曼兄弟公司破产事务的律师哈维·米勒11日说,这家企业即将出台重组方案,报告“出炉”时机堪称微妙。

安永会计师事务所对雷曼兄弟公司操纵财务报表的行为视而不见,犯有“疏忽”之过。

“读起来就像一本畅销书。”负责雷曼兄弟破产案的法官詹姆斯·佩克这样形容这份报告。美国破产法院文件显示,调查涉及超过1000万份文件和雷曼兄弟公司大约2000万页电子邮件;访谈超过100人,包括财政部长盖特纳、联邦储备委员会主席伯南克、财政部前部长保尔森等。 本报综合报道

U880271396

U880271396

U156383470

U156383470