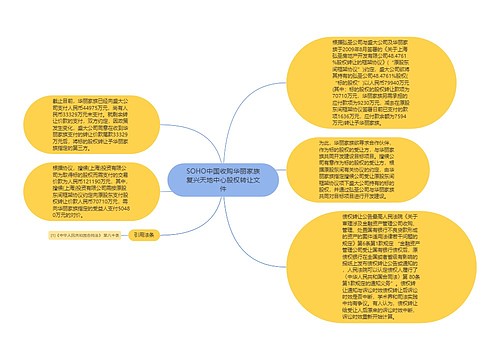

四次督促后,如今9月30日大限已过,华夏基金股权仍然迷雾重重。此次中信证券的公告里,来自监管层的态度也开始强硬,证监会基金监管部建议相关部门对公司采取相应监管措施。

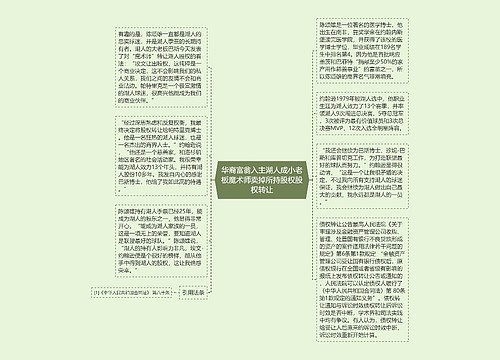

在一再拖延的股权转让问题上,目前受处罚最多的还是华夏基金。这家一路打拼而来的国内最大基金公司,在股权出售期间高管欲辞职的消息屡屡传出。中信证券转让华夏基金的股权为何困难重重?多方力量的博弈后华夏基金将走向何方?

华夏基金股权事件,缘于中信证券100%控股华夏基金。根据证监会《证券投资基金管理公司管理办法》的规定,基金公司主要股东最高出资比例不得超过全部出资的49%,而中信证券100%持有华夏基金股权显然无法合规。因此中信证券被监管层要求转让华夏基金的部分股权,出售的股权比例在25%-51%之间。

按此规定,中信证券违反政策红线已经近三年。业内人士称,之所以一直拖而未决,一方面卖了华夏基金中信证券要损失大量的现金流,有机构估计至少每年会损失10个亿的利润。另一方面,怎么转、转给谁,如何卖个好价钱,中信证券也一直在寻求一个最佳的时间节点。不过,在转让给内资或外资的博弈上,中信证券最终选择了妥协,退守至49%的持股比例。“高层不希望外资大比例持股国内最大的基金公司,因此外资入股比例较低。”

今年6月,中信证券最终确定拟通过产权交易机构挂牌转让所持华夏基金公司51%的股权。据时代周报记者了解,此次华夏基金股权转让,目前中信证券基本确定了买家,有美国普信集团和包括苏宁电器(002024.SZ)在内的5家企业。但是转让价格方面依然在博弈,原因之一股权转让时限紧张买方压价,之二是华夏基金管理希望借此新股东介入,从而为未来实现管理层激励铺好道路。

作为惩罚,今年1月1日,证监会下文停止了华夏基金新产品的申请,并指出如果股权在2010年4月1日前仍不能得到规范,证监会将视情况采取进一步监管措施。4月份,监管层又将解决该一问题的大限推至7月1日,同时暂停了华夏基金办理新的特定客户资产管理合同备案。7月份后,又延长期限,要求中信证券在9月30日之前解决这一问题。

多方博弈拉长了博弈的战线。时至今日,已四次被监管层督促,作为惩罚,除了社保和年金管理外,华夏基金面向普通投资者开展的新业务目前悉数被暂停,同时仍将继续限制发行新基金。一位资深基金分析人士表示:“对股东的惩罚最后落到了华夏基金身上,有些不太公平。”

值得注意的是,屡次向中信证券发出督促函的为证监会基金部,而非券商直接主管部门证监会机构部,这在一定程度上影响了华夏基金股权处理的速度。财经评论人曹中铭告诉时代周报记者,这反映了监管部门内部协调不到位的问题。建议证监会应督促中信证券履行大股东的相关职责。

但是中信证券人士多次表达了转让过程的复杂。值得注意的是,大限将至的前一周,9月16日,北京产权交易所曾发布了一则北京某基金公司股权转让的信息,“欲转让基金公司注册资本金2亿元人民币左右,管理资金规模500亿元以上,最近几年排名前十,持股股东欲转让所持20%左右股权,具体价格面议。”但很快此信息便被撤下。

分析人士根据此猜测,标的很可能是华夏基金。中信证券这一象征性的挂牌举动非常微妙。近日,接近证监会的人士向媒体表示,对一参一控及股权超限等类似政策表示异议,认为这是在限制国内投行和基金公司的发展。监管层不会愿意看到第一品牌的基金公司就此垮掉,这也是中信证券手中的砝码。

有接近华夏基金的市场人士告诉时代周报记者,中信证券原来虽然持有华夏基金100%的股权,但对华夏基金的日常业务并不干预,如果维持中信证券的100%持股,华夏基金就能保持原先的独立运作。管理层经过多年的磨合,已经开始适应这个环境,并做成了中国最大的基金公司。为什么一定要引进新的股东,打破这种平衡?

而经过了早期与华夏基金的磨合后,中信证券一位管理层曾对媒体表达过,中信证券会做好股东的角色,给管理层足够的信任。

作为华夏基金的管理层,向来行事低调的范勇宏,最近在天津达沃斯论坛上却主动大谈私募是公募的有益补充。“造成这些人离开的原因很多,有的是为赚更多的钱,也有的是为实现自己的投资理念,实现自己的创业理想。当‘公转私’成为一个行业问题时,我们就一定要认真反思,问题出在哪里。”

作为中国最大的基金公司,华夏基金今年以来由于受到新产品暂停和股权变动影响,规模明显下滑。而且随着张益驰、孙建冬等人的离职,华夏基金公募团队的管理能力也明显被削弱。

公募基金经理频繁变动并大量转移至私募的原因,除了对激励机制不满、对管理模式不满以及对投资理念的不认同,还有股权变更带来的不适应。作为公募基金的独守者,王亚伟的身上有太多理想主义的色彩。北京一基金公司的人士称:“一个难以企及的理想可以支持一时,但不能支持一世,离开是迟早的事。”

尽管华夏基金公关部人士表示这是“纯粹猜测,绝无可能”,并称这是临近股权变动而产生的谣言。但有市场人士认为并非空穴来风。“虽然从王亚伟管理基金的业绩看暂时不像要走的样子,但最终的博弈结果难说。”可预见的是,如果范勇宏要走,跟随的不仅只是王亚伟一人,至少三分之一的员工追随。加上随之而来的大规模赎回基金,华夏基金目前是否能够承受?

无独有偶,证监会基金监管部副主任洪磊近日也表示:“要组织创新基金业发展,下一步应探索公司型基金,满足社会的不同需求。公司型的基金是职业经理加独立董事构成基金信托的方式,让更多的职业经理人能够实现理想”。而一位接近中信证券和华夏基金的市场人士的话,更是意味深长:“中国的改革都是被动式的改革,在某个特定阶段总要有大公司或者大事件的推动。”

华夏基金股权转让的博弈时期,旗下的基金却连连分红。业内人士称,中信证券一拖再拖,这其中或许牵扯利益纠葛。华夏最近分红不断,估计也是帮股东减轻压力而为,同时也为了应对基民提前赎回。

华夏基金日前发布公告,旗下华夏债券基金实施第24次分红,每10份基金分红0.20元,权益登记日、除息日为2010年10月11日,派现日为10月12日。成立于2002年10月的华夏债券基金,近八年来累计净值增长率已超过70%。从2005年二季度起,华夏债券基金实现了每个季度分红一次,每次分红保持在每份0.02元,总的分红次数多达24次,每份基金份额累计分红总额达到0.49元。

一位分析师告诉时代周报记者,不排除华夏基金管理层会有真的变化,公司为避免基民赎回,提前分红。如果华夏基金高层离职传闻成真,不少基民会选择赎回基金,那样的话对华夏基金整体资产规模会产生较大影响,不如选择主动进行分红避免份额流失。

今年市场大幅波动,股票基金收益不很理想,而债券基金均取得了正收益,债基回报长期、稳定的优势凸显。根据银河证券基金研究中心统计,今年以来,截至三季度末,以投资债券市场为主的一级债券基金平均净值增长率为6.27%。

作为境内最大的基金公司,华夏基金同时也是分红规模最大的基金公司。成立12年来,华夏基金为投资者累计分红高达693亿元,仅今年以来的分红就达264亿元。

与此同时,华夏基金旗下基金却逆势而涨。经过三季度的反弹,一批绩优基金净值创出新高,明星基金经理王亚伟管理的华夏大盘单位净值更是站上了11元的高位,成为A股市场最“贵”基金。

数据显示,截至10月8日,华夏大盘单位净值为11.13元,累计净值为11.61元,单位净值自2004年以来首次跃上11元的高位。而其他A股基金单位净值均低于10元。数据还显示,截至10月8日,华夏大盘基金今年以来净值增长率为12.62%,自成立以来净值增长1217.8%。

此外,王亚伟管理的华夏策略基金净值也创出了历史新高,截至10月8日,华夏策略单位净值为2.196元,成立以来净值增长率为119.6%,今年以来净值增长率为15.46%。

微妙的是,在上述分析师看来,华夏基金股权不被分割前,中信证券具有全部分红权,这是股权转让一拖再拖的根结所在。根据华夏基金去年的业绩估算,华夏基金股权拖延一个月,中信证券即可多获得利润近1亿元。

债权转让公告最高人民法院《关于审理涉及金融资产管理公司收购、管理、处置国有银行不良贷款形成的资产的案件适用法律若干问题的规定》第6条第1款规定 “金融资产管理公司受让国有银行债权后,原债权银行在全国或者省级有影响的报纸上发布债权转让公告或通知的,人民法院可以认定债权人履行了〈中华人民共和国合同法〉第 80条第1款规定的通知义务”。债权转让通知与诉讼时效债权转让后诉讼时效是否中断,学术界和司法实践中均有争议。有人认为,债权转让给受让人后原来的诉讼时效中断,诉讼时效重新开始计算。