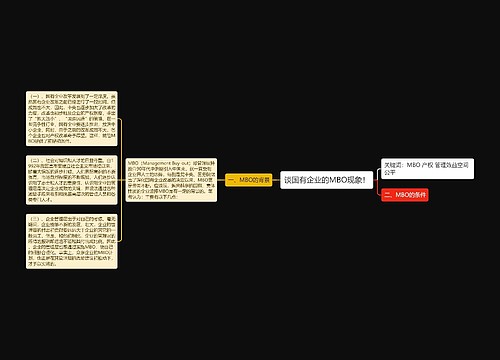

从《意见》中对MBO的相关规定来看,国资委对MBO的规范近乎是一项“禁止性规定”。

作出“打压”MBO的决策,国资委的着眼点显然是M BO过程中可能导致的国有资产流失现象,目的在于防止国资流失。

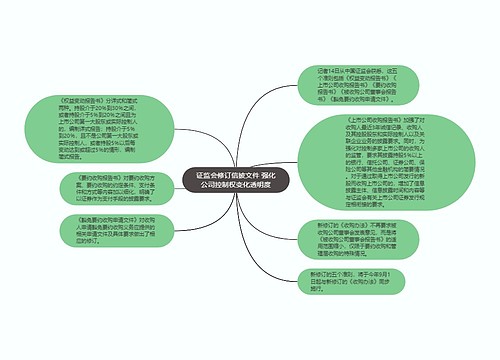

国有经济战略性调整,国有资本从一般竞争性领域退出是国内管理层收购发展的大背景,一些地方政府甚至将管理层持股作为国企变革的突破口。近年来如火如荼的MBO也基本上是以地方政府为主导推动的。从“暗流涌动”到“快速升温”,MBO在国内渐呈燎原之势,但相关政策一直不明朗,实施MBO的企业一直处于“摸着石头过河”的境地。中国证监会于去年10月8日颁布的《上市公司收购管理办法》由于对MBO和员工持股等问题作出了规定,被认为是监管层对上市公司MBO行为的默许。由此MBO一度升温。但是在MBO实际运作中,由于相关规则的不完备,MBO遭到多方质疑,其中尤以低价购买国有股、造成国有资产流失的问题最为突出。为此年初财政部紧急叫停MBO,对包括上市和非上市公司的管理层收购暂停受理和审批。但上有政策下有对策,MBO改头换面,各种“曲线MBO”“隐性MBO”始终层出不穷。

在已经实施的MBO案例中,被收购的非流通股多为国有股,定价大多围绕每股净资产由管理层与政府以协议方式来确定,收购价格普遍低于每股净资产。从根本上说,对全流通的预期是MBO魅力无限的源泉。利用政策漏洞完成对非流通股的低价收购,市场全流通后再高价套现是拟收购方打的如意算盘。由于MBO收购大多涉及的是国有股,由此导致的国资流失用“触目惊心”来形容一点也不为过。

低于净资产值的收购,不仅在客观上造成了国有资产的流失,对众多持有流通股的股东也极不公平。

国资委对MBO作出严格限制,最感欣慰的是中小股东。由于历史的原因,我国股市是一个股权分裂的市场,三分之二的股份不能流通,而MBO收购的通常是上市公司的非流通股,经过高溢价发行、配股、增发等再融资过程,这些股份的净资产中的相当一部分来自于流通股股东的贡献。但在处置这些股份的过程中,管理层以净资产值甚至低于净资产的价格取得非流通股,付出了大量真金白银的流通股股东却只能眼睁睁看着而没有一丝话语权。以净资产值买入国有股是流通股股东的心愿,却求之不得,而管理层通过MBO则轻易实现。这些股份日后一旦实现全流通将令管理层一夜暴富,流通股股东利益再次受损。对近两年上市公司中愈演愈烈的MBO,流通股股东早就愤愤不平。专家也对在股份不是全流通的前提下适用MBO的做法提出质疑。MBO此番遭禁,让一直处于心理失衡状态的流通股股东获得了平衡。

除了定价过低,收购过程缺乏透明度也是MBO受到指责较多的问题。另外,按我国相关法律规定,MBO收购资金的来源也存在合法性问题。

有学者在接受本报记者采访时表示,对于MBO的规定是“国资委《意见》中的一个亮点”,认为此项政策基本堵住了上市公司和非上市公司国有资产向经营者自卖自买的大漏洞。

但是MBO在建立现代企业制度、完善法人治理结构、改善股权结构,保证企业经营稳定性方面还是有积极意义的。“堵”不是长久之计。应该看到,当前MBO实践存在的不透明、不规范现象,根源在于法律和法规的滞后。即使算上此次出台的国资委《意见》相关规定,MBO在收购主体、收购资金来源及定价机制上也还都不具备可操作性的规范。如一直受到争议的收购资金来源一项,《意见》规定,“经营管理者筹集收购国有产权的资金,要执行《贷款通则》的有关规定,不得向包括本企业在内的国有及国有控股企业借款,不得以这些企业的国有产权或实物资产作标的物为融资提供保证、抵押、质押、贴现等”。而根据《贷款通则》,从金融机构取得的贷款,“不得用于股本效益性投资”。这种情况下,管理层只有依靠自有资金来完成收购,但这是不现实的。瓶颈依然存在。

在放开MBO之前,完善配套政策、制定专门的MBO实施规范是有关部门要做的工作。否则,MBO即使放开了,仍然会变异。(记者/李庆华)