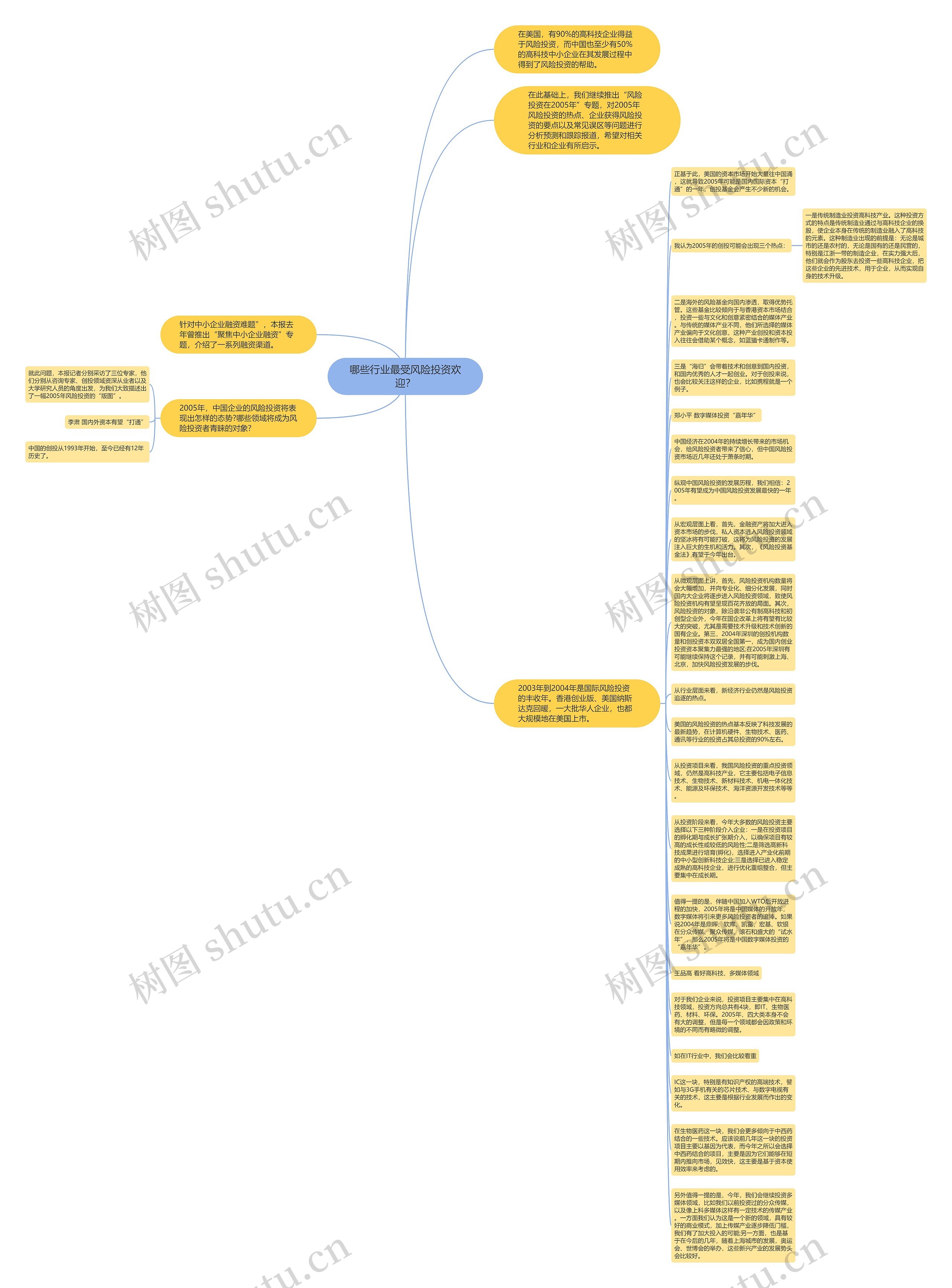

正基于此,美国的资本市场开始大量往中国涌,这就导致2005年可能是国内国际资本“打通”的一年,创投基金会产生不少新的机会。

我认为2005年的创投可能会出现三个热点:

一是传统制造业投资高科技产业。这种投资方式的特点是传统制造业通过与高科技企业的换股,使企业本身在传统的制造业融入了高科技的元素。这种制造业出现的前提是:无论是城市的还是农村的,无论是国有的还是民营的,特别是江浙一带的制造企业,在实力强大后,他们就会作为股东去投资一些高科技企业,把这些企业的先进技术,用于企业,从而实现自身的技术升级。

二是海外的风险基金向国内渗透,取得优势托管。这些基金比较倾向于与香港资本市场结合,投资一些与文化和创意紧密结合的媒体产业。与传统的媒体产业不同,他们所选择的媒体产业偏向于文化创意,这种产业创投和资本投入往往会借助某个概念,如蓝猫卡通制作等。

三是“海归”会带着技术和创意到国内投资,和国内优秀的人才一起创业。对于创投来说,也会比较关注这样的企业,比如携程就是一个例子。

中国经济在2004年的持续增长带来的市场机会,给风险投资者带来了信心,但中国风险投资市场近几年还处于萧条时期。

纵观中国风险投资的发展历程,我们相信:2005年有望成为中国风险投资发展最快的一年。

从宏观层面上看,首先,金融资产将加大进入资本市场的步伐,私人资本进入风险投资领域的坚冰将有可能打破,这将为风险投资的发展注入巨大的生机和活力。其次,《风险投资基金法》有望于今年出台。

从微观层面上讲,首先,风险投资机构数量将会大幅增加,并向专业化、细分化发展,同时国内大企业将逐步进入风险投资领域,致使风险投资机构有望呈现百花齐放的局面。其次,风险投资的对象,除沿袭非公有制高科技和初创型企业外,今年在国企改革上将有望有比较大的突破,尤其是需要技术升级和技术创新的国有企业。第三,2004年深圳的创投机构数量和创投资本双双居全国第一,成为国内创业投资资本聚集力最强的地区;在2005年深圳有可能继续保持这个记录,并有可能刺激上海、北京,加快风险投资发展的步伐。

从行业层面来看,新经济行业仍然是风险投资追逐的热点。

美国的风险投资的热点基本反映了科技发展的最新趋势,在计算机硬件、生物技术、医药、通讯等行业的投资占其总投资的90%左右。

从投资项目来看,我国风险投资的重点投资领域,仍然是高科技产业,它主要包括电子信息技术、生物技术、新材料技术、机电一体化技术、能源及环保技术、海洋资源开发技术等等。

从投资阶段来看,今年大多数的风险投资主要选择以下三种阶段介入企业:一是在投资项目的孵化期与成长扩张期介入,以确保项目有较高的成长性或较低的风险性;二是筛选高新科技成果进行培育(孵化),选择进入产业化前期的中小型创新科技企业;三是选择已进入稳定成熟的高科技企业,进行优化重组整合,但主要集中在成长期。

值得一提的是,伴随中国加入WTO后开放进程的加快,2005年将是中国媒体的开放年,数字媒体将引来更多风险投资者的追捧。如果说2004年是鼎晖、软库、凯雷、宏基、软银在分众传媒、聚众传媒、滚石和盛大的“试水年”,那么2005年将是中国数字媒体投资的“嘉年华”。

对于我们企业来说,投资项目主要集中在高科技领域,投资方向总共有4块,即IT、生物医药、材料、环保。2005年,四大类本身不会有大的调整,但是每一个领域都会因政策和环境的不同而有略微的调整。

IC这一块,特别是有知识产权的高端技术,譬如与3G手机有关的芯片技术、与数字电视有关的技术,这主要是根据行业发展而作出的变化。

在生物医药这一块,我们会更多倾向于中西药结合的一些技术。应该说前几年这一块的投资项目主要以基因为代表,而今年之所以会选择中西药结合的项目,主要是因为它们能够在短期内推向市场,见效快,这主要是基于资本使用效率来考虑的。

另外值得一提的是,今年,我们会继续投资多媒体领域,比如我们以前投资过的分众传媒,以及像上科多媒体这样有一定技术的传媒产业。一方面我们认为这是一个新的领域,具有较好的商业模式,加上传媒产业逐步降低门槛,我们有了加大投入的可能;另一方面,也是基于在今后的几年,随着上海城市的发展,奥运会、世博会的举办,这些新兴产业的发展势头会比较好。

U481330656

U481330656

U982199398

U982199398