不过,中国公司冲刺美国资本市场的热情依旧高涨。5月18日晚,首家中国儿童游戏网站淘米网递交招股说明书;上周,盛大文学向SEC递交了上市申请,预备融资2亿美元。因股权诉讼导致IPO推迟的视频网站土豆网、视频下载网站迅雷以及开心网等也在发行队列中,此外,电商品牌网站凡客诚品预期将于今年完成发行。

据China Venture统计,自搜房网在2010年9月上市至今,共38家中国企业赴美首次公开发行(IPO),融资总规模达45.57亿美元。

“美国已经成为了真正的创业板,而中国的创业板名不符实,甚至被称做垃圾板。”不止一位投资界人士持此看法。

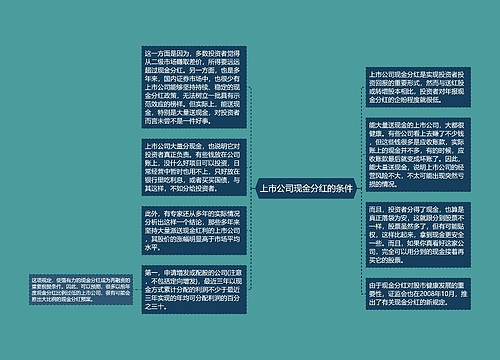

“吸引上市资源要靠市场进一步改革而非行政设障。A股市场目前高达59倍的首发市盈率,形成基础仍是行政审批。要提高对优秀公司的吸引力,还是要提高资本市场的效率。”一位资本市场资深人士表示。

人人网已然成为此波中国概念股走势的分水岭。人人网上市前一度调高了发行价。但在5月4日上市后第二天,人人网股价跳水,虽然启动了绿鞋机制,依然在一周后破发。

其后网秦、世纪佳缘等上市后都首日破发,网秦以发行价上限发行,目前的股价已腰斩。世纪佳缘取发行价中间值发行,平开后不久便破发。随后上市的凤凰新媒体则将定价区间12-14美元调低发行价至11美元,走势比较平稳,但也曾跌破发行价。

至此,外界议论纷纷,中国概念股是否已经在泡沫破裂的边缘?

中国已成为全球最大的互联网市场。2009年7月中国互联网络信息中心(CNNIC)公布的《第24次中国互联网络发展状况统计报告》显示,中国网民规模达3.38亿,超过了美国的总人口。而Google被迫退出中国虽然恶劣,但成就了百度不可睥睨的市场地位。这使美国投资者意识到,要分享中国互联网行业的成长,还是要投资中国本土的企业。

本轮在美国IPO上市的中国概念股以开拓市场多年的互联网企业为主体,均以各个细分市场中的领头羊为首。许多企业尚未实现盈利。但美国市场依旧给予它们慷慨的估值,以市销率代替了市盈率,即市值/销售收入,而非传统的股价/每股收益。这意味着只要企业在所处行业中所占的份额足够高,就能获得资本市场的认可。

针对市场有说法认为,炒作中国概念股的多为中国资金。但诸多市场专业人士认为,这种说法未免低估了美国资本市场的深度。大型中国概念股股东名单中,长期投资者、大型机构投资者很多,有些中概股震幅较大,也受到对冲基金的喜欢。“由于资本管制的原因,中国的资金很难大规模出来,机构投资者QDII的份额很小。个人能够有多大的资金量?肯定还是国际性的投资者为主。”杨戈认为。

ChinaVenture投中集团分析认为,目前集中上市已趋于尾声,投资者对行业和公司的估值也将逐渐转入理性。“泡沫肯定存在。但在赴美IPO的不少中国企业在中国市场的行业份额领先。早期外资进入,助其建立了比较像样的管理团队、治理结构和发展战略。如果挑对了公司,即使三五年后泡沫破裂,投资也不会失败。”摩根士丹利策略分析师娄刚说。

近十年来,民企赴美上市的行业从互联网扩展到新能源、教育、医疗、消费等,再回到互联网,“越是高增长行业越获青睐”

经过2007年后这一轮集中上市,中国概念板股的公司数量增加了80%,阵容得到扩充。

1993年上海石化(NYSE:SHI)的上市,启动了大型国企的股改上市的第一单。从1993年直到2000年后,20多家大型中国国企完成股份制改造,登陆美国资本市场。这可视为中国概念股的第一阶段。

但2005年发生了一些重要转变。建行(601939.SH/00939.HK)在上市前几经考虑,放弃了赴美上市,选择登陆港交所。从此大型国企告别了直接到美国资本市场挂牌之路。接近交易的知情者透露,建行当时有几大顾虑。一是中国人寿在2004年3月因未披露国家审计署查出的54亿元违规资金,在美国遭遇集体诉讼;二是在安然、世通等财务欺诈事件后,美国2002年出台了《萨班斯-奥克斯利法案》,对上市公司的内控提出了严格要求,被认为是大大增加了公司在美国上市的成本;三是建行作为国有大行被认为和政府之间有千丝万缕的联系,在美上市受到的限制和监管将较为棘手。

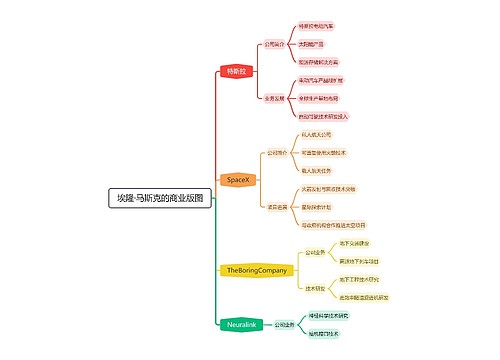

2005年8月上市的百度(Nasdaq:BIDU),每ADS盈利仅为3美分,却赢得了27美元的发行价。上市首日,百度报收122.54美元,较发行价上涨354%。2010年4月29日,在Google退出中国后,百度净利润猛增165.3%,其股价也走出718美元的天价。截至本周,百度的股价在135美元附近,对应2010年业绩的市盈率约90倍。从2005年12月上市的太阳能电力企业无锡尚德(NYSE:STP)开始,“赴美上市公司的行业更加多样化。以尚德为代表的新能源行业,以新东方(NYSE:EDU)为代表的教育,以无锡药明康德(NYSE:WX)为代表的医药,还有乡村基(NYSE:CCSC)、诺亚财富(NYSE:NOAH)代表的消费行业。数量上也有很大的增加。”杨戈说。

经过2008—2009年的金融危机,积累了两三年的IPO需求重新启动,中国概念股去年下半年开始发力。

根据纽交所的统计,2010年成为中国公司在美IPO数量最多的一年。34个IPO共募集资金36亿美元。以资本市场的暑假8月为界,2010年可以分为两个阶段,上半场1月—8月相对冷清,仅有11个IPO,占33%;9月—12月,出现了23个IPO,占比67%。

“2010年,中国公司赴美上市集中于五个行业:TMT(数字新媒体)、医疗健康、教育、新能源和消费。美国投资者最看重增长,高增长的中国公司到美国来上市最适合,可能拿到比香港甚至比A股还要高的估值。”杨戈说。

进入2011年,上市企业主要集中于互联网行业,出现集中性的爆发趋势。

“垃圾都扔给中国的创业板。”一位人民币基金大佬酒后吐真言

一些创新模式的互联网公司投向美国资本市场的怀抱,使其俨然成为中国创业板的外包,也令中国的证券监管者坐立不安。

在百度赴美上市完成后,2006年9月8日,商务部、证监会等六部委颁布《关于外国投资者并购境内企业的规定》(“十号文”),基本断绝了未来中国企业通过设立海外机构赴美上市之路。这意味着“红筹模式”的大门已经关闭。五年来,除赶在“十号文”之前搭好海外结构的企业之外,再无突围案例。

2009年下半年,中国创业板在启动,给予企业的估值曾平均高达90倍以上,截至本周,创业板平均市盈率也高达46倍。(参见本刊2011年第3期报道“火线分租”)。但为何国内创业板显得相对沉闷,而受人瞩目的创新型企业依然青睐于墙外开花?

首先,拟上市企业的资本结构仍是最重要的原因。以本轮赴美上市的中国公司为例,很多企业创业多年,早期得到了美元风险投资的支持,设立了海外机构。根据ChinaVenture旗下CVSource统计,自2010年9月搜房网以来的36家赴美上市企业中,共有72家VC/PE机构参与投资,累计投资金额10.33亿美元,累计账面退出回报87.6亿美元,平均退出回报率7.48倍。红杉中国以九起退出案例遥遥领先,IDG资本、海纳亚洲并居第二。

其次,美国作为世界上最成熟的资本市场,高度透明化和规范是其核心优势。要成为公众公司,企业只需向SEC提交材料报备,主要条件是信息透明,充分披露,完全合规;交易所只负责审核企业数据是否达标,不存在任何行政审批之手的干扰。企业在IPO过程高度自主,定价也完全取决于投资者的反应。

在重重行政审批之下,一些表面上符合创业板要求,但实际用常识即能判断不具备增长性的公司挤占了中国的创业板。一位人民币基金的负责人在酒后吐真言:“垃圾都扔给了中国的创业板。”

另一重要的制度差别在于退市机制。一旦公司被证实出现严重问题,或者不能达到股价和交易量下限的要求,美国的证券交易所会严格执行摘牌。据i美股统计,今年以来美国市场中国概念股被摘牌十余只。但A股市场至今也没有行之有效的退市制度,僵尸公司多年游荡在市场上,等待一波又一波的炒作。此外,美国特有的集体诉讼制度,也是对中小股东权利的有力保障。

“我相信高科技公司在相当长的一段时间内还是会倾向于到美国上市,尤其是互联网公司。因为国内创业板等规则还不是很适用,也没有适用的估值体系。” 华兴资本创始人和首席执行官包凡表示。业内不少意见认为,像优酷(NYSE:YOKU)这样尚未盈利的视频网站在美国市场获得大幅追捧的情况,在中国还暂时不会出现。

海外上市企业的回归面临一个政策障碍,就是证监会是否正式承认“协议控制”的合法性

并非所有的海外上市公司都如鱼得水。远的如曾在纽交所上市的华晨汽车,2007年因交易萎缩无法再融资、维持上市要支付成本等,宣布从纽交所退市。最典型的是游戏公司群体的估值偏低,目前完美时空(Nasdaq:PWRD )的估值仅为10.47倍,巨人网络(NYSE:GA )为13.73倍,低于A股平均市盈率;盛大网络(Nasdaq:SNDA)估值为27.05倍,远低于国内创业板平均市盈率。

“很多海外上市的中国公司在持续地呼吁早日开放国际板,好让它们回到中国。比如刚从纽交所退市的中药股同济堂,美国投资者确实不一定看得懂。我相信他们或者要在香港上市,或者把结构改过来在A股上市。市场有进有出,这是双向选择。”杨戈说,企业选择在上市地点,最重要的一个因素是估值,即在哪儿更能体现企业的价值,商业模式更能被理解。相对于海外投资者,国内投资者更容易了解上市公司的素质和动态,上市公司也更容易在目标市场树立品牌。

中国证监会早年曾和美国SEC签署过备案录,中国公司赴美上市需要通报中国证监会,获得无异议函。但实际上,新浪首创的“协议控制”模式,即业务和收入都在境内,通过协议控制的方式,纳入海外壳公司,并在美国上市。

对于这一规避中国证监会监管的做法,证监会从未发表过意见。至今也处于灰色地带。“合法不合法,一直没有最终定论。”一位投行人士称,“证监会此前睁一只眼闭一只眼。但‘十号文’出来之后就比较明确了,要赴美上市必须报批。而且很可能不批。”

不过,即便没有“十号文”的人为限制,海外市场也无法成为整体替代方案。业内人士认为,从大趋势看,中国公司海外上市始终不是主流,未来也不会成为主流。

“除顶级高科技公司外,最好的资本市场还是在本土。20世纪70年代以色列没有真正意义上的资本市场,高成长的高科技公司都在纳斯达克上市,最多时270多家。90年代后以色列特拉维夫交易所逐渐发展成熟,200多家都回去了,剩下的70多家也很多是两地上市。”担任过纳斯达克中国首席代表的潘小夏认为这是个大趋势,“我觉得中国未来也会走这条路。”

U633687664

U633687664

乐农

乐农