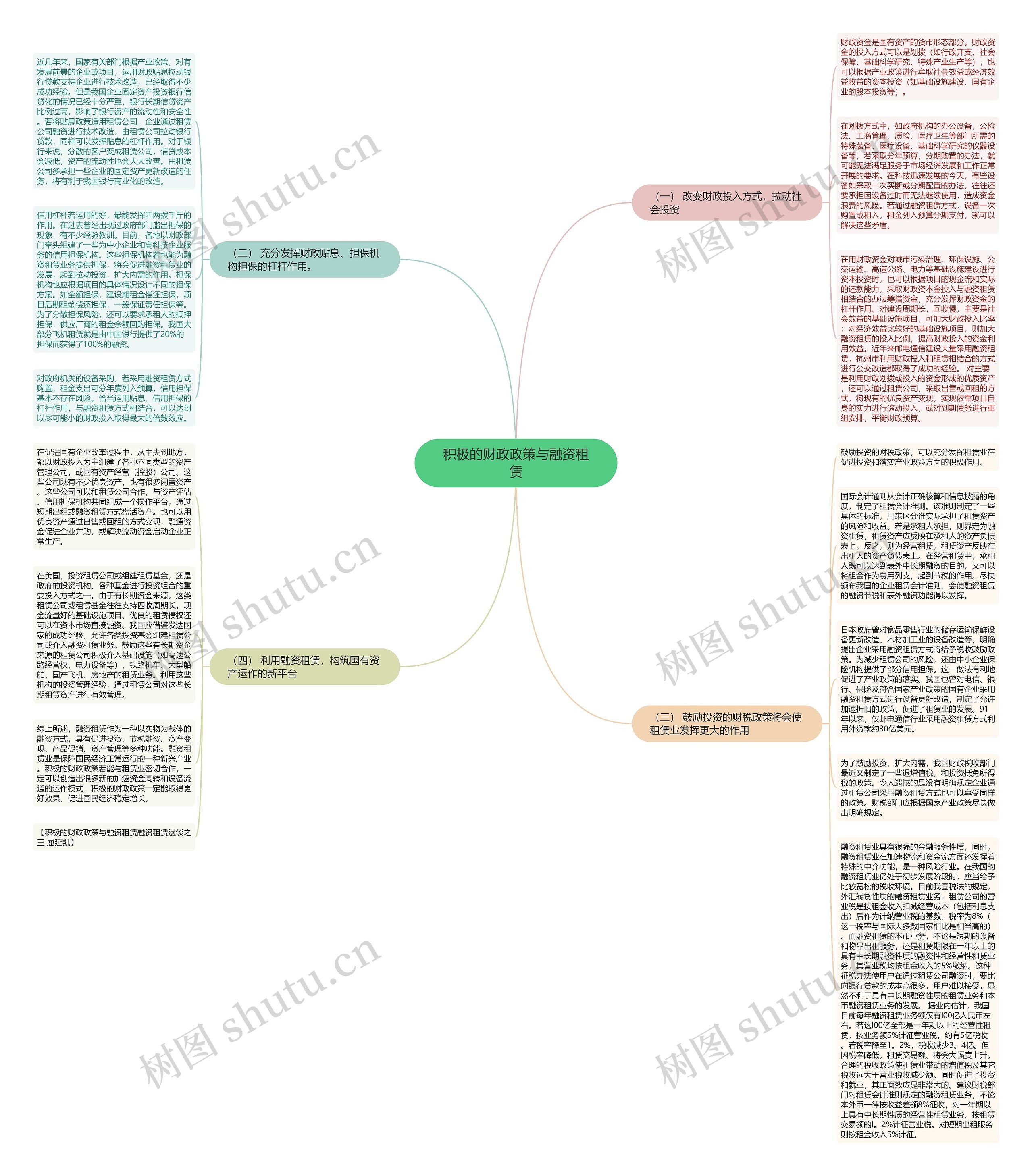

积极的财政政策与融资租赁思维导图

钻石心

2023-02-13

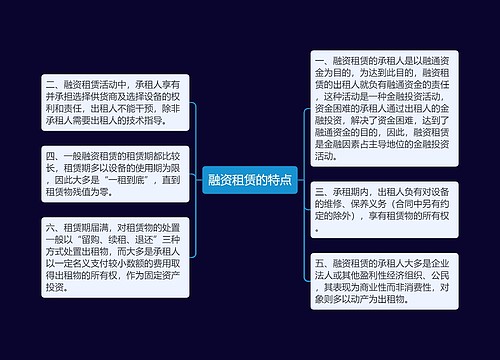

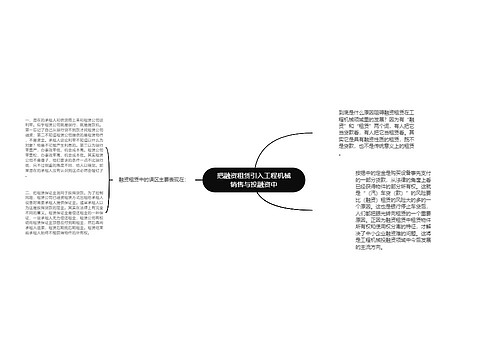

要使积极的财政政策在扩大有效投资、搞活内需中真正起到拉动社会投资的杠杆作用,就必须有一种运作载体或运作方式作为支点。租赁公司可以作为这样一个支点。财政部门可以用不同的资金投入方式,根据产业政策制定的贴息、减免税政策和信用担保、政府采购的货单作为杠杆,通过与租赁公司合作的方式,拉动租赁融资和社会投资。在日本,这种财政投入、财税政策与租赁相结合的做法称作制度租赁。改革开放以来,我们在这方面也取得了一些成功的经验,进一步借鉴和推广应用这些成功经验有着重要的现实意义。

树图思维导图提供《积极的财政政策与融资租赁》在线思维导图免费制作,点击“编辑”按钮,可对《积极的财政政策与融资租赁》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d7bf744af5db020ff34b687b952d0bcb

思维导图大纲

相关思维导图模版

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

第六章 群体传播与组织传播_副本思维导图

U882673919

U882673919树图思维导图提供《第六章 群体传播与组织传播_副本》在线思维导图免费制作,点击“编辑”按钮,可对《第六章 群体传播与组织传播_副本》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49