印象中,当铺和典当的场景似乎仅存在于电影中或者鲁迅小说里的陈年旧事。

然而中小企业急需周转资金,却苦于银行贷款的高门槛和民间融资的高风险之时,也会有些许羡慕过去的百姓仅凭几件首饰便解燃眉之急的便利。 2005年我国首个《典当管理办法》(以下简称《办法》)颁布,标志着我国对典当行业管理的“解冻”。2006年下半年商务部公布了一组数据:我国典当行 业企业共2052家、行业注册资本总额170多亿元、2006年典当总额预计达800亿元。巨大的数据似乎暗示着典当正带着浓厚融资色彩“卷土重来”。

事实上,典当行在国外被认为是“第二银行”,是一种周转资金应急、消费、投资的现代生活融资新渠道。“通过典当融资既不需要信用调查,也无需担保,值钱的东西送过去,很快就能拿到现金。” 北京金福典当行总经理刘锋钰介绍,“例如企业流动资金周转不灵的时候,可以先将房产、机械设备等作为抵押,等资金周转顺畅,再把抵押物品赎回即可。” 他透露,金福典当行2006年为中小企业融资100多笔,发放当金将近1亿元。

相比之下,银行放贷偏重大额长期资金,而且从申请到批复花费时间长,往往与中小企业的实际需要存在偏移;此外银行贷款人的信用、贷款用途等也有很多限制,中小企业也很难在银行获得资金。

“基本上涵盖了所有可以流通的物品。”在谈到可用于典当的物品时,刘锋钰对《首席财务官》记者如此表示。据了解《办法》已将原先对典当行的种种 限制予以放宽。如今典当行的经营范围包括动产质押典当业务、财产权利质押典当业务、房地产抵押典当业务、限额内绝当物品的变卖。可以用于典当的包括如机动 车、生产设备、原材料、产成品、高档电器、黄铂金钻饰品、金银、纪念币等动产;如办公用房、住宅、厂房、地产、土地使用权等不动产,以及如沪深股票、银行 票据、基金、国库券、企业债券等财产权利。典当行业还可根据自身条件开展鉴定评估和咨询服务。但是典当行不能开展非绝当物品的销售以及旧物收购、寄售;动 产抵押业务;集资、吸收存款或者变相吸收存款;发放信用贷款等业务。

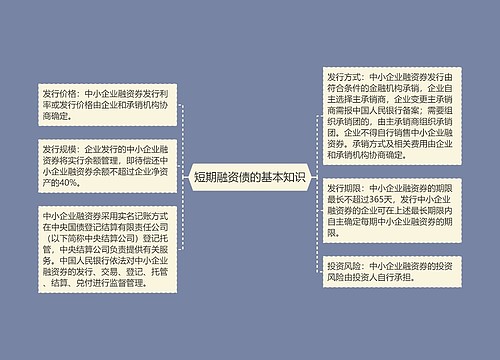

《办法》还适当调整了服务费率,降低了客户典当成本。原先的“质押典当业务”被分拆成“动产质押典当业务”(黄金、汽车等)和“财产权利质押典当业 务”(股票),并依此对典当费率进行分类:房地产月综合费率上限从30‰降到27‰。一幢当金10万元的房产当户原本每月需缴纳约3000元综合管理费, 现在为2700元。但业界提醒,对于长期大额借款,典当利息和费用仍较高,并不划算。据估计,目前典当的一般月融资成本在3.12%左右,典当成本也会随 时间的加长而上升。客户在没有详尽还款计划的情况下,很容易造成资金链的断裂。因此只有在急需短期资金,又有资金保障的前提下,典当融资才较为安全。

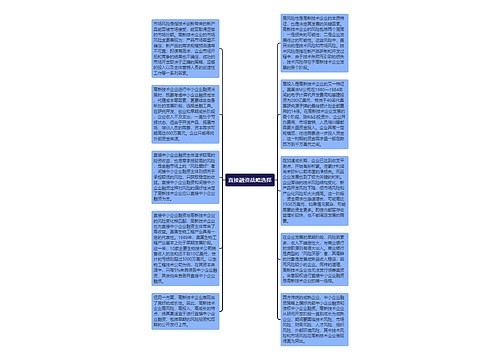

即便开始了“古典”的新融资浪潮的苗头,但目前国内典当业的发展仍远未能满足中小企业的融资需求。来自北京市私营个体经济协会的数据显示,目前 仅北京市的100万家个体私营企业中,就有近六成有融资需求。而北京60多家典当行,服务对象主要是居民个人的占总数的七成以上。但同时,典当行自身角色 也正在慢慢的演变。竞争优势的弱化使拓展发展空间成为典当行业内普遍的共识。除了力求进行创新业务来增收外,典当行的主要服务对象也逐渐从以居民为主向以 公司为主转变。

U633687664

U633687664

U482683014

U482683014