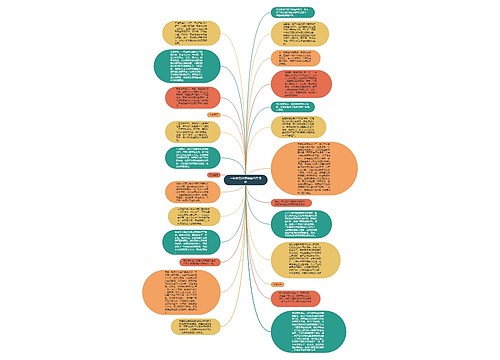

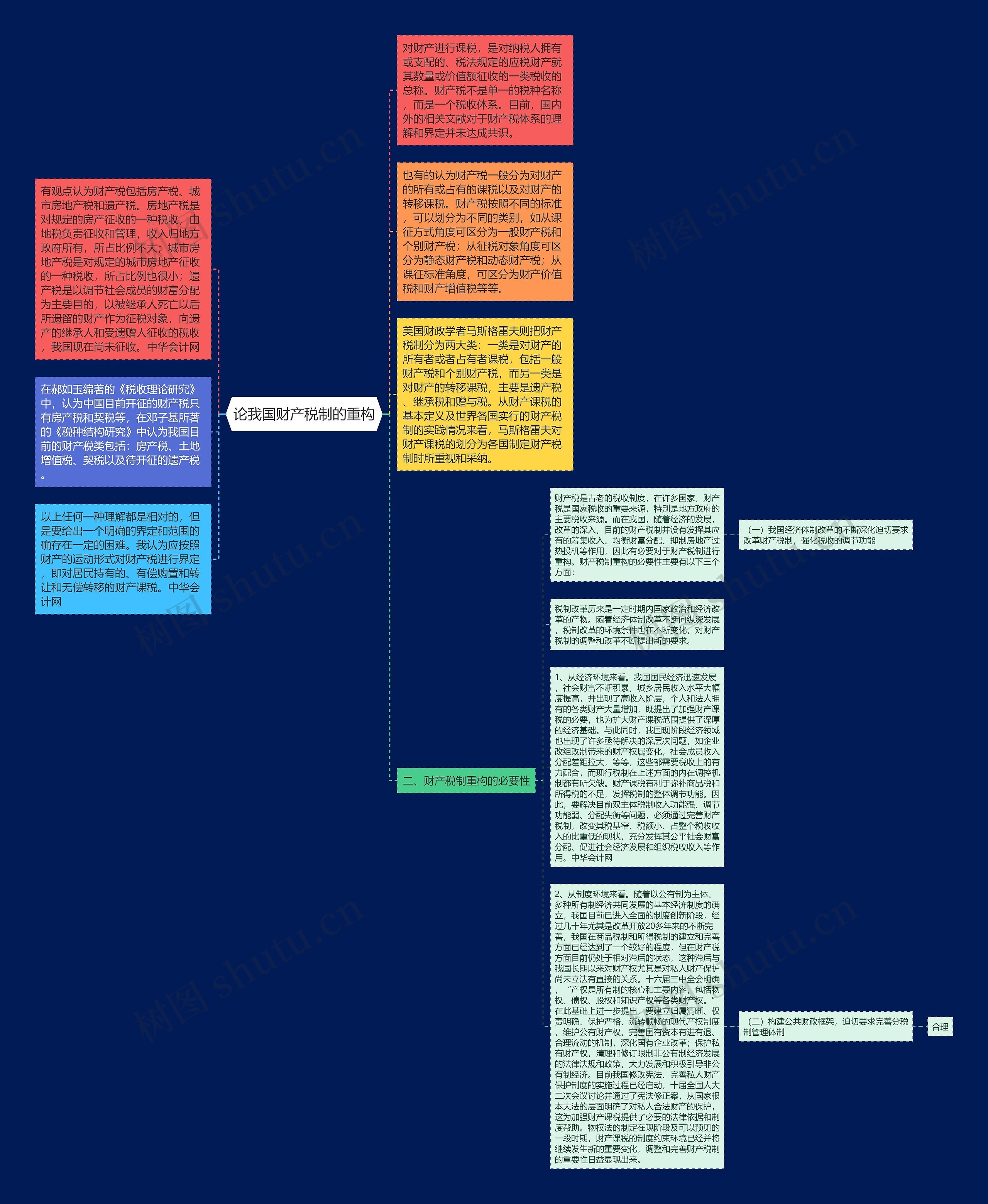

对财产进行课税,是对纳税人拥有或支配的、税法规定的应税财产就其数量或价值额征收的一类税收的总称。财产税不是单一的税种名称,而是一个税收体系。目前,国内外的相关文献对于财产税体系的理解和界定并未达成共识。

有观点认为财产税包括房产税、城市房地产税和遗产税。房地产税是对规定的房产征收的一种税收,由地税负责征收和管理,收入归地方政府所有,所占比例不大;城市房地产税是对规定的城市房地产征收的一种税收,所占比例也很小;遗产税是以调节社会成员的财富分配为主要目的,以被继承人死亡以后所遗留的财产作为征税对象,向遗产的继承人和受遗赠人征收的税收,我国现在尚未征收。中华会计网

也有的认为财产税一般分为对财产的所有或占有的课税以及对财产的转移课税。财产税按照不同的标准,可以划分为不同的类别,如从课征方式角度可区分为一般财产税和个别财产税;从征税对象角度可区分为静态财产税和动态财产税;从课征标准角度,可区分为财产价值税和财产增值税等等。

在郝如玉编著的《税收理论研究》中,认为中国目前开征的财产税只有房产税和契税等,在邓子基所著的《税种结构研究》中认为我国目前的财产税类包括:房产税、土地增值税、契税以及待开征的遗产税。

美国财政学者马斯格雷夫则把财产税制分为两大类:一类是对财产的所有者或者占有者课税,包括一般财产税和个别财产税,而另一类是对财产的转移课税,主要是遗产税、继承税和赠与税。从财产课税的基本定义及世界各国实行的财产税制的实践情况来看,马斯格雷夫对财产课税的划分为各国制定财产税制时所重视和采纳。

以上任何一种理解都是相对的,但是要给出一个明确的界定和范围的确存在一定的困难。我认为应按照财产的运动形式对财产税进行界定,即对居民持有的、有偿购置和转让和无偿转移的财产课税。中华会计网

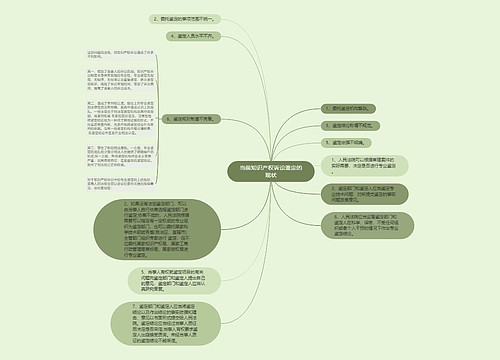

二、财产税制重构的必要性

财产税是古老的税收制度,在许多国家,财产税是国家税收的重要来源,特别是地方政府的主要税收来源。而在我国,随着经济的发展,改革的深入,目前的财产税制并没有发挥其应有的筹集收入、均衡财富分配、抑制房地产过热投机等作用,因此有必要对于财产税制进行重构。财产税制重构的必要性主要有以下三个方面:

(一)我国经济体制改革的不断深化迫切要求改革财产税制,强化税收的调节功能

税制改革历来是一定时期内国家政治和经济改革的产物。随着经济体制改革不断向纵深发展,税制改革的环境条件也在不断变化,对财产税制的调整和改革不断提出新的要求。

1、从经济环境来看。我国国民经济迅速发展,社会财富不断积累,城乡居民收入水平大幅度提高,并出现了高收入阶层,个人和法人拥有的各类财产大量增加,既提出了加强财产课税的必要,也为扩大财产课税范围提供了深厚的经济基础。与此同时,我国现阶段经济领域也出现了许多亟待解决的深层次问题,如企业改组改制带来的财产权属变化,社会成员收入分配差距拉大,等等,这些都需要税收上的有力配合,而现行税制在上述方面的内在调控机制都有所欠缺。财产课税有利于弥补商品税和所得税的不足,发挥税制的整体调节功能。因此,要解决目前双主体税制收入功能强、调节功能弱、分配失衡等问题,必须通过完善财产税制,改变其税基窄、税额小、占整个税收收入的比重低的现状,充分发挥其公平社会财富分配、促进社会经济发展和组织税收收入等作用。中华会计网

2、从制度环境来看。随着以公有制为主体、多种所有制经济共同发展的基本经济制度的确立,我国目前已进入全面的制度创新阶段,经过几十年尤其是改革开放20多年来的不断完善,我国在商品税制和所得税制的建立和完善方面已经达到了一个较好的程度,但在财产税方面目前仍处于相对滞后的状态,这种滞后与我国长期以来对财产权尤其是对私人财产保护尚未立法有直接的关系。十六届三中全会明确,“产权是所有制的核心和主要内容,包括物权、债权、股权和知识产权等各类财产权。”在此基础上进一步提出,要建立归属清晰、权责明确、保护严格、流转顺畅的现代产权制度,维护公有财产权,完善国有资本有进有退、合理流动的机制,深化国有企业改革;保护私有财产权,清理和修订限制非公有制经济发展的法律法规和政策,大力发展和积极引导非公有制经济。目前我国修改宪法、完善私人财产保护制度的实施过程已经启动,十届全国人大二次会议讨论并通过了宪法修正案,从国家根本大法的层面明确了对私人合法财产的保护,这为加强财产课税提供了必要的法律依据和制度帮助。物权法的制定在现阶段及可以预见的一段时期,财产课税的制度约束环境已经并将继续发生新的重要变化,调整和完善财产税制的重要性日益显现出来。

(二)构建公共财政框架,迫切要求完善分税制管理体制

U633687664

U633687664

U582679646

U582679646