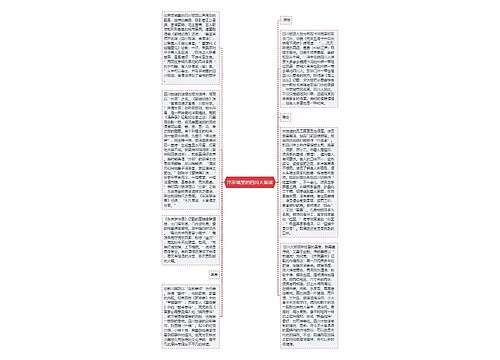

原告认为,被告某商场工作人员未尽到认真核对消费卡所有人签名的注意义务,否则原告的损失不会发生。同时,被告市建行擅自取消使用消费卡要输入密码的做法,给小偷以可乘之机,二被告的行为具有过错,其过错行为是造成原告损失的原因,遂请求判令两被告共同赔偿原告的经济损失5800元。

被告某商场辩称:1、某商场与“持卡人”之间的买卖合同合法有效,某商场无需对原告的损失承担赔偿责任。2、在“持卡人”刷卡消费过程中,某商场已按照其与市建行的约定,核对过“持卡人”所持有的信用卡上预留的 “王××” 签名与“持卡人”在签购单上的“王××”签名相一致,同时原告未提供某商场没有核对签名的证据。故某商场已核对应核对的事项并确认无误,没有过失。3、“持卡人”盗用他人信用卡消费,原告的损失应由“持卡人”承担。4、原告未妥善保管自己的信用卡,且在信用卡被盗后未及时挂失,致信用卡被他人盗用消费,原告应自行承担责任。5、被告市建行在原告办理“凭密码消费”手续后,擅自决定信用卡可无需通过输入密码消费,降低了信用卡消费安全,应承担相应责任。

被告市建行辩称:贷记卡的消费密码功能是由持卡人自主选择的服务功能,原告没有向市建行申请开通该功能,故原告的贷记卡在消费时不需要验证密码。原告没有对自己财物尽到谨慎保管义务,应承担一定责任,原告申请挂失前,贷记卡被盗用消费的损失应由原告自己承担。他人持原告的贷记卡在某商场冒用消费,某商场没有尽到合理的注意义务,负有一定责任。请求驳回原告对市建行的诉讼请求。

法院经审理认为:原告作为龙卡双币种卡的持卡人,没有尽到充分的注意义务,未能妥善保管自己的龙卡双币种卡,致使龙卡双币种卡丢失,故原告对丢失龙卡双币种卡造成的财产损失负有不可推卸的责任。

根据《中国建设银行龙卡贷记卡章程》的规定和省建行的函件内容,商户在接受龙卡信用卡消费时,不需索取持卡人的身份证,但需核对持卡人在签购单上签名的式样与信用卡背面预留的签名是否一致;持卡人是否选择使用消费密码,由持卡人决定并由持卡人与发卡行进行约定。被告某商场认为其已核对“持卡人”所持有的信用卡上预留的“王××”签名与“持卡人”在签购单上签下的“王××”签名相一致,但被告某商场对上述抗辩主张未能举出相关证据予以证明,故本院对上述抗辩理由不予采信。被告某商场应对原告的损失承担相应的赔偿责任。

被告市建行是原告信用卡的开户行,原告认为市建行擅自取消原告使用龙卡要输入密码的做法,但原告未能举证证明其已选择使用消费密码,并与市建行就使用消费密码事宜进行了约定,即原告没有提供证据证明被告市建行有违约操作的事实。原告诉称市建行擅自取消密码,没有事实依据,本院不予采信。故被告市建行无需对原告的损失承担赔偿责任。

关于原告损失的数额,本院确定为5800元。结合原告和被告某商场的过错情况,本院认定原告应对自己的损失承担40%的次要责任,被告某商场应对原告的损失承担60%的主要赔偿责任。故被告某商场应赔偿原告损失的60%即3480元。

综上所述,依照《中华人民共和国民法通则》第八十四条、第一百零六条第二款、第一百三十一条的规定,判决:一、被告某商场于本判决生效之日起五日内赔偿原告王某损失人民币3480元。二、驳回原告的其他诉讼请求。

随着电子商务时代的来临,信用卡的使用范围在迅速扩大。据统计,2006年我国新增信用卡1560万张,截至2006年底,我国信用卡总量0.56亿张。同时,信用卡的使用也越来越具有普遍性,从现金存储,到买卖外汇,甚至到缴纳煤水电气费,处处都出现了信用卡的身影。但与信用卡的方便快捷同时存在的,就是在信用卡的使用过程中可能会出现很多安全隐患,造成消费者、特约商户与发卡银行之间产生纠纷。这种安全隐患突出地表现在银行卡诈骗、网上银行被恶意侵入、信用卡被盗刷等,而本案就是信用卡被盗刷的一个很常见的案件。

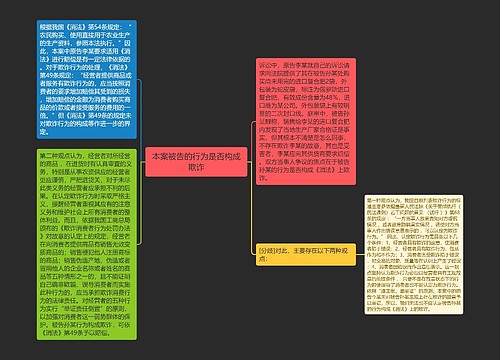

笔者通过分析一些裁判的判案理由,发现各地法院对发卡银行在案件中的责任认定较为一致,认为只要交易记录发生在信用卡挂失之前,发卡银行依据信用卡卡内交易产生的电子信息记录以及商户提供的签购单作为交易的凭证进行善意支付,在诉讼中通常不要承担过错责任。但在判断特约商户在接受信用卡消费时是否履行了审查义务方面,由于举证责任分配方式的不同,直接导致了裁判结果的差异,甚至截然相反。

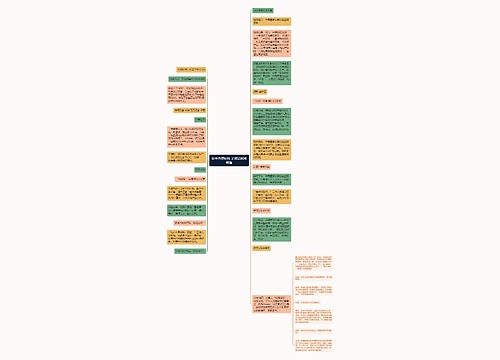

一、消费者作为持卡人的合理使用和妥善保管义务

《中国建设银行龙卡贷记卡章程》规定,为了保护自己的合法用卡权益不受侵犯,持卡人在收到龙卡贷记卡卡片后,应立即在卡片背面的签名栏内签上与申请表上相同的常用签名,并在用卡交易时使用此签名。因卡片未签名导致的交易责任及损失由持卡人承担。因此,消费者在申请成为信用卡客户时,申请表上的签名应与信用卡背、POS回单上的签名保持一致。作为一项重要的义务承担,银行在消费者领取信用卡时,也会提醒顾客立即在卡背面签名,因此,如果是由于卡背没签名而导致信用卡被盗刷,那么损失将由消费者自己负责。同时,消费者对其所持信用卡负有保管义务,在发现信用卡被盗后,消费者应当及时进行挂失和报警。

本案中,原告作为持卡人,负有妥善保管信用卡的特定义务,对信用卡可能在公共场所被盗、丢失的后果完全可以预见。但原告却疏于防范,被小偷“轻易得手”。在原告未提供证据证明其在信用卡丢失过程中已经尽到一个正常人应当尽到的保管义务时,应当推定其在本案中存在过错。同时,原告在其信用卡于2005年12月23日下午6时左右丢失后,在将近7个小时里没有挂失和报警,在得知小偷已于当晚19时许持其龙卡到被告某商场购物消费时,原告才于当晚19时许向被告市建行申请挂失,并向公安机关报警。很显然,原告在已经发现信用卡丢失时未及时进行挂失和报警,近7个小时的时间,客观上足以给小偷留下充分的作案时间。因此,原告未以一个正常人的方式去防止损害的发生,对本案信用卡被盗刷也有过错,应当承担民事责任。

除了以上两项过错外,原告的信用卡上是否有签名,该签名与小偷持卡消费时的签名是否明显不同,对于能否认定原告是否还有其他过错非常重要。按照一般的举证规则,原告本应当对其是否履行了约定义务承担举证责任,即对该信用卡上是否有签名进行举证。但由于原告已无法出示原有的信用卡,很难证明信用卡是否有签名,所以通常很难完成举证。但是,由于原告已经为其未妥善保管信用卡承担了责任,而且其作为普通消费者,不可能预先采取如公证等方式去保全证据,将该项举证责任分担给原告,过于苛刻,无法体现民法的公平原则。因此,在本案的处理中,法院未让原告承担证明其信用卡上有无签名的举证责任。

二、特约商户的合理审查义务

特约商户在持卡人签单时,应对其签名笔迹与信用卡背面的签名笔迹是否一致进行核对审查。该义务曾出现在中国人民银行于1996年1月26日发布的《信用卡业务管理办法》第43条中。但相关上述义务的规定已随《信用卡业务管理办法》于1999年1月5日被中国人民银行发布的《银行卡业务管理办法》所废止,该义务已经不再属于法定义务。因此,发卡银行与特约商户会对相关上述义务作出特别约定,使其成为特约商户的约定义务。本案中,二被告便是以签订协议的方式来确定特约商户的上述合理审查义务的。

既然特约商户负有核对持卡人所持有的信用卡上预留的签名与持卡人在签购单上的签名是否相一致的合理审查义务,那么其在持卡人持卡消费时是否履行了上述义务,举证责任自然在特约商户。在现实中,特约商户一般会在受理交易时对持卡人的签名进行以下合理审查: