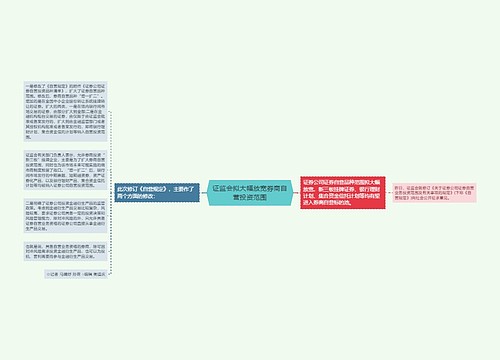

另外,修订后的《基金管理公司特定客户资产管理业务试点办法》及《证券投资基金管理公司管理办法》也于11月1日起施行。分析人士认为,这些举措的出台,标志着放松基金管制迈出重要步伐,也体现监管部门“加强监管、放松管制”的原则。

证监会有关部门负责人介绍,《暂行规定》共4章39条,主要包括子公司的界定、子公司的设立、子公司的治理与运营、日常监管和法律责任等方面的内容。《暂行规定》强调子公司的公司治理和内控机制,加强子公司人员管理,同时注重强化基金管理公司对子公司的管控,一方面要求基金管理公司合理确定子公司的发展方向和经营计划,加强与子公司的业务协同和资源共享,另一方面要求母子公司建立风险隔离墙制度、关联交易管理制度,及时对外公开披露关联交易事项和基金管理公司从业人员参与子公司的情况,有效防范利益冲突,同时也有针对性地规定了相应的监管和处罚措施。

下一步,证监会还将会同中国证券投资基金业协会制订基金管理公司子公司运营、风控等方面的业务指引,加强子公司人员管理培训,切实推动子公司守法经营、规范运作、做优做强。

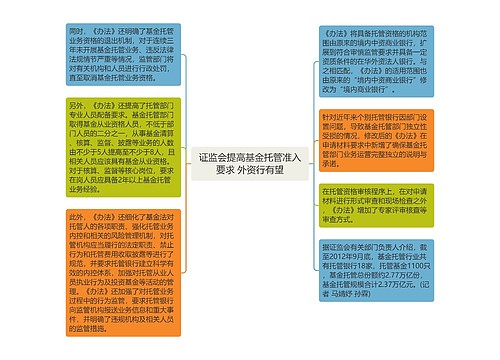

此外,证监会10月31日还就《证券投资基金托管资格管理办法》修订为《证券投资基金托管业务管理办法》公开征求意见。在托管资格管理方面,拟推进公募基金托管业务对外开放,允许符合审慎监管要求并具备一定资质条件的在华外资法人银行在获得基金托管资格上享受与本国银行同等权利。同时,将进一步提高基金托管资格准入的专业化要求,完善托管资格退出机制。

根据《业务管理办法》,申请基金托管资格的商业银行等机构,主要需具备下列条件,最近3个会计年度的年末净资产均不低于20亿元人民币,资本充足率等风险控制指标符合监管部门的有关规定,同时,基金托管部门取得基金从业资格的人员不低于部门员工人数的1/2,拟从事基金清算、核算、投资监督、信息披露、内部稽核监控等业务的执业人员不少于8人,并具有基金从业资格,其中,核算、监督等核心业务岗位人员应具备2年以上托管业务从业经验。