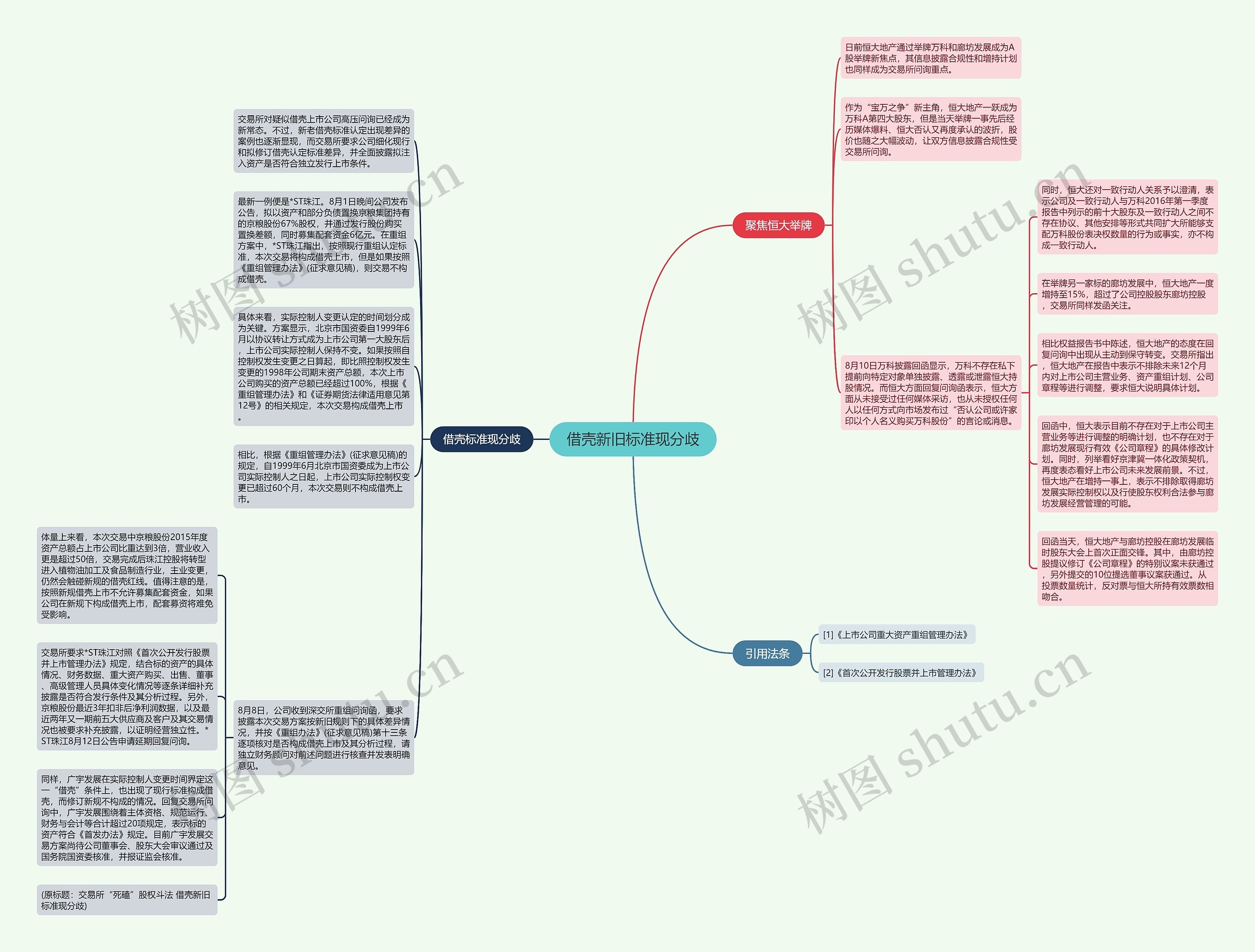

交易所对疑似借壳上市公司高压问询已经成为新常态。不过,新老借壳标准认定出现差异的案例也逐渐显现,而交易所要求公司细化现行和拟修订借壳认定标准差异,并全面披露拟注入资产是否符合独立发行上市条件。

最新一例便是*ST珠江。8月1日晚间公司发布公告,拟以资产和部分负债置换京粮集团持有的京粮股份67%股权,并通过发行股份购买置换差额,同时募集配套资金6亿元。在重组方案中,*ST珠江指出,按照现行重组认定标准,本次交易将构成借壳上市,但是如果按照《重组管理办法》(征求意见稿),则交易不构成借壳。

具体来看,实际控制人变更认定的时间划分成为关键。方案显示,北京市国资委自1999年6月以协议转让方式成为上市公司第一大股东后,上市公司实际控制人保持不变。如果按照自控制权发生变更之日算起,即比照控制权发生变更的1998年公司期末资产总额,本次上市公司购买的资产总额已经超过100%,根据《重组管理办法》和《证券期货法律适用意见第12号》的相关规定,本次交易构成借壳上市。

相比,根据《重组管理办法》(征求意见稿)的规定,自1999年6月北京市国资委成为上市公司实际控制人之日起,上市公司实际控制权变更已超过60个月,本次交易则不构成借壳上市。

8月8日,公司收到深交所重组问询函,要求披露本次交易方案按新旧规则下的具体差异情况,并按《重组办法》(征求意见稿)第十三条逐项核对是否构成借壳上市及其分析过程,请独立财务顾问对前述问题进行核查并发表明确意见。

体量上来看,本次交易中京粮股份2015年度资产总额占上市公司比重达到3倍,营业收入更是超过50倍,交易完成后珠江控股将转型进入植物油加工及食品制造行业,主业变更,仍然会触碰新规的借壳红线。值得注意的是,按照新规借壳上市不允许募集配套资金,如果公司在新规下构成借壳上市,配套募资将难免受影响。

交易所要求*ST珠江对照《首次公开发行股票并上市管理办法》规定,结合标的资产的具体情况、财务数据、重大资产购买、出售、董事、高级管理人员具体变化情况等逐条详细补充披露是否符合发行条件及其分析过程。另外,京粮股份最近3年扣非后净利润数据,以及最近两年又一期前五大供应商及客户及其交易情况也被要求补充披露,以证明经营独立性。*ST珠江8月12日公告申请延期回复问询。

同样,广宇发展在实际控制人变更时间界定这一“借壳”条件上,也出现了现行标准构成借壳,而修订新规不构成的情况。回复交易所问询中,广宇发展围绕着主体资格、规范运行、财务与会计等合计超过20项规定,表示标的资产符合《首发办法》规定。目前广宇发展交易方案尚待公司董事会、股东大会审议通过及国务院国资委核准,并报证监会核准。

(原标题:交易所“死磕”股权斗法 借壳新旧标准现分歧)