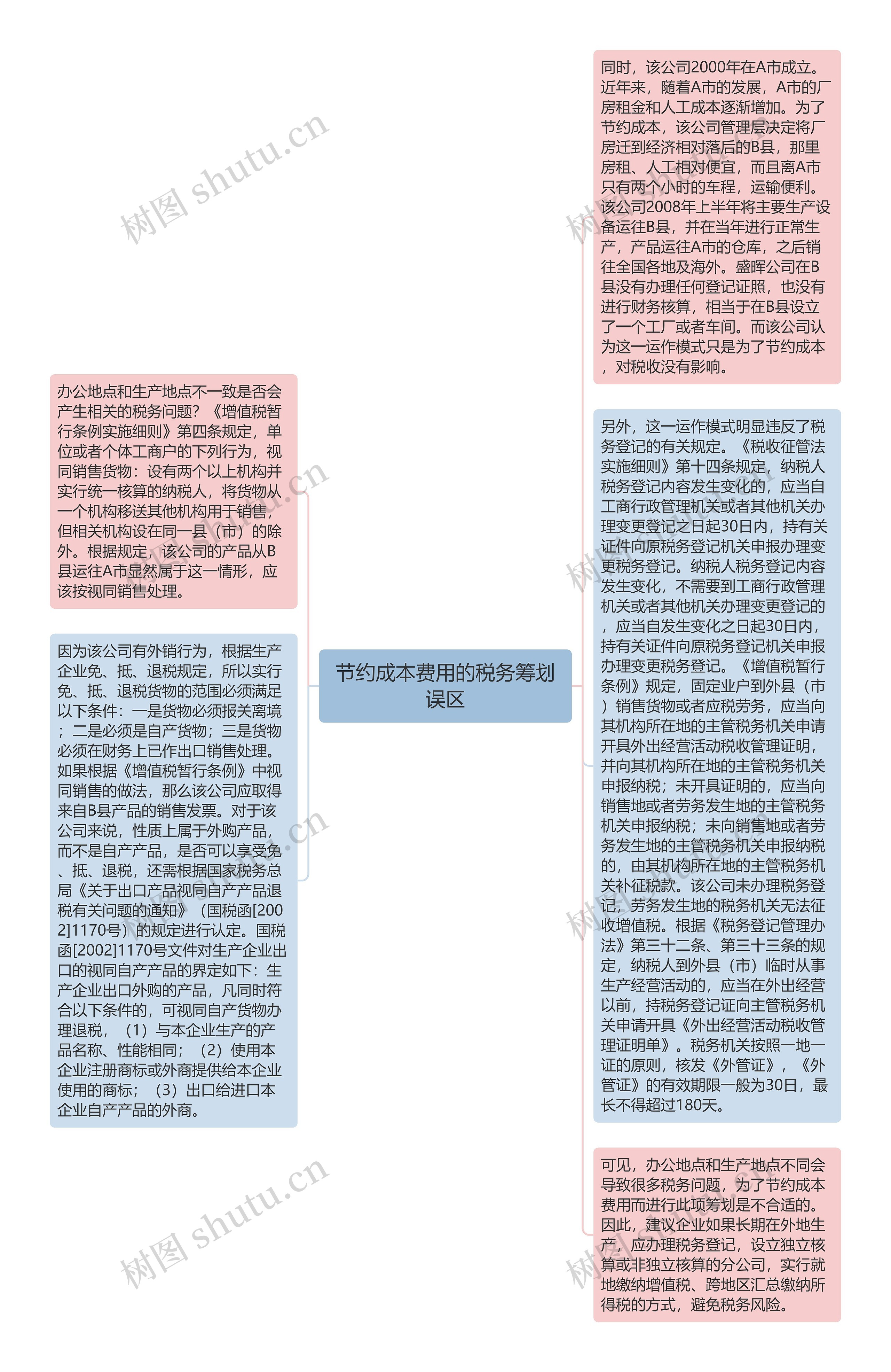

同时,该公司2000年在A市成立。近年来,随着A市的发展,A市的厂房租金和人工成本逐渐增加。为了节约成本,该公司管理层决定将厂房迁到经济相对落后的B县,那里房租、人工相对便宜,而且离A市只有两个小时的车程,运输便利。该公司2008年上半年将主要生产设备运往B县,并在当年进行正常生产,产品运往A市的仓库,之后销往全国各地及海外。盛晖公司在B县没有办理任何登记证照,也没有进行财务核算,相当于在B县设立了一个工厂或者车间。而该公司认为这一运作模式只是为了节约成本,对税收没有影响。

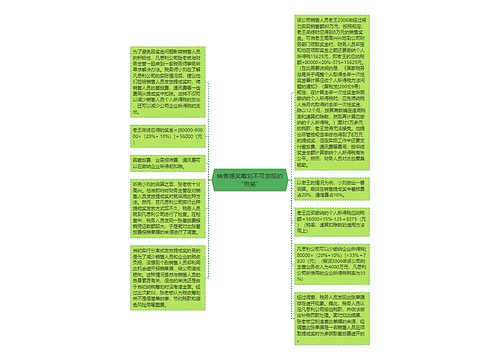

办公地点和生产地点不一致是否会产生相关的税务问题?《增值税暂行条例实施细则》第四条规定,单位或者个体工商户的下列行为,视同销售货物:设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外。根据规定,该公司的产品从B县运往A市显然属于这一情形,应该按视同销售处理。

另外,这一运作模式明显违反了税务登记的有关规定。《税收征管法实施细则》第十四条规定,纳税人税务登记内容发生变化的,应当自工商行政管理机关或者其他机关办理变更登记之日起30日内,持有关证件向原税务登记机关申报办理变更税务登记。纳税人税务登记内容发生变化,不需要到工商行政管理机关或者其他机关办理变更登记的,应当自发生变化之日起30日内,持有关证件向原税务登记机关申报办理变更税务登记。《增值税暂行条例》规定,固定业户到外县(市)销售货物或者应税劳务,应当向其机构所在地的主管税务机关申请开具外出经营活动税收管理证明,并向其机构所在地的主管税务机关申报纳税;未开具证明的,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地的主管税务机关补征税款。该公司未办理税务登记,劳务发生地的税务机关无法征收增值税。根据《税务登记管理办法》第三十二条、第三十三条的规定,纳税人到外县(市)临时从事生产经营活动的,应当在外出经营以前,持税务登记证向主管税务机关申请开具《外出经营活动税收管理证明单》。税务机关按照一地一证的原则,核发《外管证》,《外管证》的有效期限一般为30日,最长不得超过180天。

因为该公司有外销行为,根据生产企业免、抵、退税规定,所以实行免、抵、退税货物的范围必须满足以下条件:一是货物必须报关离境;二是必须是自产货物;三是货物必须在财务上已作出口销售处理。如果根据《增值税暂行条例》中视同销售的做法,那么该公司应取得来自B县产品的销售发票。对于该公司来说,性质上属于外购产品,而不是自产产品,是否可以享受免、抵、退税,还需根据国家税务总局《关于出口产品视同自产产品退税有关问题的通知》(国税函[2002]1170号)的规定进行认定。国税函[2002]1170号文件对生产企业出口的视同自产产品的界定如下:生产企业出口外购的产品,凡同时符合以下条件的,可视同自产货物办理退税,(1)与本企业生产的产品名称、性能相同;(2)使用本企业注册商标或外商提供给本企业使用的商标;(3)出口给进口本企业自产产品的外商。

可见,办公地点和生产地点不同会导致很多税务问题,为了节约成本费用而进行此项筹划是不合适的。因此,建议企业如果长期在外地生产,应办理税务登记,设立独立核算或非独立核算的分公司,实行就地缴纳增值税、跨地区汇总缴纳所得税的方式,避免税务风险。

U181780366

U181780366

U252018767

U252018767