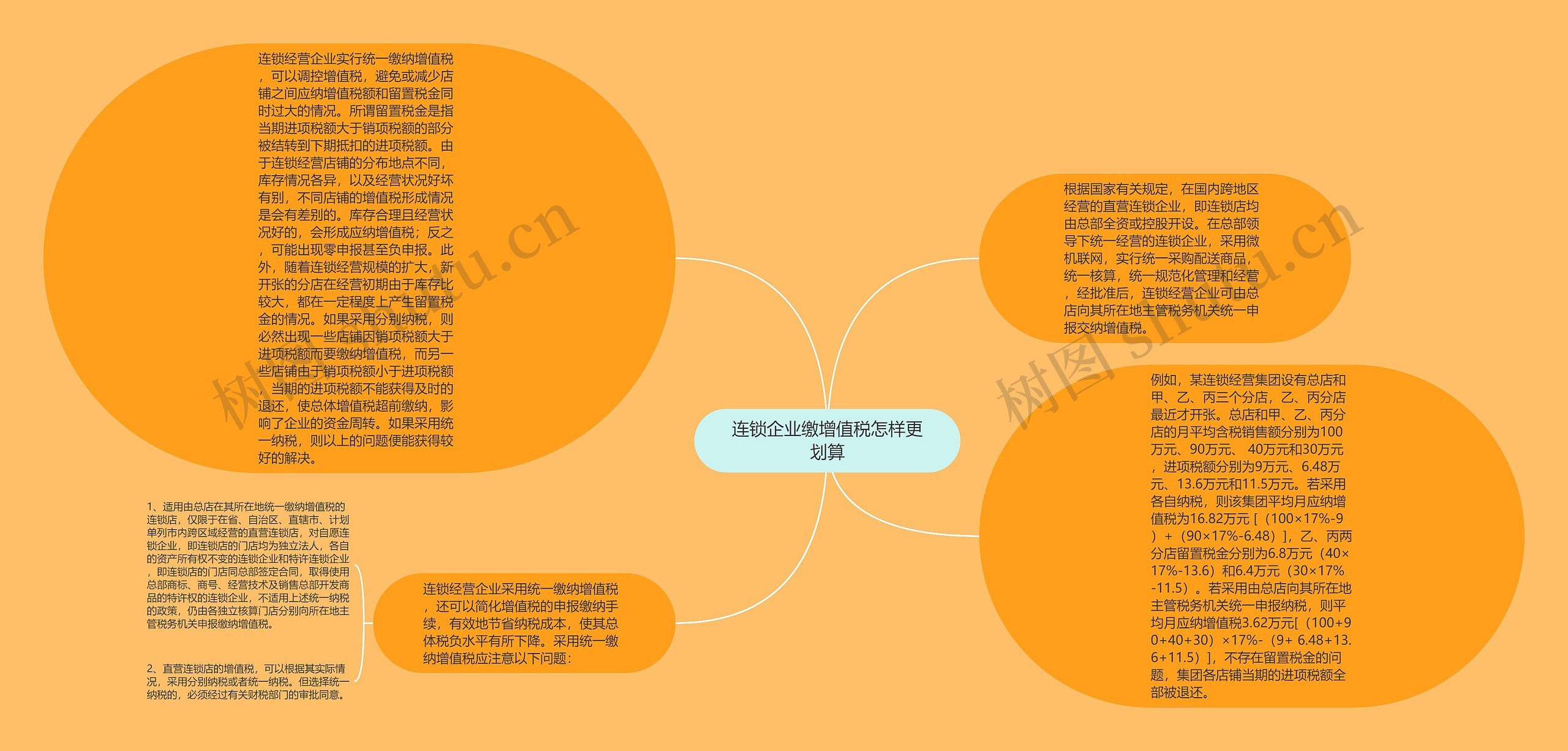

根据国家有关规定,在国内跨地区经营的直营连锁企业,即连锁店均由总部全资或控股开设。在总部领导下统一经营的连锁企业,采用微机联网,实行统一采购配送商品,统一核算,统一规范化管理和经营,经批准后,连锁经营企业可由总店向其所在地主管税务机关统一申报交纳增值税。

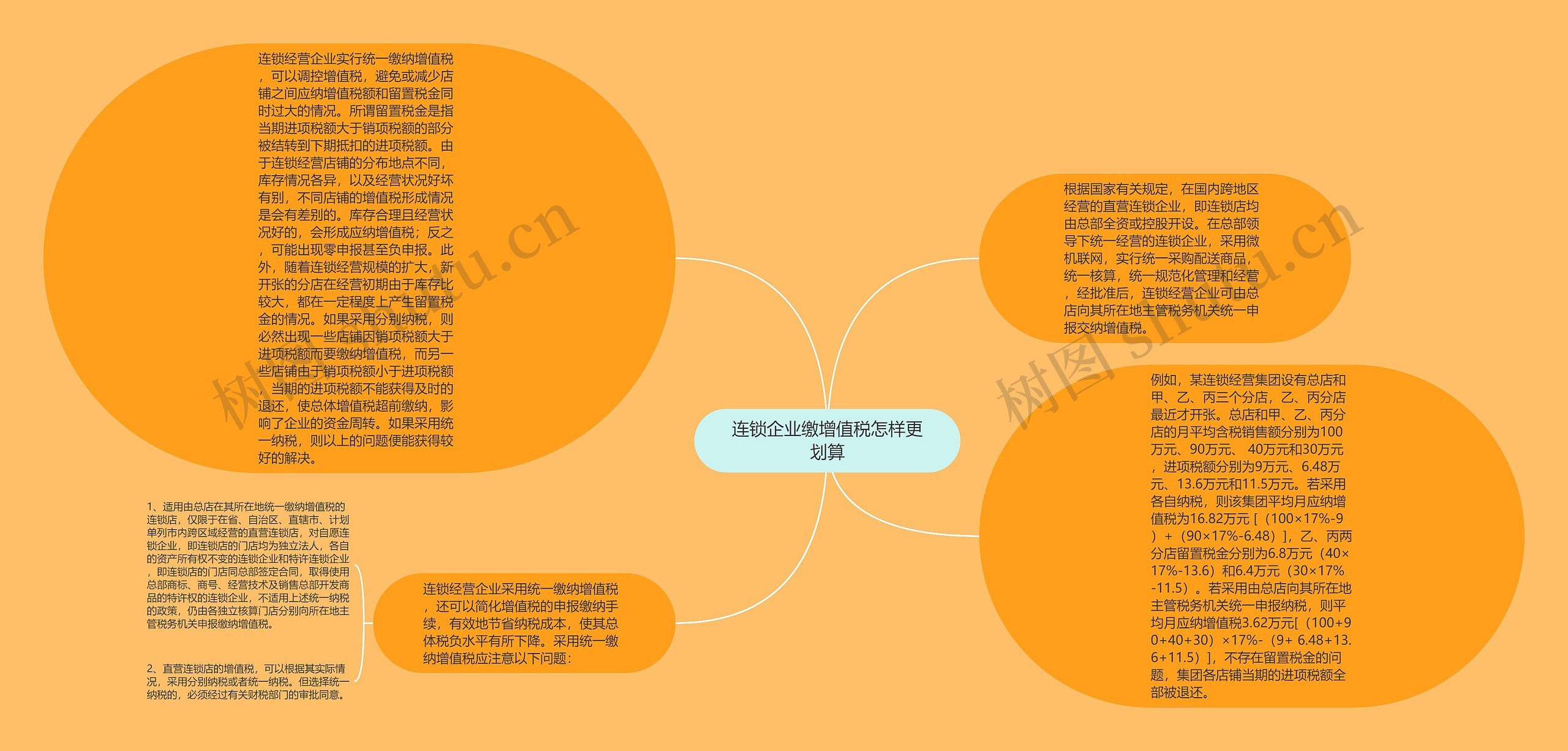

连锁经营企业实行统一缴纳增值税,可以调控增值税,避免或减少店铺之间应纳增值税额和留置税金同时过大的情况。所谓留置税金是指当期进项税额大于销项税额的部分被结转到下期抵扣的进项税额。由于连锁经营店铺的分布地点不同,库存情况各异,以及经营状况好坏有别,不同店铺的增值税形成情况是会有差别的。库存合理且经营状况好的,会形成应纳增值税;反之,可能出现零申报甚至负申报。此外,随着连锁经营规模的扩大,新开张的分店在经营初期由于库存比较大,都在一定程度上产生留置税金的情况。如果采用分别纳税,则必然出现一些店铺因销项税额大于进项税额而要缴纳增值税,而另一些店铺由于销项税额小于进项税额,当期的进项税额不能获得及时的退还,使总体增值税超前缴纳,影响了企业的资金周转。如果采用统一纳税,则以上的问题便能获得较好的解决。

例如,某连锁经营集团设有总店和甲、乙、丙三个分店,乙、丙分店最近才开张。总店和甲、乙、丙分店的月平均含税销售额分别为100万元、90万元、 40万元和30万元,进项税额分别为9万元、6.48万元、13.6万元和11.5万元。若采用各自纳税,则该集团平均月应纳增值税为16.82万元 [(100×17%-9)+(90×17%-6.48)],乙、丙两分店留置税金分别为6.8万元(40×17%-13.6)和6.4万元(30×17% -11.5)。若采用由总店向其所在地主管税务机关统一申报纳税,则平均月应纳增值税3.62万元[(100+90+40+30)×17%-(9+ 6.48+13.6+11.5)],不存在留置税金的问题,集团各店铺当期的进项税额全部被退还。

连锁经营企业采用统一缴纳增值税,还可以简化增值税的申报缴纳手续,有效地节省纳税成本,使其总体税负水平有所下降。采用统一缴纳增值税应注意以下问题:

1、适用由总店在其所在地统一缴纳增值税的连锁店,仅限于在省、自治区、直辖市、计划单列市内跨区域经营的直营连锁店,对自愿连锁企业,即连锁店的门店均为独立法人,各自的资产所有权不变的连锁企业和特许连锁企业,即连锁店的门店同总部签定合同,取得使用总部商标、商号、经营技术及销售总部开发商品的特许权的连锁企业,不适用上述统一纳税的政策,仍由各独立核算门店分别向所在地主管税务机关申报缴纳增值税。

2、直营连锁店的增值税,可以根据其实际情况,采用分别纳税或者统一纳税。但选择统一纳税的,必须经过有关财税部门的审批同意。