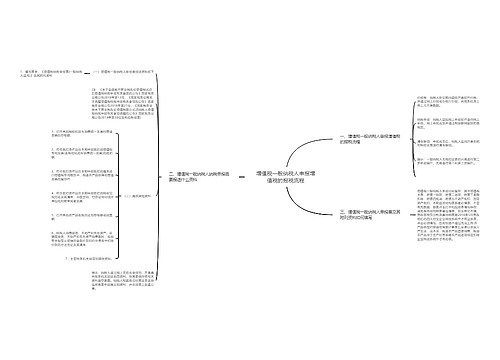

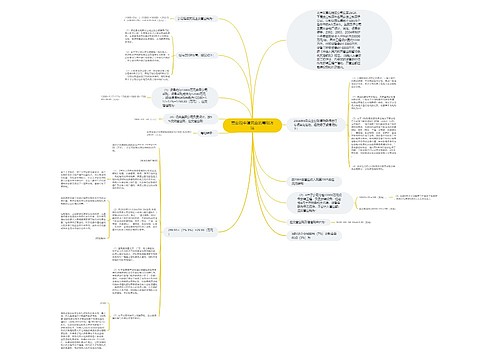

兼营业务的税务处理要求兼营的不同项目分别核算。纳税人兼营应税劳务与非应税劳务或货物,应分别核算应税劳务的营业额和非应税劳务与货物的销售额,不分别核算或不能准确核算的,其应税劳务与货物或非应税劳务一并征收增值税,不征营业税;纳税人兼营不同税率应税劳务项目的,应分别核算不同税率的应税营业额,不分别核算或者不能准确核算的,其适用不同税率的应税劳务项目一并按高税率征税;纳税人兼营应税劳务项目与减免税项目的,应单独核算减免税项目的营业额,未单独核算或不能准确核算的,不得减税、免税。首先,要注意将不同应税行为的营业额分别核算记账。根据《营业税暂行条例》第三条规定:“纳税人有不同税目应税行为的,应当分别核算不同税目的营业额、转让额、销售额;未分别核算营业额的,从高适用税率。”所以当纳税人有多种应税行为时,一定要分别设立明细账,分别核算营业额,分别计算税额。

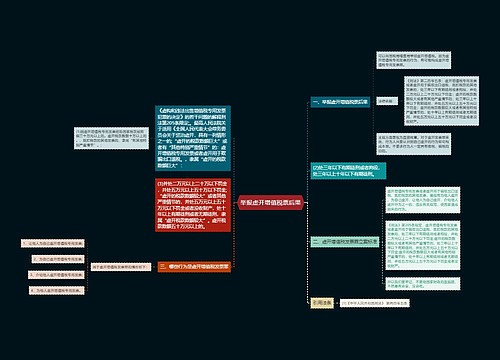

营业税纳税义务的发生时效也可作为税收筹划的依据。如:某宾馆将其所属的一栋饭店出租,该饭店房产原值为300万元,职工李某经过竞标以年租金40万元获得6年承租权,按双方事先约定,张某在财务上独立核算,享有独立的生产经营权。则每年宾馆应缴纳租金收入5%的营业税2万元(40×5%)、房产税4.8万元(40×12%)、城建税和教育费附加0.2万元[2×(3%+7%)],合计7万元。

经过税收筹划,宾馆要求李某不办理独立营业执照,只办理分支机构税务登记,改上交租金为上交利润,仍以宾馆名义对外经营。这样筹划的依据为,税法对特定经营行为纳税义务人的界定,是以当事人是否领取营业执照为标准。《关于企业出租不动产取得固定收入征收营业税问题的批复》(国税函[2001]78号)规定,企业以承包或承租形式,将资产提供给内部职工经营,在企业不提供产品、资金,只提供门面、货柜及其他资产,并收取固定的管理费、利润或其他名目的价款的前提下,如果承包者或承租者领取了营业执照,企业属于出租不动产和其他资产,不论款项名称如何,均属于从事租赁业务取得的收入,应缴纳营业税、城建税和教育费附加,属房屋出租的还应缴纳出租房产税。而如果承包者或承租者未领取任何类型的营业执照,则企业向其提供各种资产所收取的各种名目的价款,均属于企业内部分配行为。宾馆每年只需按房产原值缴纳房产税2.52万元[300×(1-30%)×1.2%],节税4.48万元。

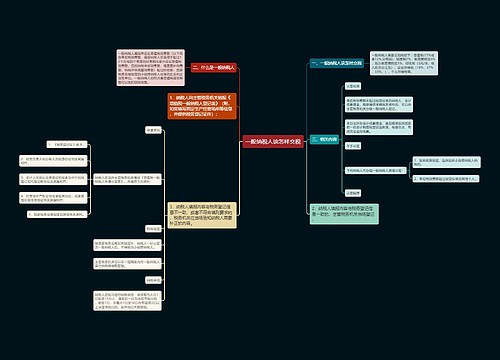

纳税人要根据营业税的优惠政策进行税收筹划。营业税的优惠政策有很多,且这些优惠政策有的针对特定行业特定项目,例如对民政福利企业,如“安置‘四残’人员占企业生产人员35%以上的民政福利企业,其经营属于营业税、服务业、税目范围内(不含广告业)的业务,免征营业税,”民政福利企业应把握好“四残”人员的比例,尽量享受税收优惠所带来的节税效应。此外,营业税中还规定了起征点,纳税人可以合法选择零税负点避免纳税,享受纳税义务的免除和避免成为纳税人。

U633687664

U633687664

U582679646

U582679646