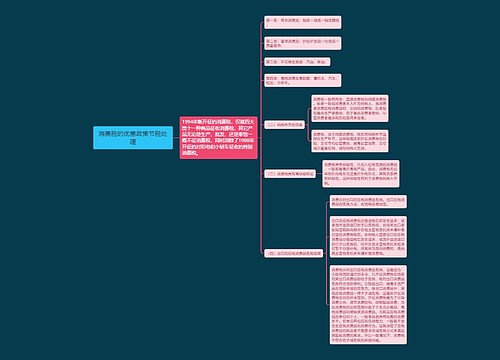

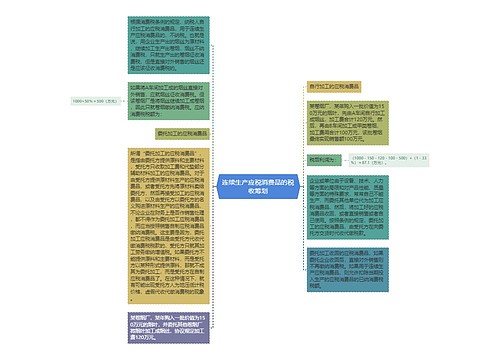

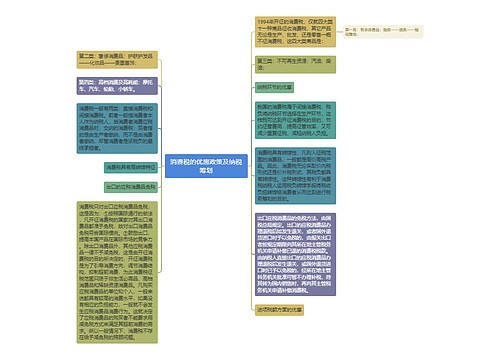

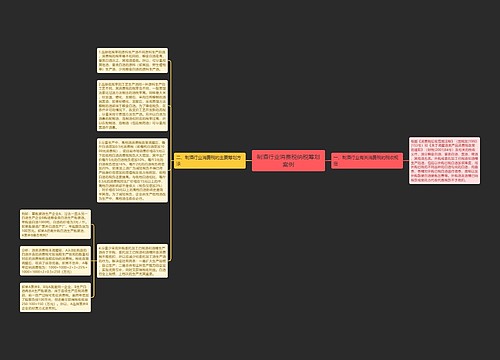

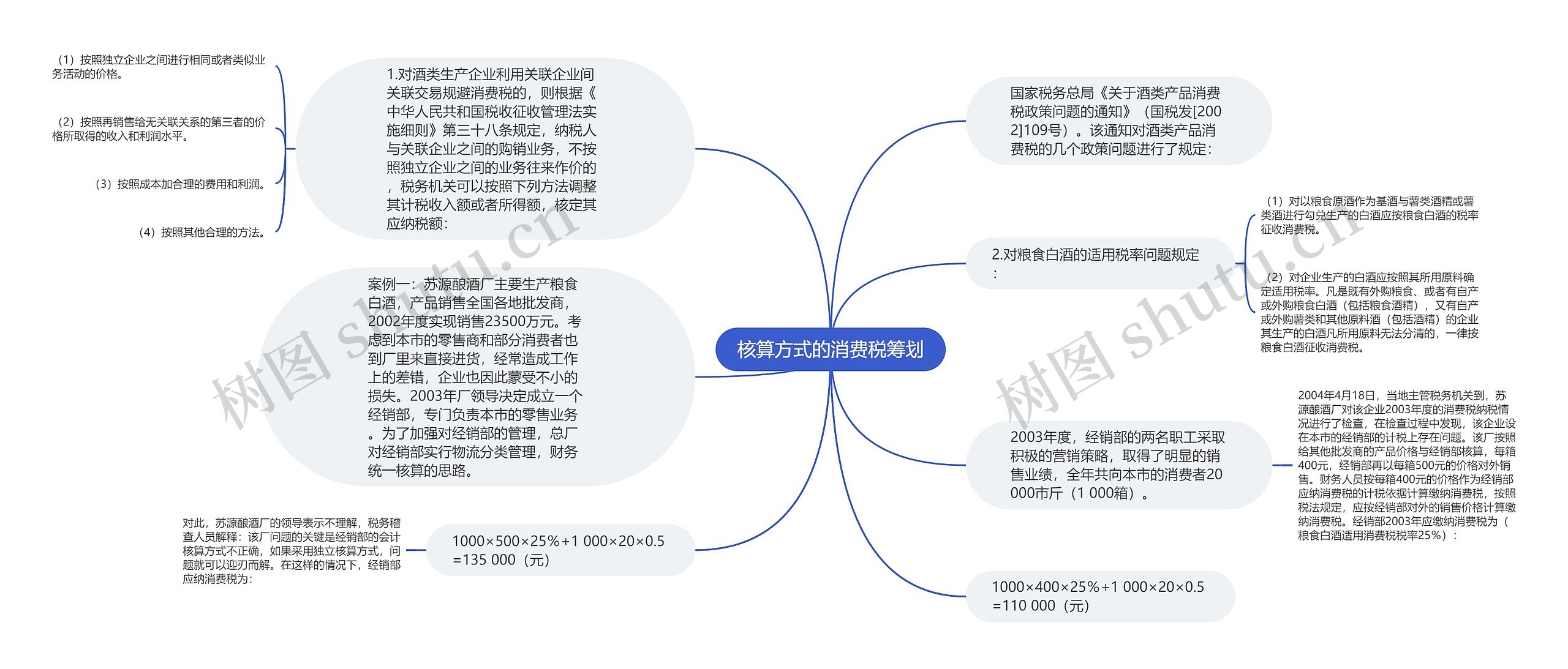

核算方式的消费税筹划思维导图

眼眶很热

2023-02-28

由于独立核算的经销部门与生产企业之间存在关联关系,按照《税收征管法》第二十四条的规定,“企业或者外国企业在中国境内设立的从事生产、经营的机构、场所与其关联企业之间的业务往来,应当按照独立企业之间的业务往来收取或者支付价款、费用,而减少其应纳税收入或者所得额的,税务机关有权进行合理调整。”因此,企业销售给下属经销部的价格应当参照销售给其他商家当期的平均价格确定,如果销售价格“明显偏低”,主管税务机关将会对价格重新进行调整。

树图思维导图提供《核算方式的消费税筹划》在线思维导图免费制作,点击“编辑”按钮,可对《核算方式的消费税筹划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:0176bcb96bbae36824d5bbd39816754f

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a