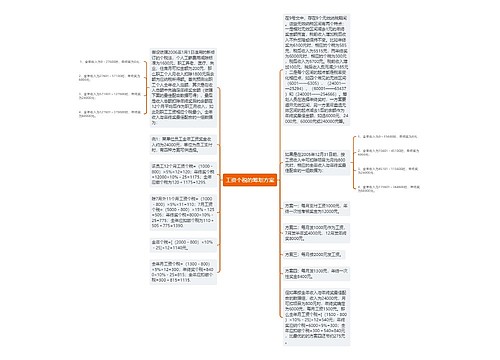

个人所得税筹划基本技巧思维导图

浪尖

2023-02-28

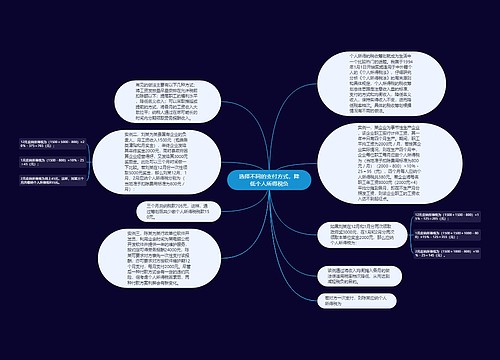

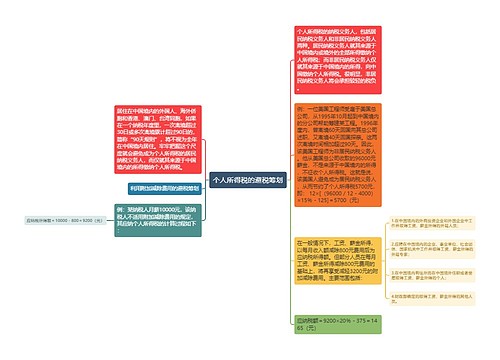

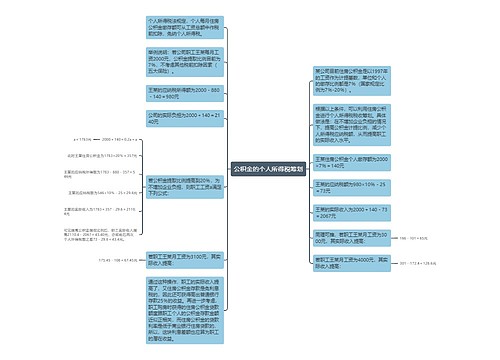

近年来,随着城镇居民收入逐年增加,个人所得税也成了大多数人常涉及的税种之一。个人所得的税收筹划就成为生活中一个比较热门的话题。我国于1994年1月1日开始实施适用于中外籍个人的《个人所得税法》,仔细研究分析《个人所得税法》的有关原则和具体规定感到,个人所得税的税收筹划总体思路是注意收入量的标准、支付的方式和均衡收入,降低名义收入,保持实得收入不变,进而降低税率档次。具体的税收筹划根据情况有不同的做法。常见的做法主要有以下几种方式:将工资发放量尽量安排在允许税前扣除额以下;提高职工的福利水平,降低名义收入;

树图思维导图提供《个人所得税筹划基本技巧》在线思维导图免费制作,点击“编辑”按钮,可对《个人所得税筹划基本技巧》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6731a82a009610a56db03a84d4a8278c

思维导图大纲

相关思维导图模版

第1章 化工设计基本知识思维导图

U882667602

U882667602树图思维导图提供《第1章 化工设计基本知识》在线思维导图免费制作,点击“编辑”按钮,可对《第1章 化工设计基本知识》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:70ec0519ed26419068a32a511862aadd

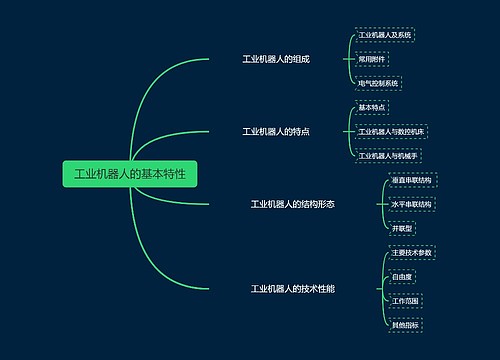

工业机器人的基本特性思维导图

U280174990

U280174990树图思维导图提供《工业机器人的基本特性》在线思维导图免费制作,点击“编辑”按钮,可对《工业机器人的基本特性》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:26723f573dc1ecf653e069c3dfaeb7c4