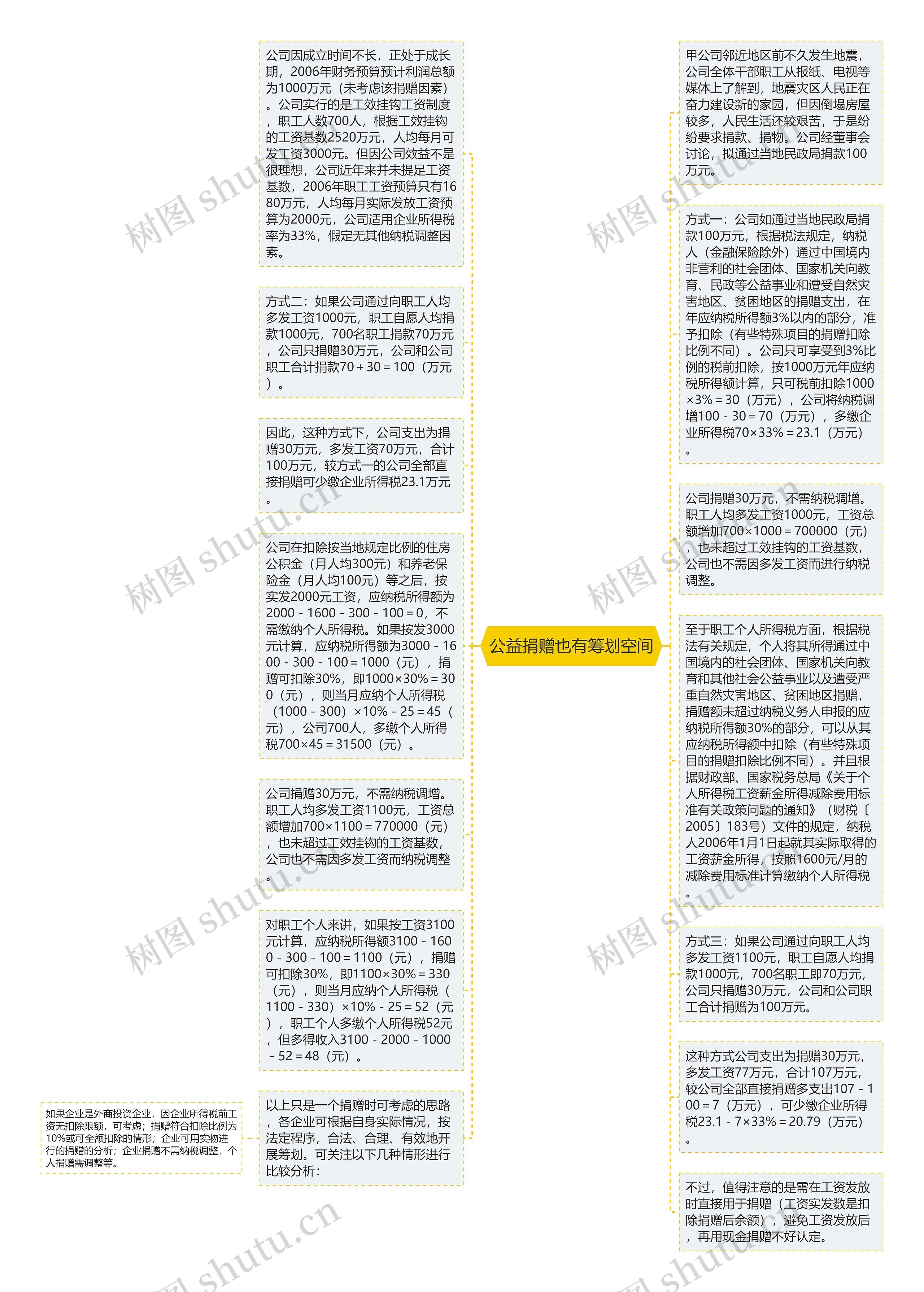

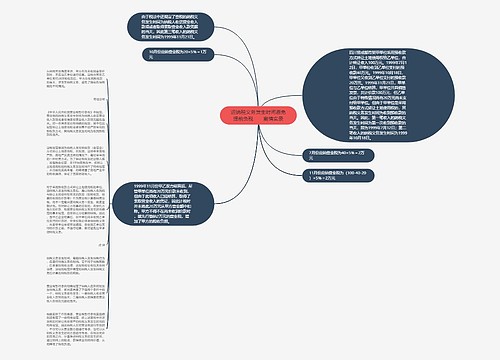

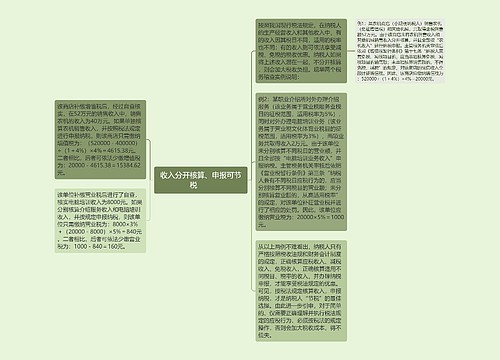

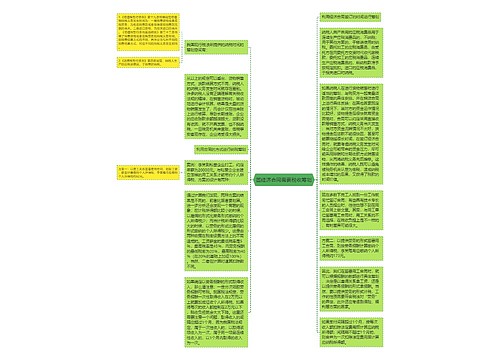

甲公司邻近地区前不久发生地震,公司全体干部职工从报纸、电视等媒体上了解到,地震灾区人民正在奋力建设新的家园,但因倒塌房屋较多,人民生活还较艰苦,于是纷纷要求捐款、捐物。公司经董事会讨论,拟通过当地民政局捐款100万元。

公司因成立时间不长,正处于成长期,2006年财务预算预计利润总额为1000万元(未考虑该捐赠因素)。公司实行的是工效挂钩工资制度,职工人数700人,根据工效挂钩的工资基数2520万元,人均每月可发工资3000元。但因公司效益不是很理想,公司近年来并未提足工资基数,2006年职工工资预算只有1680万元,人均每月实际发放工资预算为2000元,公司适用企业所得税率为33%,假定无其他纳税调整因素。

方式一:公司如通过当地民政局捐款100万元,根据税法规定,纳税人(金融保险除外)通过中国境内非营利的社会团体、国家机关向教育、民政等公益事业和遭受自然灾害地区、贫困地区的捐赠支出,在年应纳税所得额3%以内的部分,准予扣除(有些特殊项目的捐赠扣除比例不同)。公司只可享受到3%比例的税前扣除,按1000万元年应纳税所得额计算,只可税前扣除1000×3%=30(万元),公司将纳税调增100-30=70(万元),多缴企业所得税70×33%=23.1(万元)。

方式二:如果公司通过向职工人均多发工资1000元,职工自愿人均捐款1000元,700名职工捐款70万元,公司只捐赠30万元,公司和公司职工合计捐款70+30=100(万元)。

公司捐赠30万元,不需纳税调增。职工人均多发工资1000元,工资总额增加700×1000=700000(元),也未超过工效挂钩的工资基数,公司也不需因多发工资而进行纳税调整。

因此,这种方式下,公司支出为捐赠30万元,多发工资70万元,合计100万元,较方式一的公司全部直接捐赠可少缴企业所得税23.1万元。

至于职工个人所得税方面,根据税法有关规定,个人将其所得通过中国境内的社会团体、国家机关向教育和其他社会公益事业以及遭受严重自然灾害地区、贫困地区捐赠,捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除(有些特殊项目的捐赠扣除比例不同)。并且根据财政部、国家税务总局《关于个人所得税工资薪金所得减除费用标准有关政策问题的通知》(财税〔2005〕183号)文件的规定,纳税人2006年1月1日起就其实际取得的工资薪金所得,按照1600元/月的减除费用标准计算缴纳个人所得税。

公司在扣除按当地规定比例的住房公积金(月人均300元)和养老保险金(月人均100元)等之后,按实发2000元工资,应纳税所得额为2000-1600-300-100=0,不需缴纳个人所得税。如果按发3000元计算,应纳税所得额为3000-1600-300-100=1000(元),捐赠可扣除30%,即1000×30%=300(元),则当月应纳个人所得税(1000-300)×10%-25=45(元),公司700人,多缴个人所得税700×45=31500(元)。

方式三:如果公司通过向职工人均多发工资1100元,职工自愿人均捐款1000元,700名职工即70万元,公司只捐赠30万元,公司和公司职工合计捐赠为100万元。

公司捐赠30万元,不需纳税调增。职工人均多发工资1100元,工资总额增加700×1100=770000(元),也未超过工效挂钩的工资基数,公司也不需因多发工资而纳税调整。

这种方式公司支出为捐赠30万元,多发工资77万元,合计107万元,较公司全部直接捐赠多支出107-100=7(万元),可少缴企业所得税23.1-7×33%=20.79(万元)。

对职工个人来讲,如果按工资3100元计算,应纳税所得额3100-1600-300-100=1100(元),捐赠可扣除30%,即1100×30%=330(元),则当月应纳个人所得税(1100-330)×10%-25=52(元),职工个人多缴个人所得税52元,但多得收入3100-2000-1000-52=48(元)。

不过,值得注意的是需在工资发放时直接用于捐赠(工资实发数是扣除捐赠后余额),避免工资发放后,再用现金捐赠不好认定。

以上只是一个捐赠时可考虑的思路,各企业可根据自身实际情况,按法定程序,合法、合理、有效地开展筹划。可关注以下几种情形进行比较分析:

如果企业是外商投资企业,因企业所得税前工资无扣除限额,可考虑;捐赠符合扣除比例为10%或可全额扣除的情形;企业可用实物进行的捐赠的分析;企业捐赠不需纳税调整,个人捐赠需调整等。