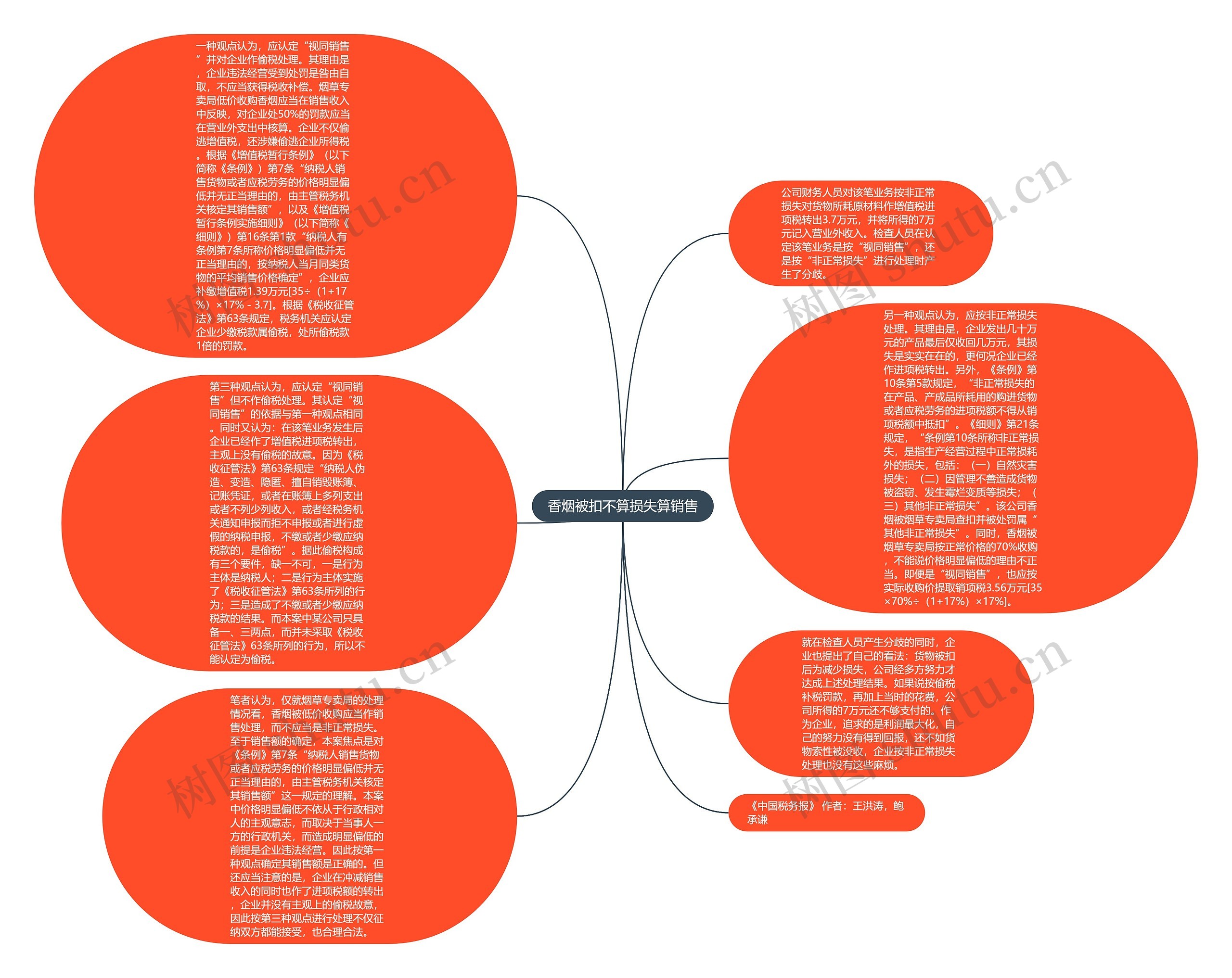

公司财务人员对该笔业务按非正常损失对货物所耗原材料作增值税进项税转出3.7万元,并将所得的7万元记入营业外收入。检查人员在认定该笔业务是按“视同销售”,还是按“非正常损失”进行处理时产生了分歧。

一种观点认为,应认定“视同销售”并对企业作偷税处理。其理由是,企业违法经营受到处罚是咎由自取,不应当获得税收补偿。烟草专卖局低价收购香烟应当在销售收入中反映,对企业处50%的罚款应当在营业外支出中核算。企业不仅偷逃增值税,还涉嫌偷逃企业所得税。根据《增值税暂行条例》(以下简称《条例》)第7条“纳税人销售货物或者应税劳务的价格明显偏低并无正当理由的,由主管税务机关核定其销售额”,以及《增值税暂行条例实施细则》(以下简称《细则》)第16条第1款“纳税人有条例第7条所称价格明显偏低并无正当理由的,按纳税人当月同类货物的平均销售价格确定”,企业应补缴增值税1.39万元[35÷(1+17%)×17%-3.7]。根据《税收征管法》第63条规定,税务机关应认定企业少缴税款属偷税,处所偷税款1倍的罚款。

另一种观点认为,应按非正常损失处理。其理由是,企业发出几十万元的产品最后仅收回几万元,其损失是实实在在的,更何况企业已经作进项税转出。另外,《条例》第10条第5款规定,“非正常损失的在产品、产成品所耗用的购进货物或者应税劳务的进项税额不得从销项税额中抵扣”。《细则》第21条规定,“条例第10条所称非正常损失,是指生产经营过程中正常损耗外的损失,包括:(一)自然灾害损失;(二)因管理不善造成货物被盗窃、发生霉烂变质等损失;(三)其他非正常损失”。该公司香烟被烟草专卖局查扣并被处罚属“其他非正常损失”。同时,香烟被烟草专卖局按正常价格的70%收购,不能说价格明显偏低的理由不正当。即便是“视同销售”,也应按实际收购价提取销项税3.56万元[35×70%÷(1+17%)×17%]。

第三种观点认为,应认定“视同销售”但不作偷税处理。其认定“视同销售”的依据与第一种观点相同。同时又认为:在该笔业务发生后企业已经作了增值税进项税转出,主观上没有偷税的故意。因为《税收征管法》第63条规定“纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税”。据此偷税构成有三个要件,缺一不可,一是行为主体是纳税人;二是行为主体实施了《税收征管法》第63条所列的行为;三是造成了不缴或者少缴应纳税款的结果。而本案中某公司只具备一、三两点,而并未采取《税收征管法》63条所列的行为,所以不能认定为偷税。

就在检查人员产生分歧的同时,企业也提出了自己的看法:货物被扣后为减少损失,公司经多方努力才达成上述处理结果。如果说按偷税补税罚款,再加上当时的花费,公司所得的7万元还不够支付的。作为企业,追求的是利润最大化,自己的努力没有得到回报,还不如货物索性被没收,企业按非正常损失处理也没有这些麻烦。

笔者认为,仅就烟草专卖局的处理情况看,香烟被低价收购应当作销售处理,而不应当是非正常损失。至于销售额的确定,本案焦点是对《条例》第7条“纳税人销售货物或者应税劳务的价格明显偏低并无正当理由的,由主管税务机关核定其销售额”这一规定的理解。本案中价格明显偏低不依从于行政相对人的主观意志,而取决于当事人一方的行政机关,而造成明显偏低的前提是企业违法经营。因此按第一种观点确定其销售额是正确的。但还应当注意的是,企业在冲减销售收入的同时也作了进项税额的转出,企业并没有主观上的偷税故意,因此按第三种观点进行处理不仅征纳双方都能接受,也合理合法。