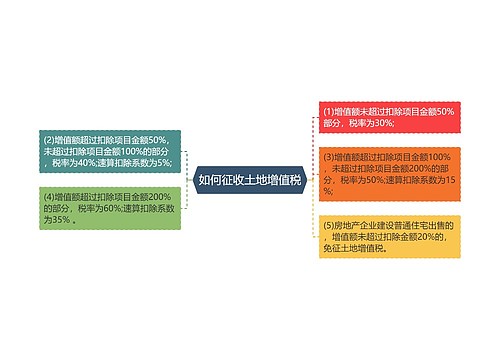

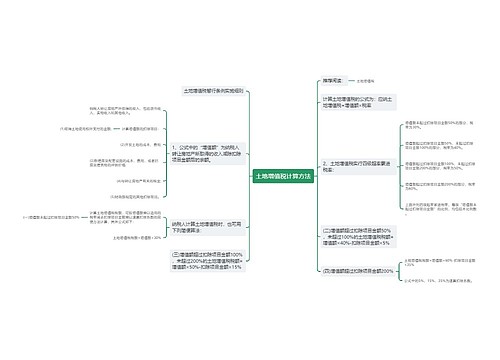

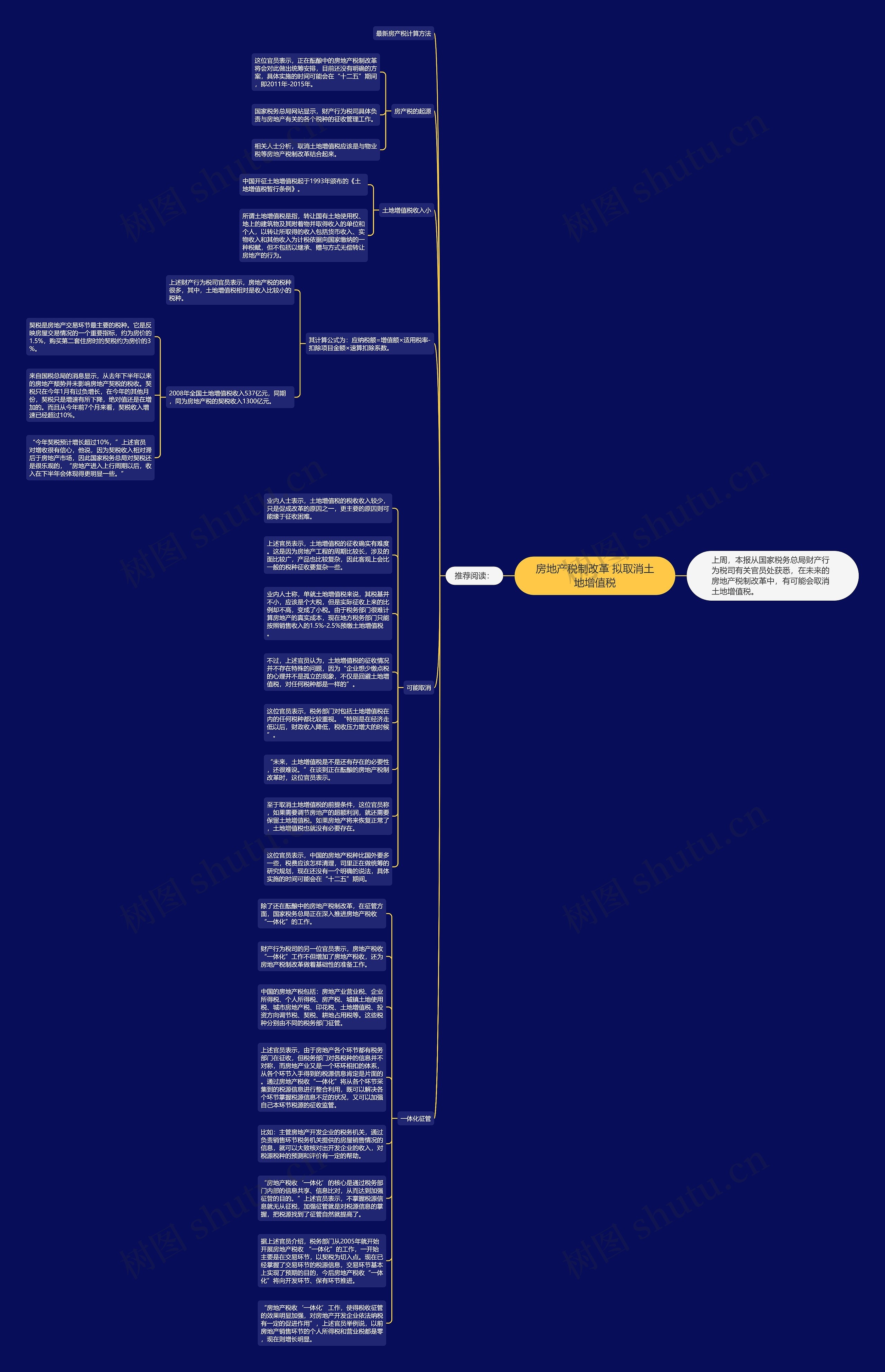

房地产税制改革 拟取消土地增值税思维导图

浪尖

2023-02-28

围绕土地增值税的争议在未来可能不会存在了。

树图思维导图提供《房地产税制改革 拟取消土地增值税》在线思维导图免费制作,点击“编辑”按钮,可对《房地产税制改革 拟取消土地增值税》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a5763fcc5ed85b139f58926a051e7e5f

思维导图大纲

相关思维导图模版

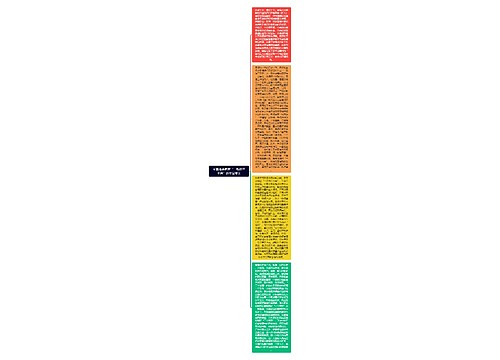

增值税的税收筹划思维导图

U181780366

U181780366树图思维导图提供《增值税的税收筹划》在线思维导图免费制作,点击“编辑”按钮,可对《增值税的税收筹划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:6108318eefb11bb4657091da8a3ed882

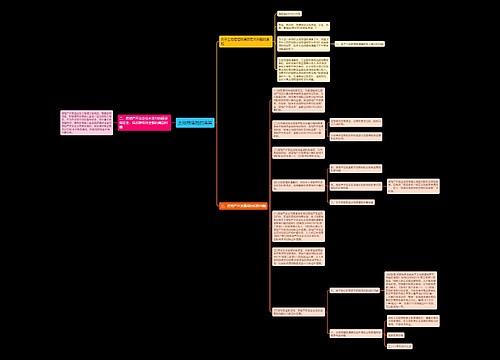

全面准确把握“一取消三不再”的主旨要义思维导图

U453440030

U453440030树图思维导图提供《全面准确把握“一取消三不再”的主旨要义》在线思维导图免费制作,点击“编辑”按钮,可对《全面准确把握“一取消三不再”的主旨要义》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f37eda4c07aeeae84605a7a15a5a2ec1