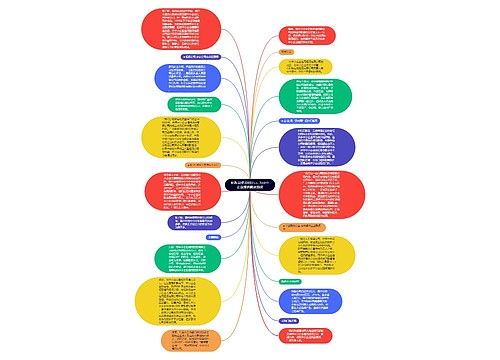

广东中小企业融资担保今年翻倍思维导图

人生岁月几度寒

2023-02-25

今年,广东的中小企业融资担保额将在去年400亿元的基础上再翻一番,超过800亿元,这是记者昨日从第四届中国国际中小企业博览会高峰论坛上获悉的消息。在论坛上,广东省信用担保行业协会常务副会长、广东银达担保投资集团公司董事长李思聪认为,尽管中小企业融资担保市场目前已取得很大突破,但目前风险100%由担保公司承担,担保公司无法与商业银行处于对等位置,这将影响对中小企业融资市场担保的发展。

树图思维导图提供《广东中小企业融资担保今年翻倍》在线思维导图免费制作,点击“编辑”按钮,可对《广东中小企业融资担保今年翻倍》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:31d6be8b997b3f60afdee6df86927b84

思维导图大纲

相关思维导图模版

Financing decision思维导图

zzzshujin

zzzshujin树图思维导图提供《Financing decision》在线思维导图免费制作,点击“编辑”按钮,可对《Financing decision》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:326017d06efa489c95bc366a84ccc734

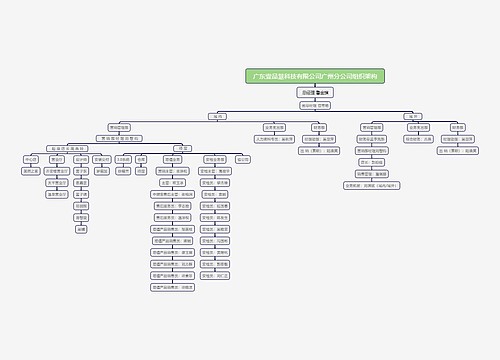

广东壹品慧科技有限公司广州分公司组织架构思维导图

U373588452

U373588452树图思维导图提供《广东壹品慧科技有限公司广州分公司组织架构》在线思维导图免费制作,点击“编辑”按钮,可对《广东壹品慧科技有限公司广州分公司组织架构》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b8bb5223f5d1df8428501dd256531479