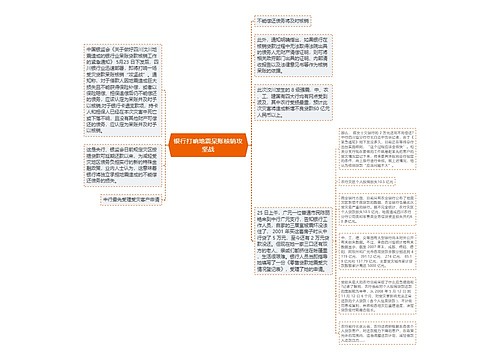

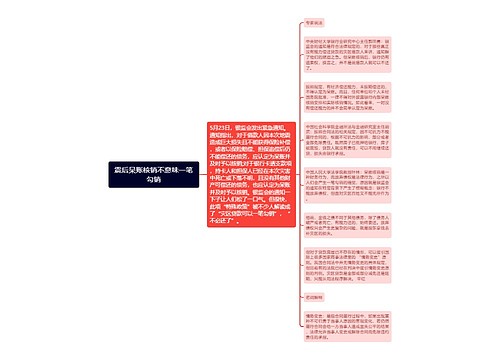

工业和信息化部(下称“工信部”)中小企业司副司长狄娜本周二在上海表示,为鼓励商业银行给中小企业放贷,应进一步提高商业银行核销呆账的自主权。此外,应采取大银行为主动脉、小银行是微循环的模式,限定银行服务区域和功能。

狄娜透露,截至目前,今年全国中小企业贷款余额占企业贷款总额的53%,其中小型企业的贷款余额占比为17%。

狄娜表示,中小企业融资难的主要原因是融资成本高,因此要解决匹配问题,即“大银行为主动脉,小银行是微循环”。“部分银行可以以区域为主,还要以功能分类匹配中小企业需求,以达到专门服务中小企业的目的。”狄娜强调。

为了鼓励商业银行为中小企业提供融资服务,监管层面要解决四方面问题。一是对企业标准问题进行调整,以对大、中、小、微型企业进行差异化监管,重点扶持小型、微型企业。如将大中型企业划分为银行的对公业务,小微型企业归类为个人业务。

二是中小企业贷款风险高的问题。今年3月,财政部已经放宽了商业银行小额贷款的呆账核销自主权,将商业银行自主核销呆账的上限由50万元提高至500万元,同时该类贷款呆账认定期限从2年缩短为1年。狄娜表示,应进一步提高商业银行核销呆账的自主权,以刺激商业银行给中小企业放贷。

三是设立小企业风险补偿基金。最后是解决银行和企业信息不对称问题,加强中小企业信用体系建设、评级制度等。

事实上,在国家鼓励商业银行为中小企业放贷的同时,银行自身也在进行结构调整,拓展中小型企业客户正成为银行发展的需要。本周二,工信部与工、农、中、建四大行签订了支持中小企业发展合作备忘录。目前,不少银行都设有专门的中小企业信贷部,重视中小企业客户。

一位国有银行高层人士表示,随着资本市场的发展,考虑到融资成本,很多大企业会选择直接融资。银行需要及时调整和优化客户结构,成长型中小企业应是培育重点。

除了银行融资渠道,狄娜表示,中小企业融资平台要多元化,包括创业板、中小企业板、产权交易市场、债券市场等都可作为中小企业融资渠道。

作为一家科技型企业的董事长,孙寿松表示,由于没有足够的抵押物贷款,信用贷款规模也较小,公司正在考虑股权融资,以解决资金需求。