货币信贷增速回落符合市场预期思维导图

我养你

2023-02-25

本周公布的金融统计数字显示,今年上半年货币信贷增速有所回落。这一结果符合目前市场预期,同时也从一个侧面反应出我国国民经济向好势头继续得到巩固,因此得到资本市场的积极回应。

树图思维导图提供《货币信贷增速回落符合市场预期》在线思维导图免费制作,点击“编辑”按钮,可对《货币信贷增速回落符合市场预期》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:54df724d1e5c9bead26b04aec9493e12

思维导图大纲

相关思维导图模版

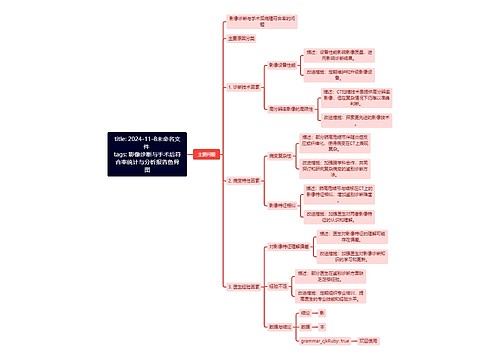

title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图思维导图

U880271396

U880271396树图思维导图提供《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》在线思维导图免费制作,点击“编辑”按钮,可对《title: 2024-11-8未命名文件 tags: 影像诊断与手术后符合率统计与分析报告鱼骨图》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f19c198bf7435acf7735ee5051a89d7b

骨料和海外双极驱动,一体化布局领跑行业思维导图

U982199398

U982199398树图思维导图提供《骨料和海外双极驱动,一体化布局领跑行业》在线思维导图免费制作,点击“编辑”按钮,可对《骨料和海外双极驱动,一体化布局领跑行业》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9