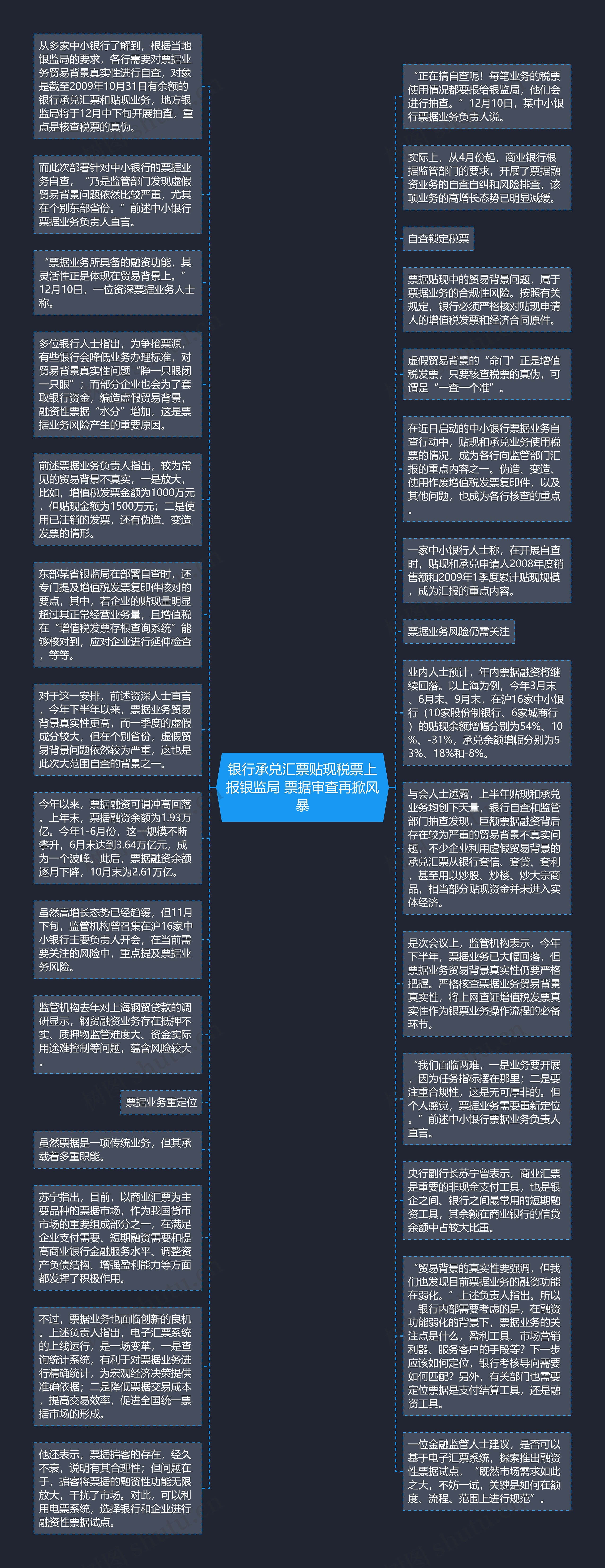

“正在搞自查呢!每笔业务的税票使用情况都要报给银监局,他们会进行抽查。”12月10日,某中小银行票据业务负责人说。

从多家中小银行了解到,根据当地银监局的要求,各行需要对票据业务贸易背景真实性进行自查,对象是截至2009年10月31日有余额的银行承兑汇票和贴现业务,地方银监局将于12月中下旬开展抽查,重点是核查税票的真伪。

实际上,从4月份起,商业银行根据监管部门的要求,开展了票据融资业务的自查自纠和风险排查,该项业务的高增长态势已明显减缓。

而此次部署针对中小银行的票据业务自查,“乃是监管部门发现虚假贸易背景问题依然比较严重,尤其在个别东部省份。”前述中小银行票据业务负责人直言。

“票据业务所具备的融资功能,其灵活性正是体现在贸易背景上。”12月10日,一位资深票据业务人士称。

票据贴现中的贸易背景问题,属于票据业务的合规性风险。按照有关规定,银行必须严格核对贴现申请人的增值税发票和经济合同原件。

多位银行人士指出,为争抢票源,有些银行会降低业务办理标准,对贸易背景真实性问题“睁一只眼闭一只眼”;而部分企业也会为了套取银行资金,编造虚假贸易背景,融资性票据“水分”增加,这是票据业务风险产生的重要原因。

虚假贸易背景的“命门”正是增值税发票,只要核查税票的真伪,可谓是“一查一个准”。

前述票据业务负责人指出,较为常见的贸易背景不真实,一是放大,比如,增值税发票金额为1000万元,但贴现金额为1500万元;二是使用已注销的发票,还有伪造、变造发票的情形。

在近日启动的中小银行票据业务自查行动中,贴现和承兑业务使用税票的情况,成为各行向监管部门汇报的重点内容之一。伪造、变造、使用作废增值税发票复印件,以及其他问题,也成为各行核查的重点。

东部某省银监局在部署自查时,还专门提及增值税发票复印件核对的要点,其中,若企业的贴现量明显超过其正常经营业务量,且增值税在“增值税发票存根查询系统”能够核对到,应对企业进行延伸检查,等等。

一家中小银行人士称,在开展自查时,贴现和承兑申请人2008年度销售额和2009年1季度累计贴现规模,成为汇报的重点内容。

对于这一安排,前述资深人士直言,今年下半年以来,票据业务贸易背景真实性更高,而一季度的虚假成分较大,但在个别省份,虚假贸易背景问题依然较为严重,这也是此次大范围自查的背景之一。

今年以来,票据融资可谓冲高回落。上年末,票据融资余额为1.93万亿。今年1-6月份,这一规模不断攀升,6月末达到3.64万亿元,成为一个波峰。此后,票据融资余额逐月下降,10月末为2.61万亿。

业内人士预计,年内票据融资将继续回落。以上海为例,今年3月末、6月末、9月末,在沪16家中小银行(10家股份制银行、6家城商行)的贴现余额增幅分别为54%、10%、-31%,承兑余额增幅分别为53%、18%和-8%。

虽然高增长态势已经趋缓,但11月下旬,监管机构曾召集在沪16家中小银行主要负责人开会,在当前需要关注的风险中,重点提及票据业务风险。

与会人士透露,上半年贴现和承兑业务均创下天量,银行自查和监管部门抽查发现,巨额票据融资背后存在较为严重的贸易背景不真实问题,不少企业利用虚假贸易背景的承兑汇票从银行套信、套贷、套利,甚至用以炒股、炒楼、炒大宗商品,相当部分贴现资金并未进入实体经济。

监管机构去年对上海钢贸贷款的调研显示,钢贸融资业务存在抵押不实、质押物监管难度大、资金实际用途难控制等问题,蕴含风险较大。

是次会议上,监管机构表示,今年下半年,票据业务已大幅回落,但票据业务贸易背景真实性仍要严格把握。严格核查票据业务贸易背景真实性,将上网查证增值税发票真实性作为银票业务操作流程的必备环节。

“我们面临两难,一是业务要开展,因为任务指标摆在那里;二是要注重合规性,这是无可厚非的。但个人感觉,票据业务需要重新定位。”前述中小银行票据业务负责人直言。

央行副行长苏宁曾表示,商业汇票是重要的非现金支付工具,也是银企之间、银行之间最常用的短期融资工具,其余额在商业银行的信贷余额中占较大比重。

苏宁指出,目前,以商业汇票为主要品种的票据市场,作为我国货币市场的重要组成部分之一,在满足企业支付需要、短期融资需要和提高商业银行金融服务水平、调整资产负债结构、增强盈利能力等方面都发挥了积极作用。

“贸易背景的真实性要强调,但我们也发现目前票据业务的融资功能在弱化。”上述负责人指出。所以,银行内部需要考虑的是,在融资功能弱化的背景下,票据业务的关注点是什么,盈利工具、市场营销利器、服务客户的手段等?下一步应该如何定位,银行考核导向需要如何匹配?另外,有关部门也需要定位票据是支付结算工具,还是融资工具。

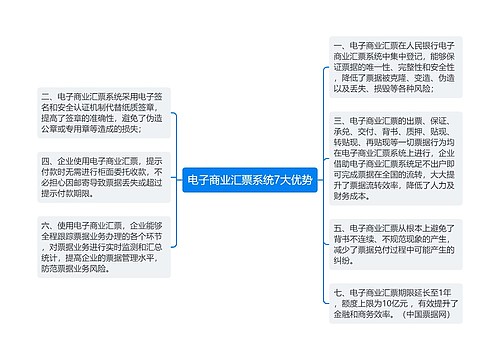

不过,票据业务也面临创新的良机。上述负责人指出,电子汇票系统的上线运行,是一场变革,一是查询统计系统,有利于对票据业务进行精确统计,为宏观经济决策提供准确依据;二是降低票据交易成本,提高交易效率,促进全国统一票据市场的形成。

一位金融监管人士建议,是否可以基于电子汇票系统,探索推出融资性票据试点,“既然市场需求如此之大,不妨一试,关键是如何在额度、流程、范围上进行规范”。

他还表示,票据掮客的存在,经久不衰,说明有其合理性;但问题在于,掮客将票据的融资性功能无限放大,干扰了市场。对此,可以利用电票系统,选择银行和企业进行融资性票据试点。

U453440030

U453440030

U779563388

U779563388