《第一财经日报》记者从上述部际联席会议方获悉,与会部委包括最高法、最高检、教育部、工信部、公安部、住建部、农业部、商务部、央行、工商总局、林业局、旅游局、证监会及保监会。

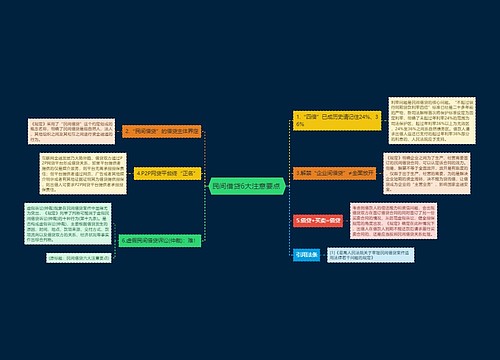

在会议上,央行对民间借贷领域非法集资情况和互联网金融背景下的非法集资活动进行了阐述,指出需要尽快出台《条例》加强对非存款类放贷组织及其放贷业务的监督管理,有效防范民间借贷领域非法集资活动。

央行表示,民间借贷长期游离于正规金融框架之外,缺乏法律规范和有效监管是非法集资案件多发的重要原因之一。主要表现在,一是大量以放贷为业的组织和个人,没有受到恰当的法律规范,缺乏与房贷业务实质相统一的市场准入和业务经营规则,导致违法违规经营现象突出,甚至触及非法吸收公众存款和非法集资的红线。二是有关部门因缺乏明确的监管依据和监管规则,难以对放贷业务进行全面有效监管,不利于非法集资案件的预防和早期发现。

民生银行首席研究员温彬对《第一财经日报》记者表示,非存款类放贷组织快速发展对于建立多层次金融体系、发展普惠金融、满足“三农”和小微企业融资需求具有重要意义。目前,对不同类型的非存款类放贷组织,还没有建立统一的国家级法律或行政法规进行规范,容易出现监管风险。因此,《条例》的出台有助于监管标准统一,防范潜在金融风险。

所谓非存款类放贷组织,是指有经营放贷业务但不吸收公众存款的机构。《条例》适用于在中国境内发生的、不吸收公众存款的放贷业务。

目前,商业银行、汽车金融公司、消费金融公司等机构的放贷行为,已有规范并受到相应监管。但是,以小额贷款公司为代表的多数非存款类贷款人,正面临法律规范缺位、法律地位不明等问题,亟待解决监管空白的问题。

“应严控小贷公司的无序发展,提高进入壁垒,对资质、风险承受能力等不达标的小贷公司,工商、税务等部门不对其发放营业执照。”民生证券宏观研究员李奇霖对《第一财经日报》记者表示,对市场内的小贷公司,要在资金来源与使用、风控等方面加强监管,对不符合要求的公司实施警告、暂停营业等行政手段,迫使其整改。最后,对于小贷公司及其管理层跑路等违法行为,要加大惩罚力度。

中国银行战略发展部副总经理宗良此前告诉本报记者,中国金融体系中,民间借贷监管相对薄弱,比如小贷公司,某些贷款措施不是特别规范,可能引发金融风险,《条例》出台后可通过规范相关业务降低风险。

实际上,在2013年和2014年,《条例》已连续两年被列入国务院立法计划。2015年8月国务院法制办公室对《条例》公开征求意见。央行去年发布的《中国金融稳定报告(2015)》也提到要深化金融体制改革,完善金融法制体系建设,积极推动《条例》的制定出台。

根据公开的征求意见稿,《条例》对不吸收存款的放贷业务实施牌照管理,明确非存款类放贷组织的法律定位和市场准入资格,规定业务规则和监管框架,明确地方政府的监督管理和风险处置职责。同时,对目前民间借贷中涉及的重点问题,如不得吸收公众存款、不得掠夺性放贷、不得以非法手段催收债务等作出规范。

《条例》还规定了监督管理部门的主要工作职责。包括加强对非存款类放贷组织的监督管理,查处其违法、违规行为,依法撤销有重大违法违规行为的非存款类放贷组织;建立非存款类放贷组织违法行为举报奖励制度;开展行业统计分析和评估工作;处置重大风险事件;对行业自律组织的活动进行监督等。

U568692084

U568692084

zzzshujin

zzzshujin