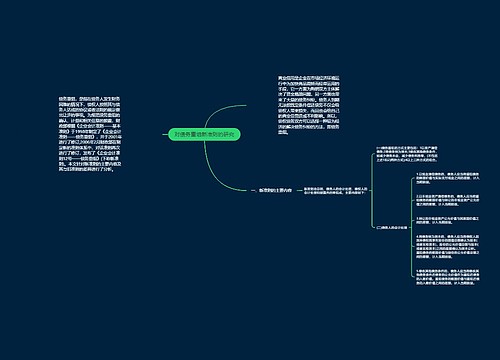

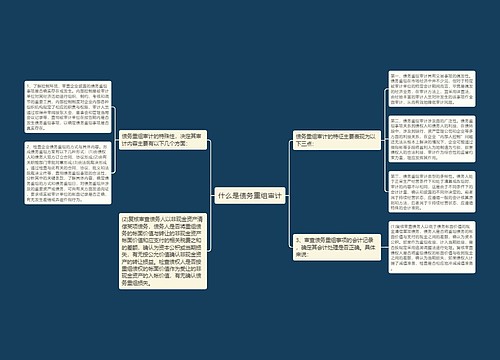

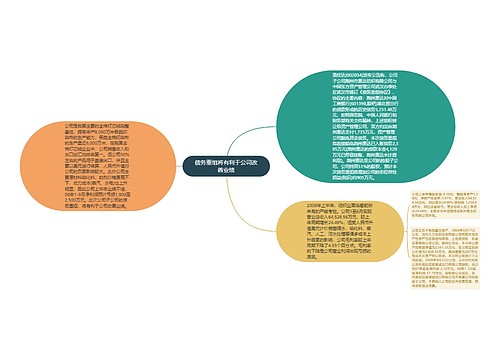

1998年制订的债务重组准则是以公允价值作为入账基准的,债务重组的差额计入当期损益。这样的财务处理无疑使债务重组成为一些上市公司的“救命稻草”。这些经营困难的上市公司利用关联方交易和其他一些手段通过债务重组扭亏为盈。在去年的上市公司重组的过程中就出现过上市公司与关联股东之间“等价不等值”的重组、重组交易中资产评估增值幅度越来越大等情况。而且有南方某上市公司在短短几年内重组了十数次,仅去年12月一个月就有12家上市公司完成了债务重组等有关报导。这些都是极不正常的现象,他们的这种作法已经偏离了债务重组的本意,实为借债务重组拼凑利润,也可以说是通过债务重组“文件制造利润”。业内人士对此虽有意见,却也无可奈何。

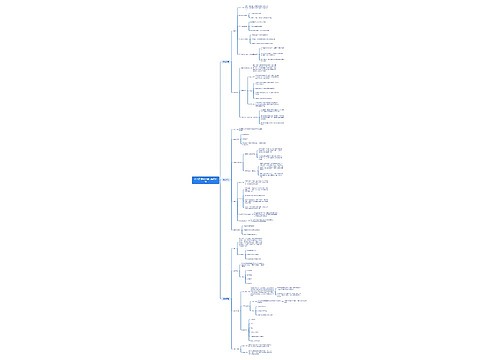

与原《债务重组》准则相比,新《债务重组》准则最大的变化就在于对债务重组获得收益的处理,这样大大增加了帐面的真实性,降低了投资者的投资风险。新准则规定:以低于债务账面价值的现金或现金资产清偿某项债务的,债务人应将重组债务的账面价值与支付的现金或非现金资产账面价值之间的差额,确认为资本公积;若发生债务重组损失,新规定则允许计入当期损失。新规则强调,以债务转为资本清偿某项债务的,债务人应将重组债务的账面价值与债权人因放弃债权而享有股权的份额之间的差额,确认为资本公积,也不能产生当期收益。应该说,这一规定对许多上市公司来说比较狠,对它们是“灾难性”的,新准则的施行,PT和ST们以及将被ST的上市公司的如意算盘将化成泡影。证券市场上一个个“小鸡”变“凤凰”的神话将会成为历史。

在企业利润操纵的各种方法中,债务重组是最好使的,因为绝大多数企业都有或多或少的债务,利用好了,企业的前景是光明的;利用不好,很危险。最不妙的是企业借拳债还旧债,恶性循环,亏损将不可避免。对上市公司来说,连亏就有ST、PT的风险,甚至摘牌的危险。大家知道,公司上市不容易,要经过很长时间,因此公司一定会死保上市资格。深物业和郑百文都是用债务重组扭亏的典型。深物业2000年中期净利润1059万元中,大部分是靠债务重组取得的。郑百文是近期的热点,在其债务重组方案中,信达公司在与郑百文的债务协议中免除其1.5亿的债务。按照旧准则的规定,郑百文可得1.5亿的债务重组收益。而按照新准则的规定,1.5亿元应记入资本公积,郑百文得不到任何的重组收益(事实上,财政部已明令1.5亿元不能记入郑百文利润)。这样,“救命稻草”没了,致富之路断了。债务重组不能成为利润操纵的工具了。这体现了国家和政府对广大投资者的负责。

U582679646

U582679646

U882673919

U882673919