一般认为,非流通股股东在股权分置中是赢家,股权分置改革所带来未来的经济利益流入大于经济利益流出,对价补偿不管是走损益还是直接走权益,都会导致权益缩水,权益缩水令人难以理解:市值升了,账面价值反而下降了,所以在股权分置中必须坚持第二个原则是:补偿不能作为非流通股股东费用或损失,也不能导致非流通股股东净资产的减少。

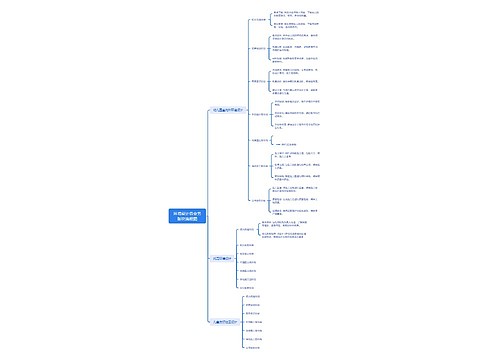

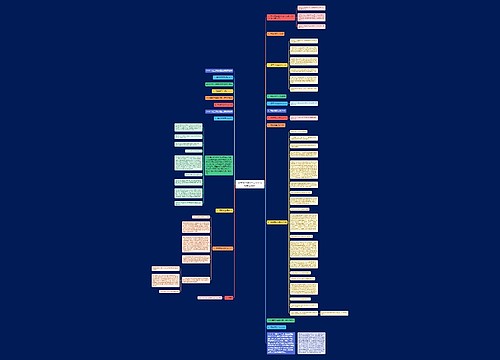

在这两个原则下,按股权投资核算方法不同采用不同的会计处理方式:

一、成本法:如果非流通股股东采用成本法核算股权,则送股及送权证不作账务处理,送现金则作借记股权投资成本,贷记现金。

二、权益法:如果非流通股股东采用权益法核算股权,送权证不作账务处理,送现金借记递延全流通资产,贷记现金;送股作借记递延全流通资产,贷记股权投资(投资成本、损益调整及股权投资准备),贷记金额按送股比例与送股前账面价值乘积计算,如金牛能源,大股东河北邢台矿业股权分置之后,实际持股比例从72%下降到57.6%,则贷记金额按[(72%-57.6%)/72%]*送股前的账面价值确定。

为什么要设置“递延全流通资产”账户呢?因为按权益法核算,投资企业的股权账面价值必须等于被投资企业净资产与其持股比例乘积,送股后,持股比例减少,相应投资的账面价值也必然减少,但这是取得流通权而付出的对价,是能够为非流通股东带来经济利益的,所以这个对价支出不能纯粹作为一种资产的减少,在反映一项资产的减少同时必须同时反映一项资产的增加,目前制度下,增设“递延全流通资产”是合理选择,这个科目性质与“递延所得税资产”是一样的。

这样账务处理结果,既不影响非流通股股东损益,又不影响非流通股股东权益,保证了非流通股股东不因股权分置改革导致盈余减少或权益缩水。虽然非流通股股东从股权分置改革中受益,但这种受益属于未实现的利益,所以不以确认收益,但应该在会计报表中作为或有事项披露。等股权转让后,再按比例全额或部分结转股权账面价值,包括递延全流通资产,也作为股权转让成本的一部分全额或部分结转,待股权全部转让后,与此相关的科目余额为零。

债权转让公告最高人民法院《关于审理涉及金融资产管理公司收购、管理、处置国有银行不良贷款形成的资产的案件适用法律若干问题的规定》第6条第1款规定 “金融资产管理公司受让国有银行债权后,原债权银行在全国或者省级有影响的报纸上发布债权转让公告或通知的,人民法院可以认定债权人履行了〈中华人民共和国合同法〉第 80条第1款规定的通知义务”。债权转让通知与诉讼时效债权转让后诉讼时效是否中断,学术界和司法实践中均有争议。有人认为,债权转让给受让人后原来的诉讼时效中断,诉讼时效重新开始计算。