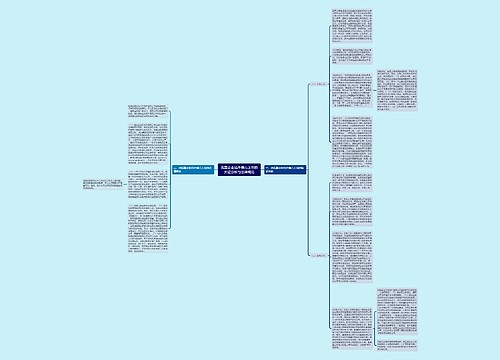

花旗挑战美国法律思维导图

堕落时代

2023-02-15

1998年4月6日上午10时42分,花旗公司董事长约翰·里德和旅行者公司董事长桑福德·威尔在纽约最著名的华尔道夫饭店向全世界宣布:两家组成花旗集团。宣布完合并消息后,两位首席执行官环顾四周,笑逐颜开,然而,他们内心却充满了忧虑:花旗集团路在何方?

树图思维导图提供《花旗挑战美国法律》在线思维导图免费制作,点击“编辑”按钮,可对《花旗挑战美国法律》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ee04f312fcf85ca0f278090cdf04963b

思维导图大纲

相关思维导图模版

说文解字戏美国总统大选思维导图

fishfol

fishfol树图思维导图提供《说文解字戏美国总统大选》在线思维导图免费制作,点击“编辑”按钮,可对《说文解字戏美国总统大选》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:062e27e31bfd81ad6f3ed78f2a4c7de2

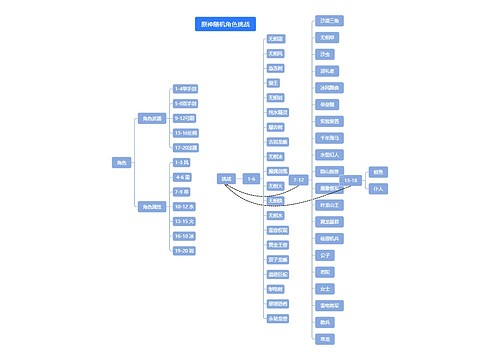

原神随机角色挑战思维导图

May all the beauty be ble

May all the beauty be ble树图思维导图提供《原神随机角色挑战》在线思维导图免费制作,点击“编辑”按钮,可对《原神随机角色挑战》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:059a103b96fba3761478299210ccee5d