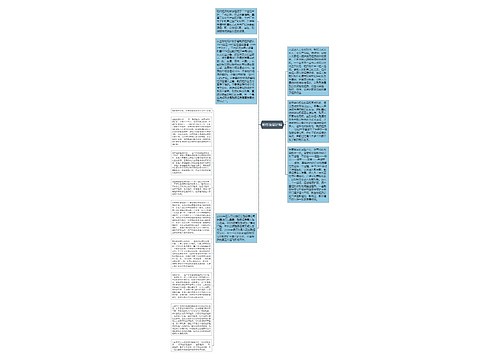

从国际经验来看,多数发达国家如美国、英国、德国、澳大利亚,以及爱尔兰、捷克等国,融资租赁公司根本不受金融监管部门的管制,也不要求获得专门的金融机构牌照许可与接受日常监督。大部分国家仅仅只对银行直接从事融资租赁或银行的分支机构与附属机构从事融资租赁有较为严格的监管,但其监管的方式是通过合并资产负债表的方式监管。

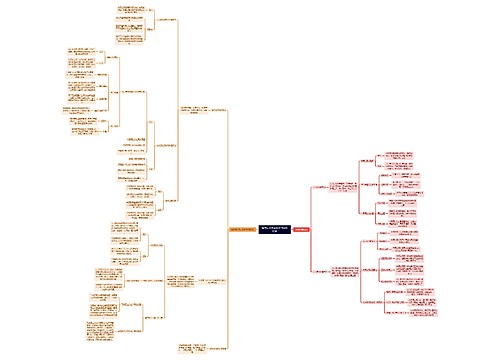

夏斌认为,我国正处在逐步成为世界制造业中心和消费结构升级的阶段,设备投资的迅速增长将持续一个较长的发展时期,与其相联系的融资租赁必将会发挥独特的作用,拥有广阔的发展空间。我国现阶段租赁公司的多头管理体系,是由于历史原因及其相关部门对融资租赁理解的分歧造成的。事实上,只要租赁公司不涉及公众存款与同业拆借等其他金融行为,融资租赁只是一种以资产买卖为背景的商业信用行为,单个厂商经营行为的失败不会严重威胁整个金融系统的安全,也不存在对弱势群体权益的保护问题,因此不应该归入严格的金融监管体系中。

目前如果马上将所有融资租赁公司和融资租赁业务包括商务部管的中外租赁公司,全部纳入银监会的金融监管视野,恐怕过于严格的监管会扼杀融资租赁市场的活力。但如果将目前银监会管辖的租赁公司交由商务部统一管理,但不对融资租赁公司开放其他负债政策,又会限制融资租赁业务的资金来源,从而最终仍是遏制其市场发展。

有鉴于此,目前有两种选择需抓紧研究决策:

一是维持现状,仍由银监会与商务部共同负责发放融资租赁公司的许可证,管理融资租赁公司。同时规定,接受银监会监管的融资租赁公司才有资格申请进入同业拆借市场、发行金融债券,接受商务部监管的融资租赁公司除融资租赁业务外不得从事其他金融业务。但对于各融资租赁公司来说,它可根据自己的需要自由选择是接受商务部较宽松的监管还是银监会较严格的监管。在具体操作中,可采取转变许可的方式,即所有取得商务部许可,获得从事融资租赁的公司,如果希望从事同业拆借与发行金融债券等其他金融业务,必须满足在银监会的有关规定要求后,转化为金融类融资租赁公司,接受银监会的严格监管。

二是取消金融租赁公司的非银行金融机构资格,不再接受银监会监管,统一实行由商务部监管,市场准入方式采取审核制度。此外,允许租赁公司发行企业债筹集长期资金以支持租赁业务发展;允许商业银行及其他有贷款业务的金融机构投资入股融资租赁公司,并同时采取一定的融资形式,支持租赁业务的发展;取消内资、中外合资、外商独资租赁公司业务上的各种政策差异,一视同仁展开竞争。

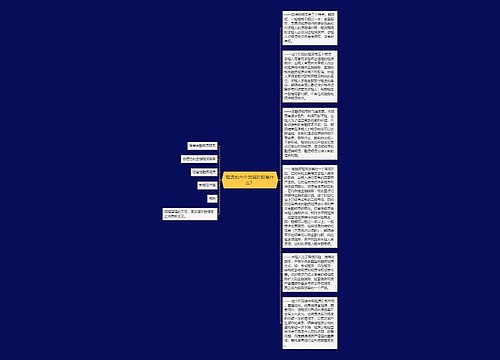

尽快完成生产型增值税向消费型增值税的转变,同时尽快统一内、外资企业的所得税;

明确租赁资产的折旧提取、租赁设备购置的投资抵免所得税的主体适用采取"谁资本化谁适用"的原则,同时明确租赁购置与其他购置方法享有同等的投资抵免的税收优惠,出租人在经营租赁业务中应该可以享受与承租人在融资租赁业务中同等的折旧政策和税收优惠;

所有租赁公司按租金收入与租赁交易的实际成本差额的5%征收营业税;

对租赁公司为国家重点扶持的行业和利用国产大型设备开展的经营租赁业务,以及购买国产设备从事出口租赁,应实行退税等优惠;

对租赁公司开展的中小企业和职工再就业项目的租赁业务,财政应给予适当贴息或提供全部或部分信用担保的支持。

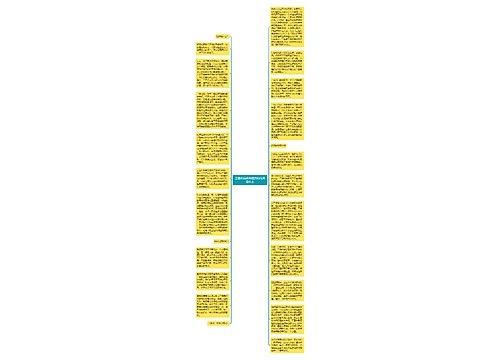

抓紧出台有关融资租赁公司发行债券的负债政策与制度,支持租赁资产的证券化业务发展,在合适的时候配合其他领域出台资产证券化有关规章与操作细则;

尽快设立中国租赁业协会,使行业协会真正成为中国租赁企业与国家立法部门、政府管理部门之间的桥梁,反映企业呼声,为企业服务,贯彻法律与管理部门意图,实行行业的真正自律。

尽快明确租赁合同登记及租赁物品的物权保障的法律或制度。明确租赁物所有权和使用权的登记制度和公示方法,明确租赁物使用过程中导致的法律责任承担者归属;

推动各地担保公司的业务发展,鼓励金融类融资租赁公司与厂商类融资租赁公司以及银行、信托、保险等机构,开展广泛的业务合作,构建一体化的融资租赁网;

国家统计部门应尽快组建全国统一的租赁信息统计体系,以正确反映全社会设备投资动态,方便政府部门实施正确的宏观调控决策。

U633687664

U633687664

海沙

海沙