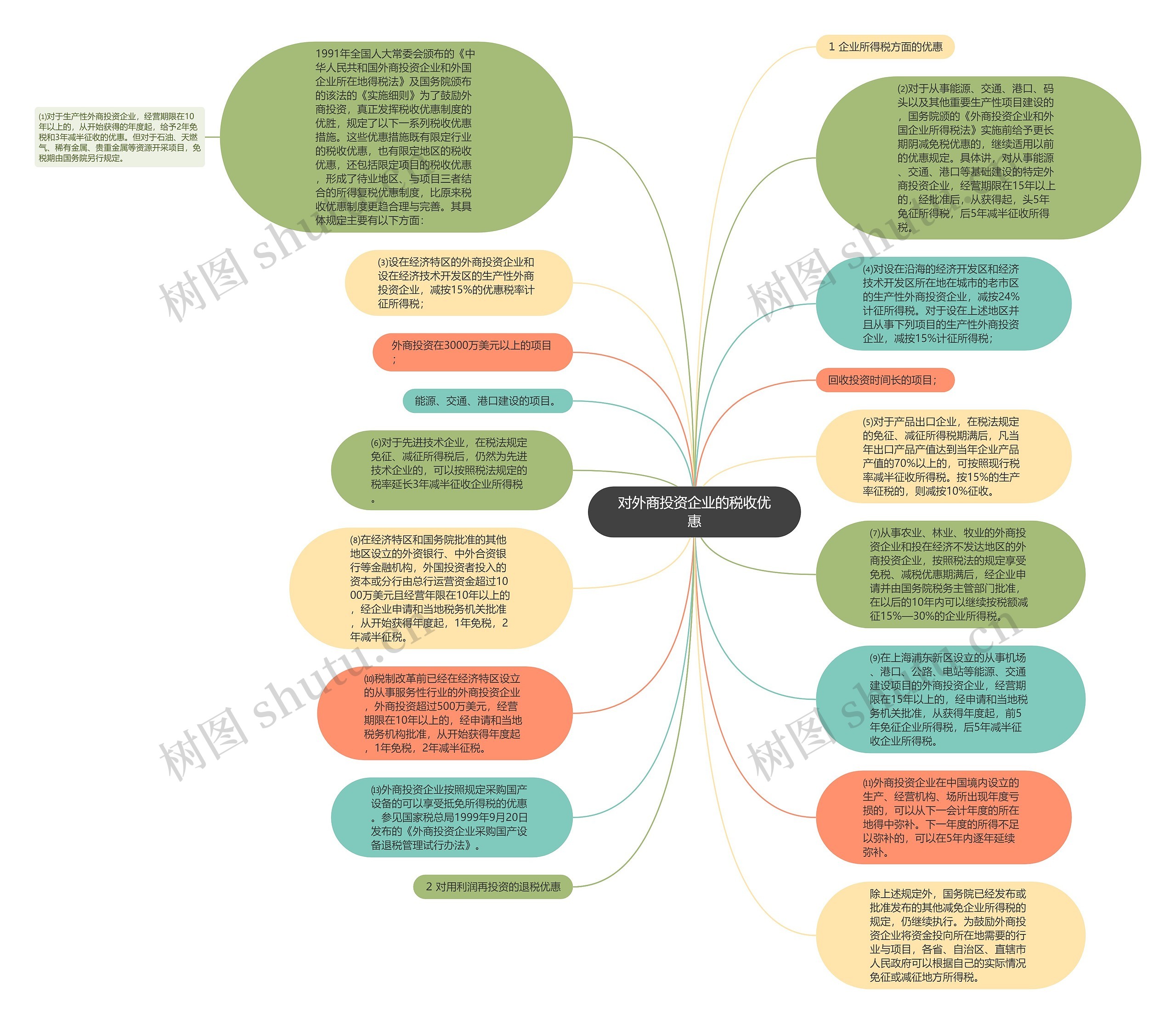

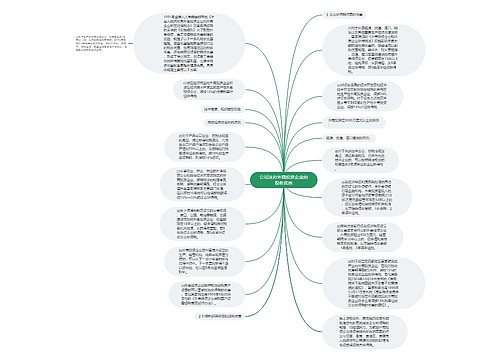

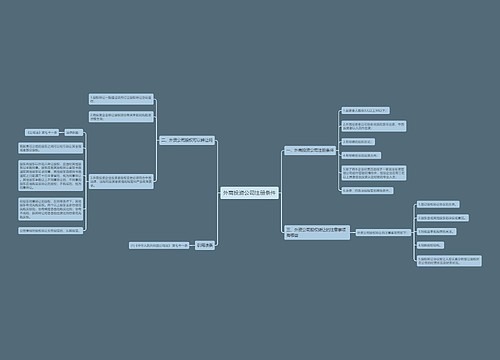

1991年全国人大常委会颁布的《中华人民共和国外商投资企业和外国企业所在地得税法》及国务院颁布的该法的《实施细则》为了鼓励外商投资,真正发挥税收优惠制度的优胜,规定了以下一系列税收优惠措施。这些优惠措施既有限定行业的税收优惠,也有限定地区的税收优惠,还包括限定项目的税收优惠,形成了待业地区、与项目三者结合的所得复税优惠制度,比原来税收优惠制度更趋合理与完善。其具体规定主要有以下方面:

⑴对于生产性外商投资企业,经营期限在10年以上的,从开始获得的年度起,给予2年免税和3年减半征收的优惠。但对于石油、天燃气、稀有金属、贵重金属等资源开采项目,免税期由国务院另行规定。

⑵对于从事能源、交通、港口、码头以及其他重要生产性项目建设的,国务院颁的《外商投资企业和外国企业所得税法》实施前给予更长期阴减免税优惠的,继续适用以前的优惠规定。具体讲,对从事能源、交通、港口等基础建设的特定外商投资企业,经营期限在15年以上的,经批准后,从获得起,头5年免征所得税,后5年减半征收所得税。

⑶设在经济特区的外商投资企业和设在经济技术开发区的生产性外商投资企业,减按15%的优惠税率计征所得税;

⑷对设在沿海的经济开发区和经济技术开发区所在地在城市的老市区的生产性外商投资企业,减按24%计征所得税。对于设在上述地区并且从事下列项目的生产性外商投资企业,减按15%计征所得税;

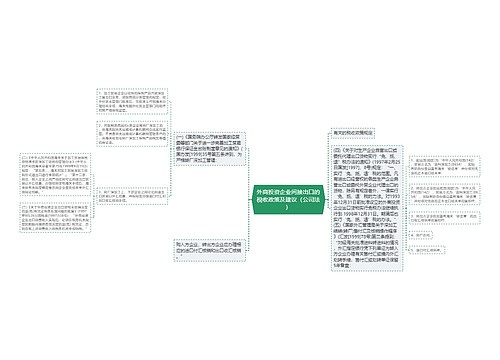

⑸对于产品出口企业,在税法规定的免征、减征所得税期满后,凡当年出口产品产值达到当年企业产品产值的70%以上的,可按照现行税率减半征收所得税。按15%的生产率征税的,则减按10%征收。

⑹对于先进技术企业,在税法规定免征、减征所得税后,仍然为先进技术企业的,可以按照税法规定的税率延长3年减半征收企业所得税。

⑺从事农业、林业、牧业的外商投资企业和投在经济不发达地区的外商投资企业,按照税法的规定享受免税、减税优惠期满后,经企业申请并由国务院税务主管部门批准,在以后的10年内可以继续按税额减征15%—30%的企业所得税。

⑻在经济特区和国务院批准的其他地区设立的外资银行、中外合资银行等金融机构,外国投资者投入的资本或分行由总行运营资金超过1000万美元且经营年限在10年以上的,经企业申请和当地税务机关批准,从开始获得年度起,1年免税,2年减半征税。

⑼在上海浦东新区设立的从事机场、港口、公路、电站等能源、交通建设项目的外商投资企业,经营期限在15年以上的,经申请和当地税务机关批准,从获得年度起,前5年免征企业所得税,后5年减半征收企业所得税。

⑽税制改革前已经在经济特区设立的从事服务性行业的外商投资企业,外商投资超过500万美元,经营期限在10年以上的,经申请和当地税务机构批准,从开始获得年度起,1年免税,2年减半征税。

⑾外商投资企业在中国境内设立的生产、经营机构、场所出现年度亏损的,可以从下一会计年度的所在地得中弥补。下一年度的所得不足以弥补的,可以在5年内逐年延续弥补。

⒀外商投资企业按照规定采购国产设备的可以享受抵免所得税的优惠。参见国家税总局1999年9月20日发布的《外商投资企业采购国产设备退税管理试行办法》。

除上述规定外,国务院已经发布或批准发布的其他减免企业所得税的规定,仍继续执行。为鼓励外商投资企业将资金投向所在地需要的行业与项目,各省、自治区、直辖市人民政府可以根据自己的实际情况免征或减征地方所得税。