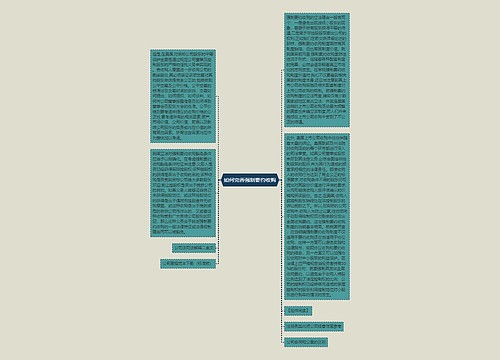

银行并购绩效研究的方法主要有两种:业绩比较研究法和事件研究法。两种方法的实证结果都表明,尽管平均来看,银行并购具有产生巨大效率收益的潜力,但银行并没有从并购行动中得到预期的令人满意的价值和表现,并购还可能导致银行收益和价值的减少。并购绩效实证的结论不能支持与银行并购迅猛发展的现实。

(一)采用业绩比较研究法相关实证研究的进展。业绩比较研究法通过比较银行并购前后的业绩以及比较合并后的银行与没有参与合并的银行的业绩来考察并购对银行绩效产生的影响。这一方法的优点在于会计操作性强,数据容易获得且很容易理解,可直接运用合并前后的数据来分析和衡量并购行为的绩效是否发生变化。然而,对财务数据的研究有几个缺陷。尽管财务数据被设计来测算实际表现,但它们在经济意义上可能不准确。财务数据主要是基于历史数字,常常忽略了现在的市场价值。而且,并购前和并购后银行绩效的变化,并购可能不是唯一的影响因素,其他事件在并购期间也可能发生,所以如果不能更准确地说明这些额外事件与并购相关的变化,可能导致不适当的结论。

大部分采用业绩比较研究法的实证研究主要集中在利用获得的会计数据得出成本效率的变化,以此衡量绩效的变化。许多研究分析了通过财务变量显示的业绩变化,还有一些研究考察了银行并购前后成本和利润效率的演进,但多数研究结果却令人感到意外。虽然一些研究表明银行并购能提高银行的X效率。但相当多的研究结论是并购的潜在效率收益几乎没有实现。

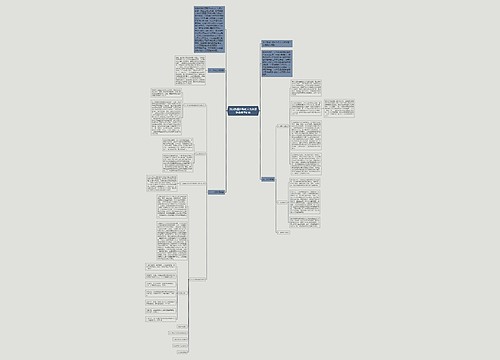

(二)采用事件研究法相关实证研究的进展。事件研究法检验的是合并公告对股票价格的影响,通过调整针对所有股票市场演进变化的市场模型,检验银行收购方和被收购方综合市场价值的变化,提供了对未来合并后银行利润并购期望效应所产生的估计值。如果金融市场是有效率的,股票市场的反应应该是对并购所产生期望业绩的良好指标。该方法的支持者认为,通过考察股票市场对银行并购行为消息的反应,获得更多的是市场数据而不是会计数据,而市场数据能够更为准确地表达出两个原本独立的公司合并的价值。实际上,他们认为会计数据是不可靠的,而市场反应可以成为一个较好指标,并购双方非正常回报总和的加权价值是衡量源于并购活动总收益的恰当手段,这种度量方法能够量化那些市场认为是并购活动产生的价值创造。虽然运用事件研究法能够不受财务数据的潜在误导,对任何测算而言,市场价格研究本身是准确的,但是由于大多数研究仅仅计算并购公告期短时间的回报,而且分析仅仅基于对未实现事件的市场预期,因此也是有缺陷的。基于这种方法的研究同样也没有发现源于合并的总收益增加,就对美国银行并购的绩效研究而言,大多数研究都没有发现并购能够产生巨大价值增长。

U381347999

U381347999

U378685014

U378685014