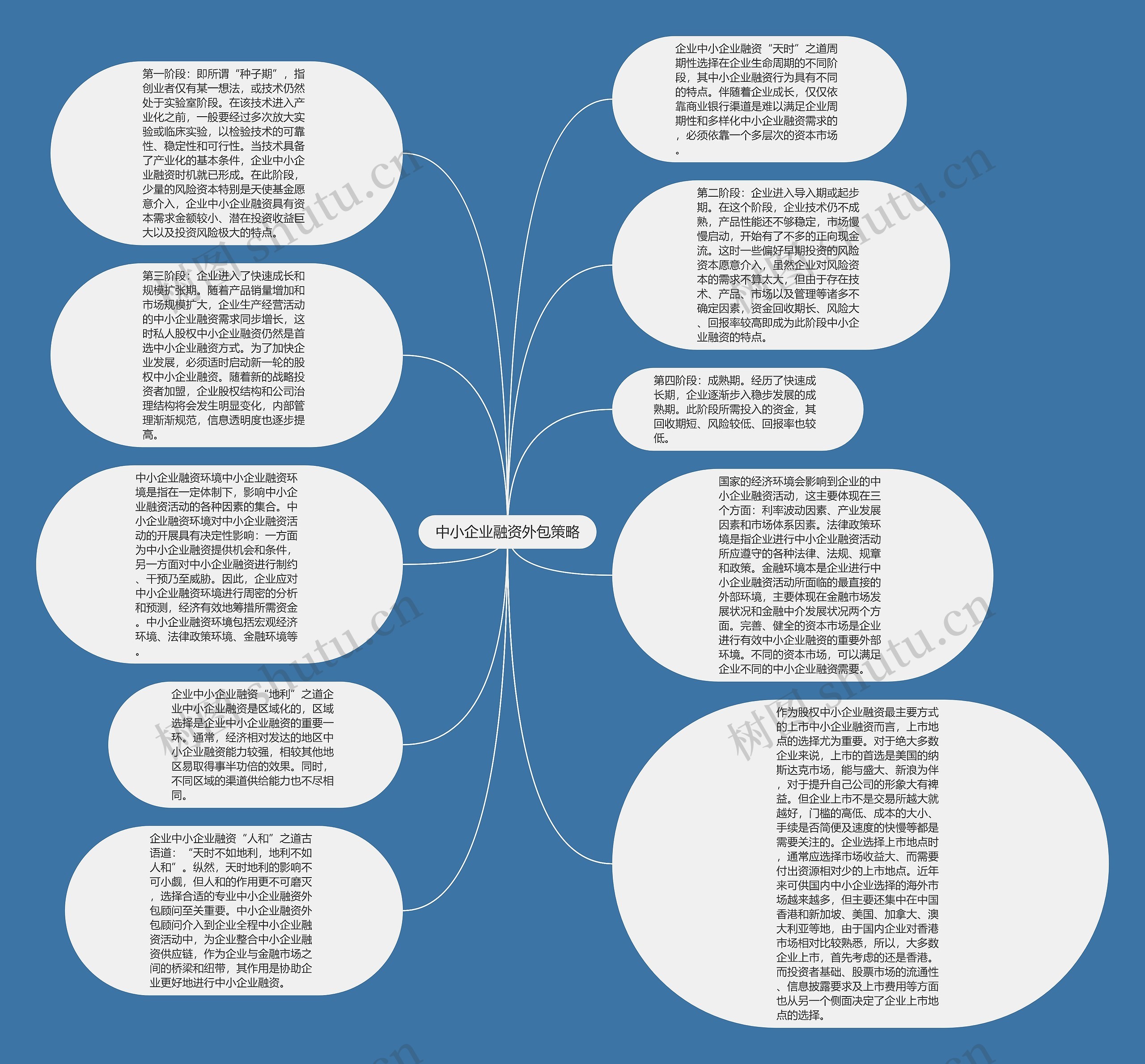

企业中小企业融资“天时”之道周期性选择在企业生命周期的不同阶段,其中小企业融资行为具有不同的特点。伴随着企业成长,仅仅依靠商业银行渠道是难以满足企业周期性和多样化中小企业融资需求的,必须依靠一个多层次的资本市场。

第一阶段:即所谓“种子期”,指创业者仅有某一想法,或技术仍然处于实验室阶段。在该技术进入产业化之前,一般要经过多次放大实验或临床实验,以检验技术的可靠性、稳定性和可行性。当技术具备了产业化的基本条件,企业中小企业融资时机就已形成。在此阶段,少量的风险资本特别是天使基金愿意介入,企业中小企业融资具有资本需求金额较小、潜在投资收益巨大以及投资风险极大的特点。

第二阶段:企业进入导入期或起步期。在这个阶段,企业技术仍不成熟,产品性能还不够稳定,市场慢慢启动,开始有了不多的正向现金流。这时一些偏好早期投资的风险资本愿意介入,虽然企业对风险资本的需求不算太大,但由于存在技术、产品、市场以及管理等诸多不确定因素,资金回收期长、风险大、回报率较高即成为此阶段中小企业融资的特点。

第三阶段:企业进入了快速成长和规模扩张期。随着产品销量增加和市场规模扩大,企业生产经营活动的中小企业融资需求同步增长,这时私人股权中小企业融资仍然是首选中小企业融资方式。为了加快企业发展,必须适时启动新一轮的股权中小企业融资。随着新的战略投资者加盟,企业股权结构和公司治理结构将会发生明显变化,内部管理渐渐规范,信息透明度也逐步提高。

第四阶段:成熟期。经历了快速成长期,企业逐渐步入稳步发展的成熟期。此阶段所需投入的资金,其回收期短、风险较低、回报率也较低。

中小企业融资环境中小企业融资环境是指在一定体制下,影响中小企业融资活动的各种因素的集合。中小企业融资环境对中小企业融资活动的开展具有决定性影响:一方面为中小企业融资提供机会和条件,另一方面对中小企业融资进行制约、干预乃至威胁。因此,企业应对中小企业融资环境进行周密的分析和预测,经济有效地筹措所需资金。中小企业融资环境包括宏观经济环境、法律政策环境、金融环境等。

国家的经济环境会影响到企业的中小企业融资活动,这主要体现在三个方面:利率波动因素、产业发展因素和市场体系因素。法律政策环境是指企业进行中小企业融资活动所应遵守的各种法律、法规、规章和政策。金融环境本是企业进行中小企业融资活动所面临的最直接的外部环境,主要体现在金融市场发展状况和金融中介发展状况两个方面。完善、健全的资本市场是企业进行有效中小企业融资的重要外部环境。不同的资本市场,可以满足企业不同的中小企业融资需要。

企业中小企业融资“地利”之道企业中小企业融资是区域化的,区域选择是企业中小企业融资的重要一环。通常,经济相对发达的地区中小企业融资能力较强,相较其他地区易取得事半功倍的效果。同时,不同区域的渠道供给能力也不尽相同。

作为股权中小企业融资最主要方式的上市中小企业融资而言,上市地点的选择尤为重要。对于绝大多数企业来说,上市的首选是美国的纳斯达克市场,能与盛大、新浪为伴,对于提升自己公司的形象大有裨益。但企业上市不是交易所越大就越好,门槛的高低、成本的大小、手续是否简便及速度的快慢等都是需要关注的。企业选择上市地点时,通常应选择市场收益大、而需要付出资源相对少的上市地点。近年来可供国内中小企业选择的海外市场越来越多,但主要还集中在中国香港和新加坡、美国、加拿大、澳大利亚等地,由于国内企业对香港市场相对比较熟悉,所以,大多数企业上市,首先考虑的还是香港。而投资者基础、股票市场的流通性、信息披露要求及上市费用等方面也从另一个侧面决定了企业上市地点的选择。

企业中小企业融资“人和”之道古语道:“天时不如地利,地利不如人和”。纵然,天时地利的影响不可小觑,但人和的作用更不可磨灭,选择合适的专业中小企业融资外包顾问至关重要。中小企业融资外包顾问介入到企业全程中小企业融资活动中,为企业整合中小企业融资供应链,作为企业与金融市场之间的桥梁和纽带,其作用是协助企业更好地进行中小企业融资。