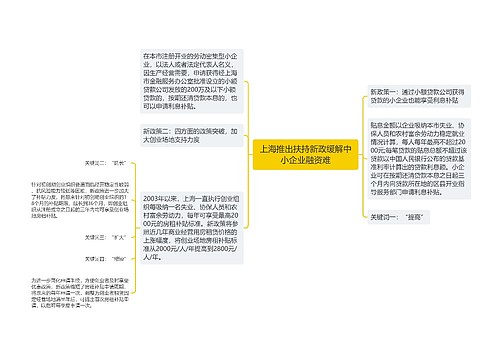

在今年“稳健”的货币政策,银行业资金面普遍收紧背景下,不少人担心,常被融资难困扰的中小企业今年贷款将面临更大的问题。

针对这一问题,记者走访了多家商业银行,均得到不会压缩中小企业贷款规模的答复,部分银行甚至表示不设上限,优先配给。

工行北京分行中小企业负责人陈雷说:“分行规定不得挤占挪用中小企业信贷额度,同时不设上限,力争为更多小微企业融资提供可能性。”截止到一季度末,工行北京分行小企业贷款余额达到100.4亿元,贷款户数超过千户。

为扩大中小企业客户规模,不少银行还放低中小企业界定门槛。记者了解到,目前工商银行对于中小企业设立了绿色审批通道,满足资产总额在4000万元以下、销售收入在3000万元以下、职工人数300人以内三个标准之一的小企业就能享受。

中行北京分行有关负责人介绍,今年分行对中小企业信贷没有设定额度限制,并对年收入在1亿元以下的小企业制定了特别的融资模式。

据介绍,今年中国银行对小企业贷款规模预计将达750亿元,一季度该行在京小企业贷款户数和规模均已达北京分行去年全年的80%。

中央财经大学银行教授郭田勇表示,在银行信贷收紧、业绩承压的背景下,中小企业贷款业务对于银行来说具有“以价补量”的作用,银行更倾向于把资源配比摆布到收益更高、综合贡献率更高的中小企业业务上。

今年通胀预期加大,央行已连续两次上调基准利率,受此影响,包括小企业在内的企业贷款利率不断上浮。此前中行中小企业业务负责人曾透露,中行对小企业贷款利率约为基准利率上浮10%。记者在走访中了解到,目前在京商业银行中小企业贷款利率上浮大都超过10%。贷款利率上浮,中小企业能否承受,是否有悖扶植初衷?

目前中行和工行在京中小企业贷款利率较同期均略有上浮。中行北京分行有关负责人表示,其实,对于小企业而言,融资难主要难在贷不到款,而不是贷款成本太高。

“央行两次加息后企业融资成本一般控制在7%-8%之间,贷款利率有所上浮对于绝大多数小企业来讲可以承受。”陈雷说,“对于市政府大力扶持的优质高新技术企业及符合区域产业规划的重点行业小企业,工行还可执行基准利率。”

专家表示,去年中小企业贷款还能维持在基准利率,甚至有所下浮。但今年各家银行,尤其是中小银行流动性趋紧,若延续之前的利率很可能亏损。

中信银行小企业金融中心副总经理杜国龙表示:“银行对于中小企业的议价能力不断提高,中信银行对小企业贷款的利率上浮高出大企业15个点左右,仍在小企业可承受范围内。”

“在个别地区城商行能上浮到50%至60%,民间融资更能上浮200%至300%。”时建明说,“北京地区中小企业利率上浮普遍在30%左右,光大银行在京中小企业利率低于业内平均水平。”

郭田勇认为,贷款利率上浮10%至40%对中小企业来说可以接受,因为中小企业如果从民间借贷,成本会更高;而对于银行来说,除了社会责任外,还必须重视成本收益比,贷款利率要能覆盖风险。

农行广东分行行长助理潘智勇告诉记者,广东分行中小企业贷款利率为基准利率上浮20%左右,低于广东市场平均水平。“银行与中小企业是鱼水关系,需要顾及企业和银行双方的利益,不能因为信贷紧张就过度压榨中小企业。”

随着各家银行越来越重视中小企业客户,同业竞争日趋激烈,各行在中小企业业务竞争进入“混战”状况,中小企业的产品面临同质化。如何在竞争中脱颖而出,推出适应中小企业创新产品?

陈雷认为,与中小银行相比,大行在资金规模、客户资源等方面优势明显。“在中小型银行捉襟见肘之时,大行还有较为充裕的流动性。”

据了解,今年工行北京分行特别为中小企业设立150亿元专项规模;中行北京分行今年力争新增750家小企业信贷客户,与去年相比将呈现3-4倍的增长。

郭田勇则认为,对于大型国有银行来说,股份制商业银行因为进入中小企业市场早,客户多,会比较有优势,

光大银行早已把发展中小企业业务上升到战略高度,计划未来三到五年中小企业要占到全行业务的三分之一。光大银行中小企业业务部总经理武健认为,与大行相比,光大银行要想在竞争激烈的中小企业市场生存下来,必须发挥集团企业的联动效应。

“中小企业的金融需求是全方位的,前期集团的风投可以介入,银行随后跟进,联动保险、证券、资产管理等企业,为中小企业提供从成长期到成熟期、从货币市场到资本市场、从间接融资到直接融资的全方位金融服务。与此同时,又可通过。保险、投行、证券等企业联动,丰富风险缓释手段,有利于银行风险防控。”武健说。

业内人士认为,在中小业务竞争加剧的同时,各行已开始寻找自己专长的领域,创新产品。中小企业业务竞争将开始从“混战”阶段转向“割据”的状态。

例如,工行看重电子商务和网络经济的兴起,凭借领先的信息科技系统,推出了面向小企业的网贷通业务;中行针对中关村国家自主创新示范区设计推出了针对中小企业融资的专属模式;农行则特别把目光投向县域中小企业发展,农行浙江分行推出了小企业可循环贷款、小企业整贷零偿贷款、非标准仓单质押贷款、商标专用权质押等贷款业务。